Obligations

Les obligations offrent aujourd’hui une solution judicieuse au dilemme auquel sont confrontés les investisseurs : que faire alors que les marchés oscillent entre l’espoir d’un atterrissage en douceur et la crainte d’une récession? Après une année 2022 difficile, les titres à revenu fixe sont de nouveau en mesure de jouer leur rôle de source de stabilité relative et de diversification par rapport aux actions.

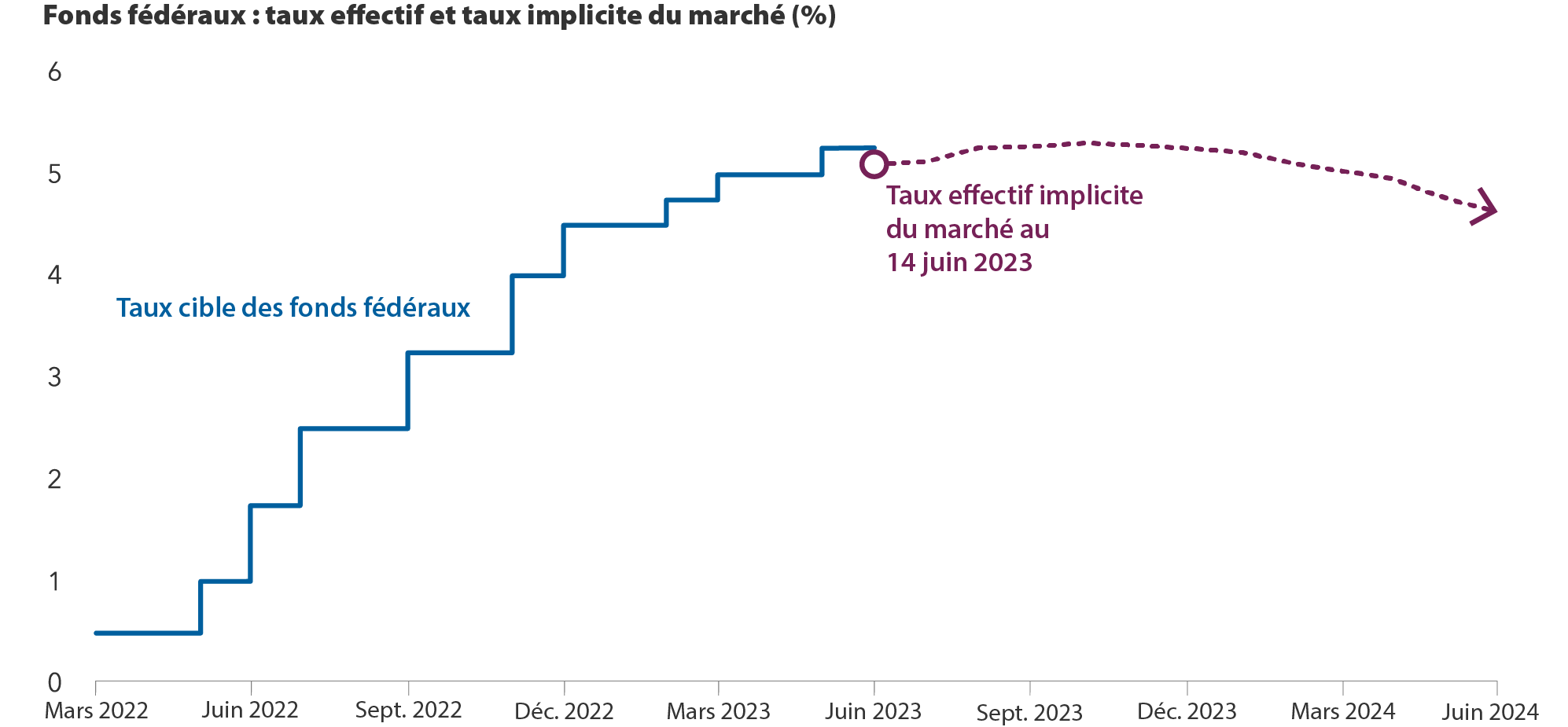

Pendant ce temps, la Réserve fédérale américaine a fait de son mieux pour maintenir les investisseurs dans l’incertitude. Lors de leur réunion de juin, les responsables politiques ont maintenu le taux d’intérêt de référence inchangé dans une fourchette de 5,00 % à 5,25 %, mais ont laissé la porte ouverte à de nouvelles hausses dans un contexte de données robustes sur le marché du travail et d’inflation persistante. Les banquiers centraux prévoient de terminer l’année à un taux de 5,60 %, ce qui implique deux hausses supplémentaires.

Des hausses supplémentaires sont également attendues de la part de la Banque du Canada, de la Banque d’Angleterre et de la Banque centrale européenne, qui ont toutes trois relevé leurs taux d’intérêt de 25 points de base lors de leurs dernières réunions en mai et en juin. Le taux de référence actuel du Canada est de 4,75 %, celui du Royaume-Uni de 4,5 % et celui de l’Europe de 3,5 %.

Les marchés ont dû réajuster leurs attentes à plusieurs reprises, car la résilience des consommateurs a poussé les banquiers centraux à relever les taux d’intérêt, ce qui a ostensiblement augmenté les risques de récession. Dans le monde des obligations, cela signifie un potentiel de revenu plus élevé et de nouvelles opportunités.

Faire une pause, passer ou pivoter? Les investisseurs s’attendent à une baisse des taux d’intérêt

Sources : Capital Group, Bloomberg Index Services Ltd., Refinitiv Datastream, Réserve fédérale américaine. Le taux cible des fonds fédéraux reflète la limite supérieure de la fourchette cible du Federal Open Market Committee (FOMC) pour les prêts au jour le jour entre les banques américaines. Le taux implicite du marché est basé sur l’activité des prix sur le marché à terme des fonds fédéraux, où les investisseurs peuvent spéculer sur le niveau qu’ils pensent que les taux atteindront à une date ultérieure. Au 14 juin 2023.

« La possibilité que les États-Unis entrent en récession au cours de la prochaine année reste élevée, les conséquences de la campagne agressive de hausse des taux de la Fed n’ayant pas encore produit leur plein effet sur l’économie », déclare Pramod Atluri, gestionnaire de portefeuilles de titres à revenu fixe. Cette pause permet à la Fed d’observer l’impact de la hausse des coûts d’emprunt et du resserrement des conditions de prêt.

Malgré les prévisions d’une récession relativement modérée, on sent que les investisseurs sont dans l’attente d’une prochaine gifle inévitable. Les fonds du marché monétaire ont atteint le chiffre record de 5 200 G$ US, les investisseurs se tournant vers la trésorerie et les équivalents de trésorerie. Les actifs des fonds du marché monétaire canadien sont également élevés, atteignant 40,4 G$ à la fin du mois d’avril, contre 26,9 G$ il y a un an, selon l’Institut des fonds d’investissement du Canada. Dans le même temps, les obligations ont enregistré des gains modérés depuis le début de l’année, jusqu’au 13 juin 2023.

L’une des raisons de cette hausse est que l’inflation a baissé depuis son pic de l’année dernière et qu’elle pourrait s’inscrire dans une trajectoire descendante durable. « Si l’économie ralentit encore en raison de la politique monétaire restrictive et de la limitation des prêts bancaires, cela devrait contribuer à maintenir cette tendance et à rapprocher l’inflation de la fourchette cible de 2 % de la Fed », explique M. Atluri.

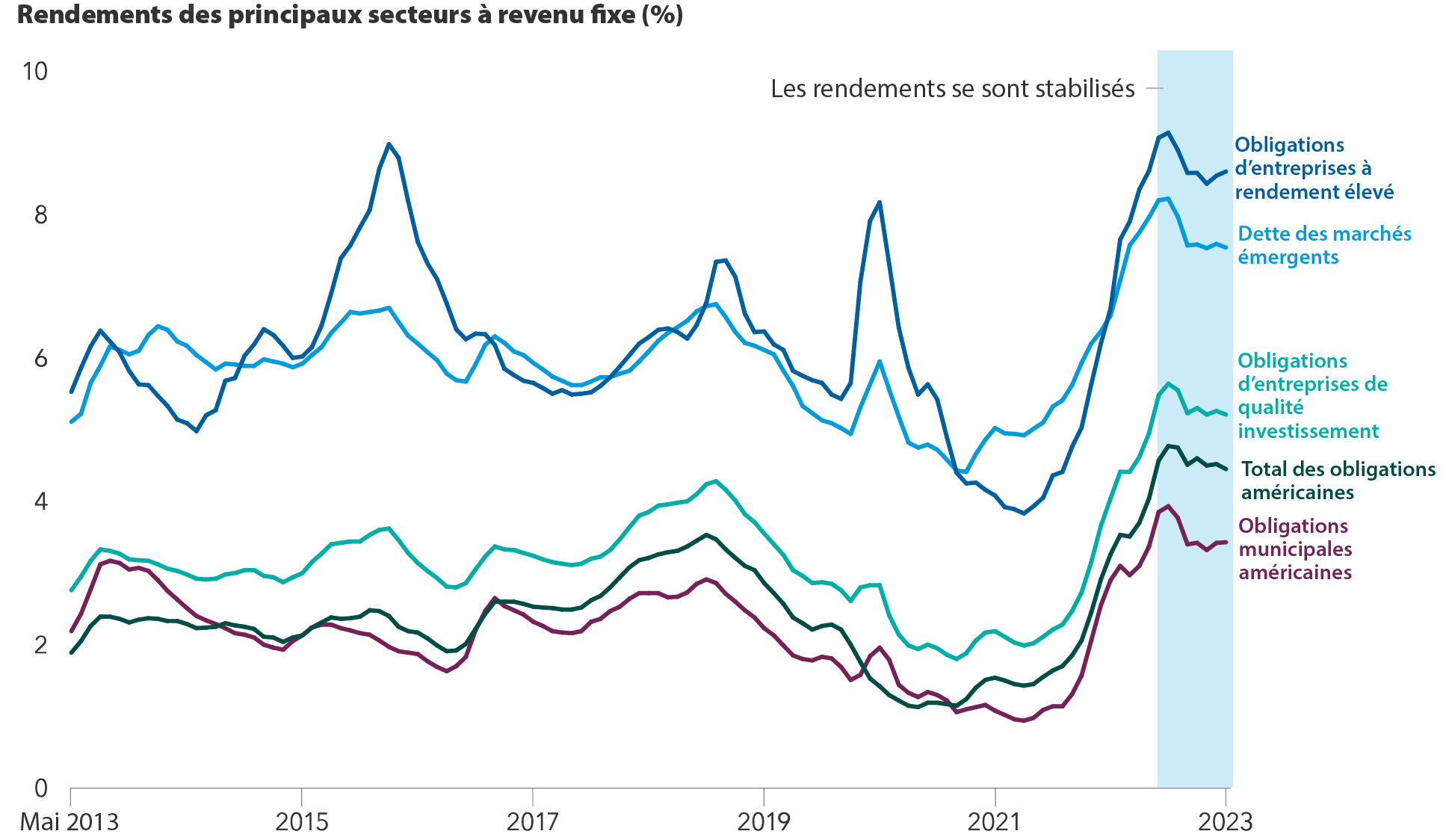

Un véhicule à revenu qui permet d’amortir les chocs

L’augmentation des taux se traduit par une augmentation des revenus. L’indice Bloomberg U.S. Aggregate Bond, un indice de référence largement utilisé pour les marchés obligataires de qualité investissement (BBB/Baa et supérieures), affichait un rendement de 4,77 % le 13 juin 2023, contre un taux de 1,75 % le 31 décembre 2021. Contrairement aux hausses précédentes observées au cours des dix dernières années, les rendements se sont stabilisés à ces niveaux élevés dans l’ensemble des secteurs à revenu fixe. Cela indique que des revenus élevés pourraient finalement persister après des décennies de taux bas et une année 2022 particulièrement douloureuse.

Les revenus élevés pourraient persister alors que les rendements obligataires se stabilisent à des niveaux élevés

Sources : Bloomberg Index Services Ltd., RIMES. Au 31 mai 2023. Les rendements sectoriels ci-dessus comprennent les obligations globales américaines représentées par l’indice Bloomberg U.S. Aggregate Bond, les obligations d’entreprises de qualité investissement représentées par l’indice Bloomberg U.S. Corporate Investment Grade, les obligations d’entreprises à rendement élevé représentées par l’indice Bloomberg High Yield, les obligations municipales représentées par l’indice Bloomberg Municipal Bond et les obligations des marchés émergents représentées par l’indice mixte composé à 50 % de l’indice J.P. Morgan EMBI Global Diversified Index et à 50 % de l’indice J.P. Morgan GBI-EM Global Diversified. Les rendements indiqués sont des rendements au pire. Le rendement au pire est une mesure du rendement le plus bas possible que l’on peut obtenir sur une obligation qui respecte pleinement les termes de son contrat sans faire défaut. Les résultats passés ne sont pas garants des résultats futurs.

Des taux plus élevés signifient également que les obligations sont généralement mieux préparées à absorber la volatilité des prix ou des taux d’intérêt, ce qui facilite l’obtention de rendements positifs. Le rendement total d’un fonds obligataire se compose des distributions, des variations de prix et des intérêts versés. Les taux d’intérêt plus élevés d’aujourd’hui constituent essentiellement un tampon plus important contre la volatilité.

De plus, en cas de détérioration de la croissance ou d’apparition de crises inattendues, les obligations de qualité investissement ont eu tendance à offrir l’avantage important de la diversification par rapport aux actions. Voici pourquoi : ces événements ont souvent provoqué une ruée vers les bons du Trésor américain, ce qui a eu un impact positif sur les prix des obligations à mesure que les rendements baissaient. De même, les rendements diminueraient si la Fed intervenait pour soutenir la croissance par des baisses de taux.

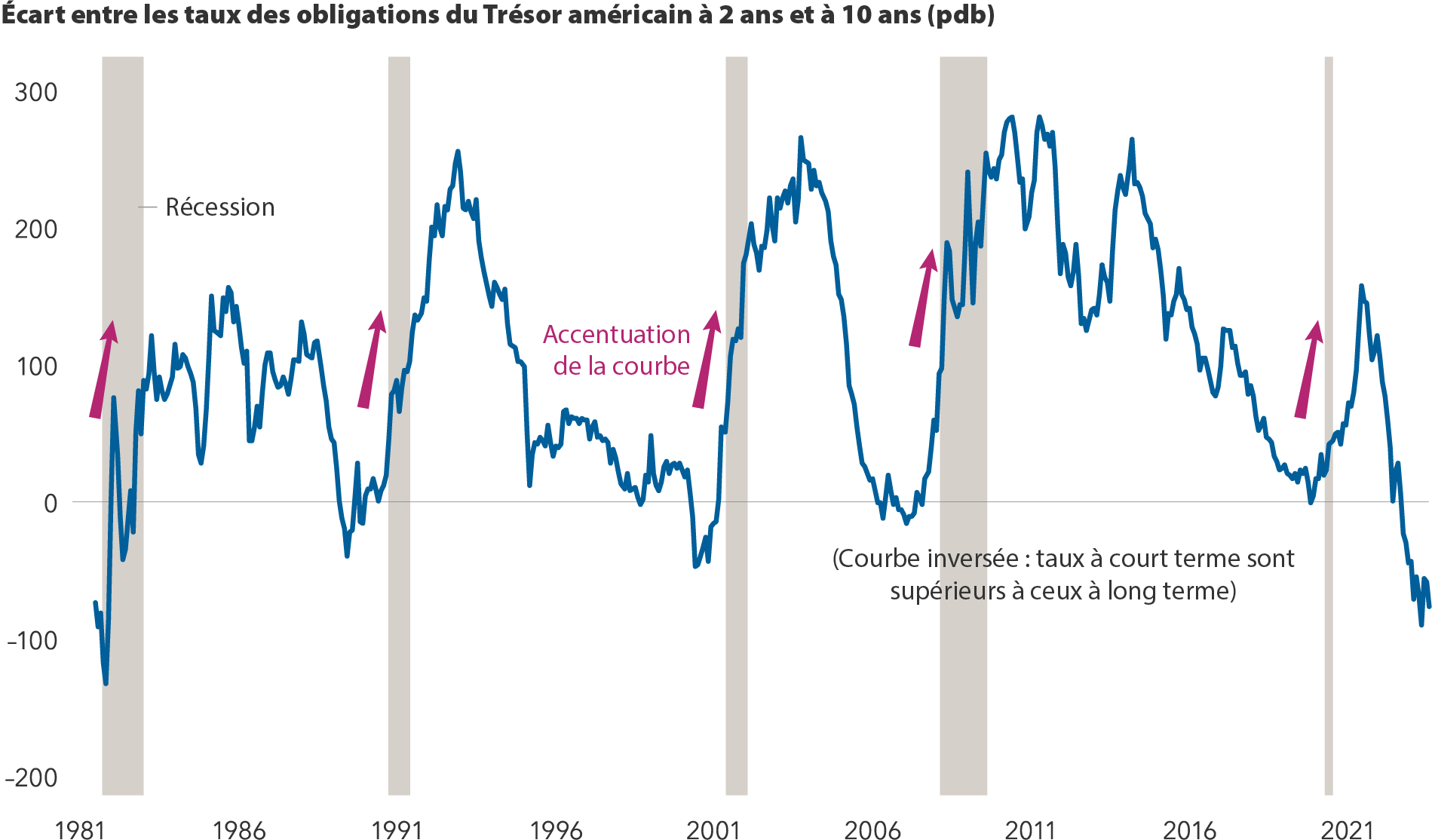

À cet égard, l’inversion de la courbe des taux laisse présager une récession depuis un certain temps, tant au Canada qu’aux États-Unis. Lorsque la Fed a commencé à relever ses taux en mars 2022, les taux d’intérêt sur les bons du Trésor à deux ans ont augmenté plus que les taux sur les bons à dix ans. Cette inversion de la courbe des taux a déclenché une discussion particulièrement animée parmi les analystes observateurs de la Fed au sein de Capital Group, qui se demandaient si l’économie allait entrer dans une phase de ralentissement.

Les risques de récession présente des occasions de positionnement sur la courbe des taux

Sources : Capital Group, Bloomberg Index Services Ltd., National Bureau of Economic Research, Refinitiv Datastream. Au 31 mai 2023.

Pour les investisseurs, une exposition accrue aux taux d’intérêt peut aujourd’hui offrir une combinaison attrayante de diversification importante par rapport aux actions et un potentiel de rendement total, explique M. Atluri. Si l’économie s’affaiblit, les rendements des bons du Trésor à court terme pourraient baisser, en particulier si les baisses de taux de la Fed sont plus probables. Parallèlement, les rendements des bons du Trésor à plus long terme pourraient rester ancrés, voire augmenter. Ces mouvements entraîneraient une accentuation de la courbe des taux, qui est actuellement profondément inversée.

Des dépenses de consommation stables

Les consommateurs continuent d’exercer leur pouvoir d’achat, ce qui a contribué à maintenir les bilans des entreprises à un niveau relativement élevé. Dans l’ensemble, les entreprises disposent de suffisamment de liquidités pour financer leurs opérations et leurs plans de croissance.

La prime que les investisseurs paient par rapport aux bons du Trésor pour détenir des obligations de qualité investissement ou à rendement élevé, également appelée « écart », est plus importante aujourd’hui qu’elle ne l’était avant le cycle actuel de hausse des prix. Cela laisse présager une certaine douleur économique à l’horizon.

De nombreux investisseurs se méfient particulièrement de l’ajout d’obligations à rendement élevé, qui sont plus risquées que les obligations de qualité investissement. Cependant, bien que les résultats passés ne soient pas prédictifs de l’avenir, pour ceux qui disposent d’un horizon temporel d’au moins un an, l’investissement dans des obligations dont les rendements actuels avoisinent les 8 % a historiquement offert des rendements solides.

Alors que la rentabilité des entreprises est mise sous pression par la hausse des coûts et des taux d’intérêt, les fondamentaux revêtent une importance particulière, explique Tara Torrens, gestionnaire de portefeuille de titres à revenu fixe, qui s’attend à un ralentissement.

« J’ai positionné les portefeuilles que je gère de manière à être plus prudente vis-à-vis les secteurs cycliques tels que le commerce de détail, l’automobile et tout ce qui est fortement exposé à l’immobilier commercial. Dans ce contexte, je préfère les entreprises plus défensives et les obligations sécurisées », ajoute Tara.

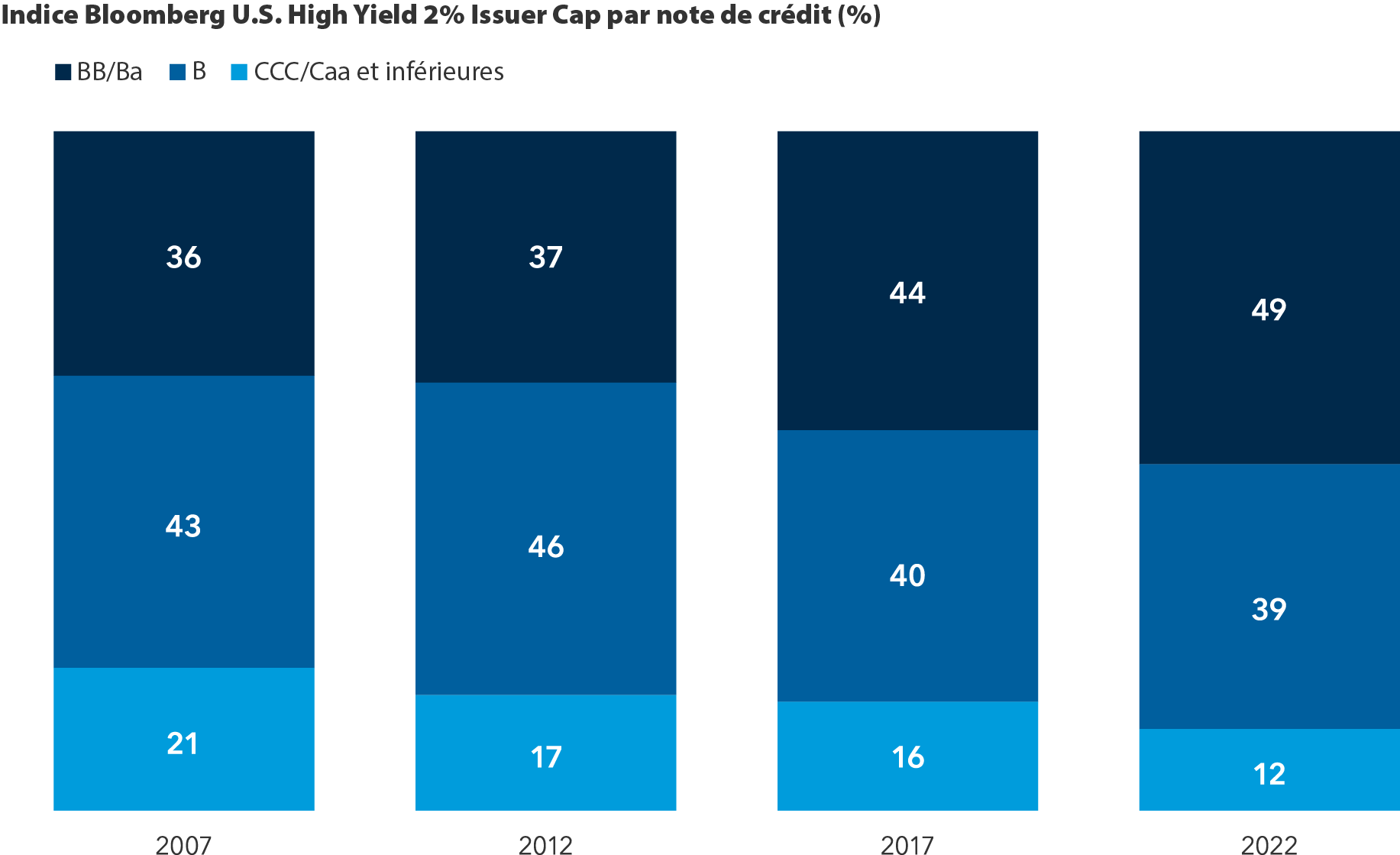

L’amélioration de la qualité peut conduire à une diminution des défaillances dans les obligations à rendement élevé

Sources : Bloomberg Index Services Ltd. Au 31 décembre 2022.

La qualité de l’univers des obligations à rendement élevé s’est améliorée, près de la moitié du marché bénéficiant de la note la plus élevée (BB/Ba). L’une des raisons est que de nombreuses entreprises présentant des profils financiers plus risqués ont choisi de lever des fonds sur les marchés du crédit privé et des prêts à effet de levier, ou des prêts garantis accordés par des prêteurs à des entreprises fortement endettées. Le crédit privé, qui consiste à prêter de l’argent directement aux entreprises sur des marchés privés plutôt que publics, a presque quintuplé depuis 2007.

Dans l’ensemble, les défauts de paiement augmenteront probablement, mais resteront faibles par rapport aux récessions précédentes. Et si les écarts peuvent se creuser en cas de ralentissement, les investisseurs qui attendent de meilleurs points d’entrée risquent de ne pas les voir, compte tenu de l’amélioration du profil de crédit des obligations à rendement élevé.

Le meilleur est-il à venir pour les obligations?

Après une année 2022 plutôt cruelle, au cours de laquelle les titres à revenu fixe n’ont même pas offert de diversification par rapport aux actions, les investisseurs pourraient vouloir donner une nouvelle chance aux obligations. Des rendements attrayants offrent un potentiel de revenu dans toutes les catégories d’actifs obligataires. Un gestionnaire actif peut chercher à apporter une valeur supplémentaire en gérant la sensibilité aux taux d’intérêt, la répartition sectorielle, la sélection des titres et d’autres leviers.

« À l’avenir, avec la baisse de l’inflation, le ralentissement de la croissance et l’approche de la fin du cycle de hausse des taux de la Fed, je m’attends à ce que la volatilité des taux d’intérêt diminue et à ce que les prix des obligations augmentent », déclare M. Atluri.

Alors que les discussions sur la récession s’intensifient, de plus en plus d’investisseurs pourraient se tourner vers les obligations à la recherche d’une stabilité et d’un revenu relatifs. « Nous avons parcouru un long chemin depuis l’année dernière et je suis très enthousiaste à l’idée des possibilités que je vois se profiler », note-t-il.

L’indice Bloomberg U.S. Aggregate Bond représente le marché américain des obligations à taux fixe de qualité investissement.

L’indice Bloomberg U.S. Corporate High Yield couvre l’univers de la dette à taux fixe qui n’est pas de qualité investissement.

L’indice Bloomberg U.S. Corporate High Yield 2 % Issuer Capped couvre l’univers de la dette à taux fixe, qui n’est pas de qualité investissement. L’indice limite l’exposition maximale d’un émetteur à 2 %.

L’indice Bloomberg U.S. Corporate Investment Grade représente l’univers des débentures et des billets garantis de qualité investissement, émis publiquement par des entreprises américaines et certains pays étrangers, qui répondent aux exigences d’échéance, de liquidité et de qualité.

L’indice J.P. Morgan Emerging Markets Bond (EMBI) Global Diversified est un indice de référence de la dette des marchés émergents à pondération unique qui suit le rendement total des obligations libellées en dollars américains émises par des entités souveraines et quasi souveraines des marchés émergents. L’indice J.P. Morgan Government Bond – Emerging Markets (GBI-EM) Global Diversified couvre l’univers des obligations d’État des marchés émergents à taux fixe, liquides et régulièrement négociées, en monnaie nationale, auxquelles les investisseurs internationaux peuvent s’exposer. L’indice mixte composé à 50 % de l’indice J.P. Morgan EMBI Global et à 50 % de l’indice J.P. Morgan GBI-EM Global Diversified combine l’indice J.P. Morgan EMBI Global et l’indice J.P. Morgan GBI-EM Global Diversified en pondérant leurs rendements totaux cumulatifs à 50 % chacun. Cela suppose que le mélange est rééquilibré mensuellement.

Ce rapport, et tout produit, indice ou fonds auxquels il fait référence, n’est pas commandité, approuvé ou promu de quelque manière que ce soit par J.P. Morgan ou l’une de ses filiales qui ne fournissent aucune garantie, explicite ou implicite, et n’ont aucune responsabilité envers tout investisseur potentiel, en relation avec ce rapport.

Nos points de vue récents

-

-

Investissement à long terme

-

Actions mondiales

-

Actions américaines

-

Investissement à long terme

POINTS DE VUE CONNEXES

-

-

Actions mondiales

-

Investissement à long terme

Les placements dans un fonds commun de placement peuvent donner lieu à des commissions de courtage, des commissions de suivi, des frais de gestion et d’autres charges. Veuillez lire le prospectus avant de faire un placement. Les fonds communs de placement ne sont pas garantis, leur valeur fluctue souvent et les rendements passés peuvent ne pas se reproduire.

À moins d’indication contraire, les professionnels en placement mentionnés ne gèrent pas les fonds communs de placement canadiens de Capital Group.

Les mentions d’entreprises ou de titres en particulier, le cas échéant, sont indiquées à titre d’information ou d’exemple seulement et ne doivent pas être interprétées comme étant validées par Capital Group. Les points de vue exprimés sur une entreprise, un titre, une industrie ou un secteur du marché en particulier ne doivent pas être interprétés comme une indication d’intention d’achat ou de vente d’un fonds d’investissement ou de titres détenus par un fonds d’investissement. Ces points de vue ne doivent pas être considérés comme des conseils de placement ni des recommandations d’achat ou de vente.

Les déclarations attribuées à une personne représentent les opinions de cette personne à la date de publication et ne reflètent pas nécessairement les opinions de Capital Group ou de ses sociétés affiliées. Les présents renseignements visent à mettre en évidence certaines questions. Ils ne doivent pas être considérés comme exhaustifs ni comme constituant des conseils. Les renseignements fournis sont présentés à titre indicatif uniquement et ne visent pas à fournir des conseils sur le plan fiscal, juridique ou financier. Nous déclinons toute responsabilité à l’égard d’informations inexactes, tardives ou incomplètes, ainsi qu’à toute décision prise en fonction de ces informations. Les renseignements contenus dans les présentes ont été fournis sans vérification et peuvent faire l’objet de modifications. Les fonds Capital Group sont offerts au Canada par l’intermédiaire de courtiers inscrits. Pour de plus amples renseignements, veuillez consulter votre conseiller financier ou votre conseiller fiscal.

Les énoncés prospectifs ne garantissent aucunement les rendements futurs, et les événements et les résultats réels pourraient différer sensiblement de ceux qui sont exprimés ou sous-entendus dans les énoncés prospectifs des présentes. Les lecteurs sont encouragés à examiner attentivement ces facteurs et d’autres avant de prendre une quelconque décision de placement, et il leur est vivement conseillé de ne pas se fier indûment aux énoncés prospectifs.

L’indice composé S&P 500 (l’« indice ») est un produit de S&P Dow Jones Indices LLC ou de ses entreprises affiliées, dont l’utilisation a été concédée sous licence à Capital Group. © 2024 S&P Dow Jones Indices LLC, une division de S&P Global, ou de ses entreprises affiliées. Tous droits réservés. La redistribution ou la reproduction, en partie ou en totalité, sont interdites sans l’autorisation écrite de S&P Dow Jones Indices LLC.

Source FTSE : London Stock Exchange Group plc et les entreprises du groupe (collectivement, le « groupe LSE »). © Groupe LSE 2024. FTSE Russell est une appellation commerciale de certaines entreprises du groupe LSE. « FTSE® » est une marque de commerce des entreprises membres du groupe LSE concernées, utilisée sous licence par toute autre entreprise membre du groupe LSE. Tous les droits à l’égard des indices FTSE Russell ou de leurs données sont acquis auprès de l’entreprise membre du groupe LSE concernée à qui appartiennent les indices ou les données. Ni le groupe LSE ni ses concédants de licence n’acceptent de responsabilité pour les erreurs ou les omissions dans les indices ou les données, et aucune partie ne peut se fier aux indices ou aux données de la présente communication. Aucune autre publication des données du groupe LSE n’est permise sans le consentement écrit de l’entreprise membre du groupe LSE concernée. Le contenu de la présente communication n’est pas promu, parrainé ou endossé par le groupe LSE. L’indice n’est pas géré et il est impossible d’y investir directement.

BLOOMBERG® est une marque de commerce et une marque de service de Bloomberg Finance L.P. (collectivement dénommée « Bloomberg » avec ses entreprises affiliées). Bloomberg ou ses concédants de licence détiennent tous les droits patrimoniaux sur les indices Bloomberg. Ni Bloomberg ni ses concédants de licence n’approuvent le présent document ni ne garantissent l’exactitude ou l’exhaustivité des renseignements qu’il contient et, dans toute la mesure où cela est permis par la loi, aucune de ces parties ne saurait être tenue responsable des préjudices ou dommages pouvant en découler. Les investisseurs ne peuvent pas investir directement dans un indice.

MSCI n’approuve, ne revoit ou ne produit pas les rapports publiés sur ce site, ne donne aucune garantie explicite ou implicite, ne fait aucune déclaration ni ne peut être tenue responsable quant aux données présentées. Vous ne pouvez ni redistribuer les données de MSCI ni les utiliser comme base pour d’autres indices ou produits de placement.

Capital Group estime que les logiciels et l’information de FactSet sont fiables. Toutefois, Capital Group ne sera pas tenue responsable des inexactitudes, des renseignements incomplets ou de la mise à jour de l’information par FactSet. Les renseignements fournis dans ce rapport ont pour but de vous fournir un compte rendu approximatif des caractéristiques du fonds et du gestionnaire à la date indiquée. Cette information n’est pas indicative des décisions d’investissement futures et n’est pas utilisée dans le cadre de notre processus de décision d’investissement.

Les indices ne sont pas gérés et il est impossible d’y investir directement. Les rendements représentent la performance passée et ne garantissent aucunement les rendements futurs; ils ne représentent pas un placement précis.

Toutes les marques de commerce de Capital Group appartiennent à The Capital Group Companies, Inc., ou à une société affiliée située au Canada, aux États-Unis ou dans d’autres pays. Tous les autres noms de sociétés mentionnés sont la propriété de leurs sociétés respectives.

Les fonds Capital Group et Gestion d'actifs Capital International (Canada), Inc. font partie de Capital Group, un gestionnaire de placements d’envergure mondiale qui a été créé en 1931 à Los Angeles, en Californie. Capital Group gère des actions par l’intermédiaire de trois groupes de placement. Ces groupes prennent des décisions relatives aux placements et aux votes par procuration de façon indépendante. Des professionnels en placements à revenu fixe fournissent à l’ensemble de Capital Group des services de recherche et de gestion des placements en titres à revenu fixe; par contre, dans le cas des titres présentant les caractéristiques des actions, ils agissent uniquement pour le compte de l’un des trois groupes de placement en actions.

Les fonds Capital Group sur ce site Web sont offerts uniquement aux résidents canadiens.

Pramod Atluri

Pramod Atluri

Tara Torrens

Tara Torrens

Courtney Wolf

Courtney Wolf