Investissement à long terme

Un régime quotidien de nouvelles négatives peut conduire même les investisseurs les plus expérimentés à perdre confiance dans leurs plans d’investissement à long terme.

Les mauvaises nouvelles éclipsent souvent les événements plus favorables. Bien que les États-Unis aient évité la récession et que l’inflation se soit améliorée en 2023, de nombreux Américains restent pessimistes à l’égard de l’économie et des marchés.

Avec les guerres en Ukraine et au Moyen-Orient, les tensions entre les États-Unis et la Chine et une campagne présidentielle américaine controversée, il est compréhensible que les investisseurs soient anxieux. Pourtant, des tendances positives dans la technologie, les soins de santé et d’autres domaines transforment les vies et génèrent des occasions pour les entreprises et les investisseurs patients. Voici cinq raisons pour lesquelles nous sommes confiants dans l’avenir.

1. Les État-Unis sont peut-être plus forts que vous ne le pensez

Jared Franz, Économiste américain

Les investisseurs ont passé l’année 2023 à se préparer à une récession qui ne s’est jamais matérialisée. Face à une inflation élevée et à des taux d’intérêt en hausse, le PIB, une mesure de la production économique totale suivie par le ministère américain du Commerce, a augmenté à un taux annualisé stupéfiant de 3,3 % au quatrième trimestre. En fait, les États-Unis sont peut-être encore plus forts que vous ne le pensez.

Tout d’abord, le secteur de la consommation américaine continue de montrer ses muscles. En janvier, l’économie américaine a créé 353 000 emplois et les salaires ont augmenté de 4,5 % en glissement annuel, un rythme soutenu qui devrait néanmoins ralentir. Cela dit, la poursuite, quoique plus modérée, de la progression de l’emploi et des revenus peut continuer à soutenir la croissance des dépenses de consommation. La modération de l’inflation devrait également soutenir la croissance des revenus réels, en particulier chez les travailleurs à faible revenu.

De plus, le marché immobilier américain semble se redresser avec la baisse des taux hypothécaires, et les premiers signes d’une reprise de l’activité manufacturière se font sentir, les entreprises commençant à reconstituer leurs inventaires. Le gouvernement fédéral américain a engagé 1 400 G$ US pour des projets d’investissement, y compris la construction d’installations manufacturières, les entreprises américaines cherchant à diversifier leurs chaînes d’approvisionnement.

Les efforts de la Réserve fédérale américaine pour parvenir à un atterrissage en douceur de l’économie, en réduisant l’inflation tout en maintenant la croissance, ont jusqu’à présent été couronnés de succès. L’inflation reste supérieure à l’objectif de 2 % de la Fed et on ne sait pas quand la banque centrale commencera à baisser ses taux. Mais avec ce qu’elle a réussi à accomplir jusqu’à présent, la banque centrale pourrait avoir jeté les bases d’une période prolongée d’expansion économique.

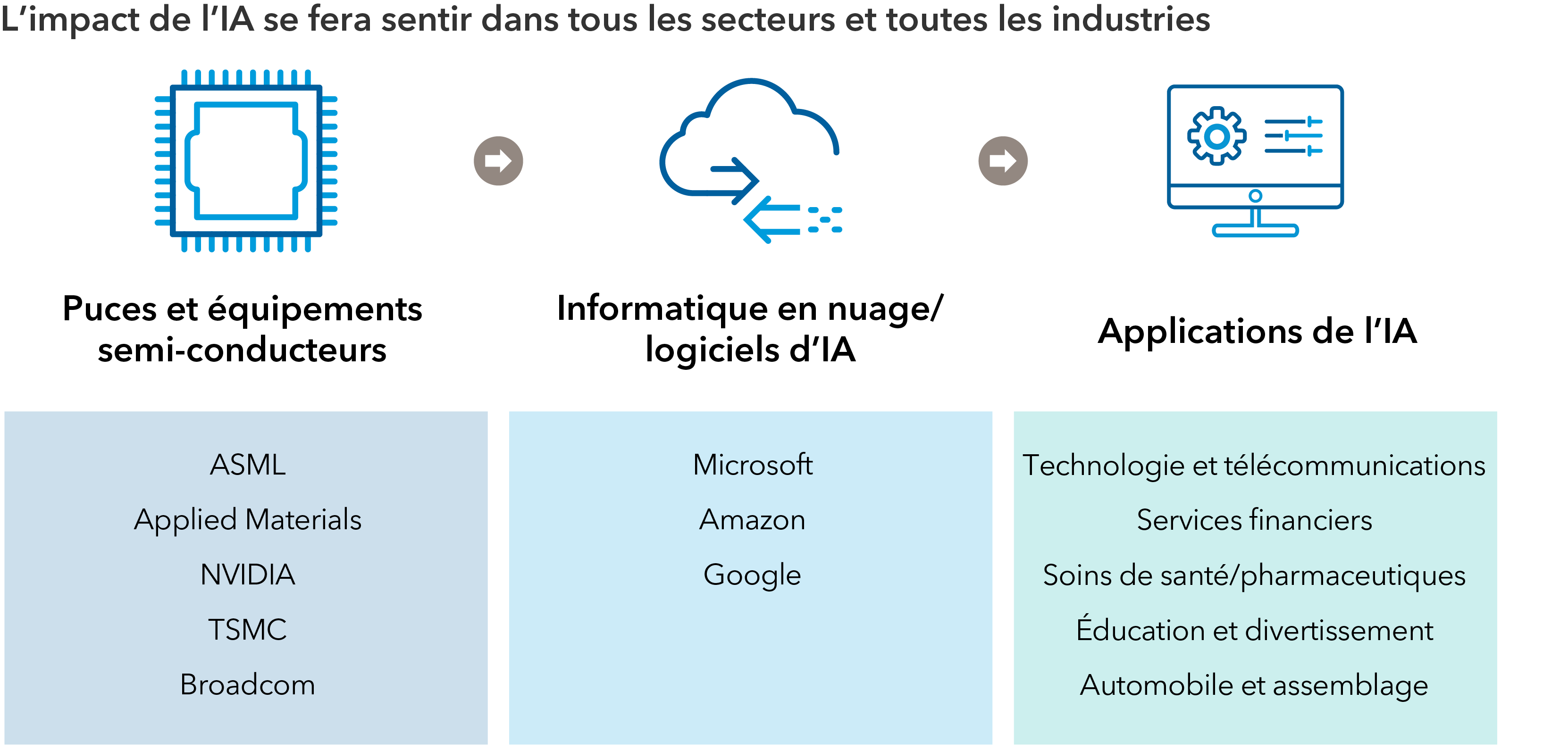

Un large éventail d’entreprises exploite le potentiel de l’IA

Source : Capital Group. Le tableau présente des exemples d’entreprises et de secteurs touchés par les progrès de l’intelligence artificielle au 14 février 2024.

2. Le boom de la productivité de l’IA ne fait que commencer

Martin Romo, gestionnaire de portefeuille du Fonds Capital Group actions américainesMC (Canada)

L’introduction de ChatGPT et d’autres outils d’intelligence artificielle (IA) a suscité une grande attention en raison du potentiel de la technologie à générer d’importants gains de productivité dans tous les secteurs, en réduisant les coûts et en créant des gains d’efficacité pour les entreprises et les consommateurs.

Bien sûr, nous surestimons souvent l’impact de la technologie à court terme et sous-estimons son impact au fil du temps. L’essentiel pour les investisseurs est de faire la distinction entre ce qui relève du battage médiatique et ce qui représente une occasion d’investissement tangible. Cela étant dit, un peu plus d’un an après le lancement de ChatGPT, il ne s’agit plus d’un simple mot à la mode.

Des entreprises des secteurs des soins de santé, des services financiers et de la vente au détail ont déjà commencé à exploiter son potentiel pour automatiser des tâches complexes, rationaliser le flux de travail et accélérer les avancées technologiques.

Par exemple, Mastercard utilise l’IA générative pour rationaliser le processus de recrutement de ses employés et pour détecter les fraudes de paiement sur l’ensemble de ses réseaux. Le détaillant en ligne Amazon, qui utilise depuis longtemps une forme d’IA pour ses listes de produits et ses recommandations, utilise l’IA dans ses points de vente physiques Amazon Go, ce qui permet aux consommateurs de prendre des articles et de payer sur l’application Amazon tout en évitant les files d’attente aux caisses. Dans le domaine des soins de santé, l’IA est adoptée par les hôpitaux et les prestataires de soins médicaux pour rationaliser la documentation et d’autres tâches administratives, ce qui permet de réduire le nombre de visites de patients nécessitant des notes du médecin et de remédier aux pénuries de personnel.

3. D’autres actions sont prêtes à se joindre à la reprise du marché

Jonathan Knowles, gestionnaire de portefeuille d’actions

Les marchés boursiers ont défié les attentes des investisseurs l’année dernière et ont enregistré des rendements étonnamment robustes. L’indice S&P 500, une mesure générale des actions américaines, a grimpé de 26,29 % en dollars américains en 2023. L’indice MSCI All Country World (ACWI) ex USA a progressé de 15,62 %.

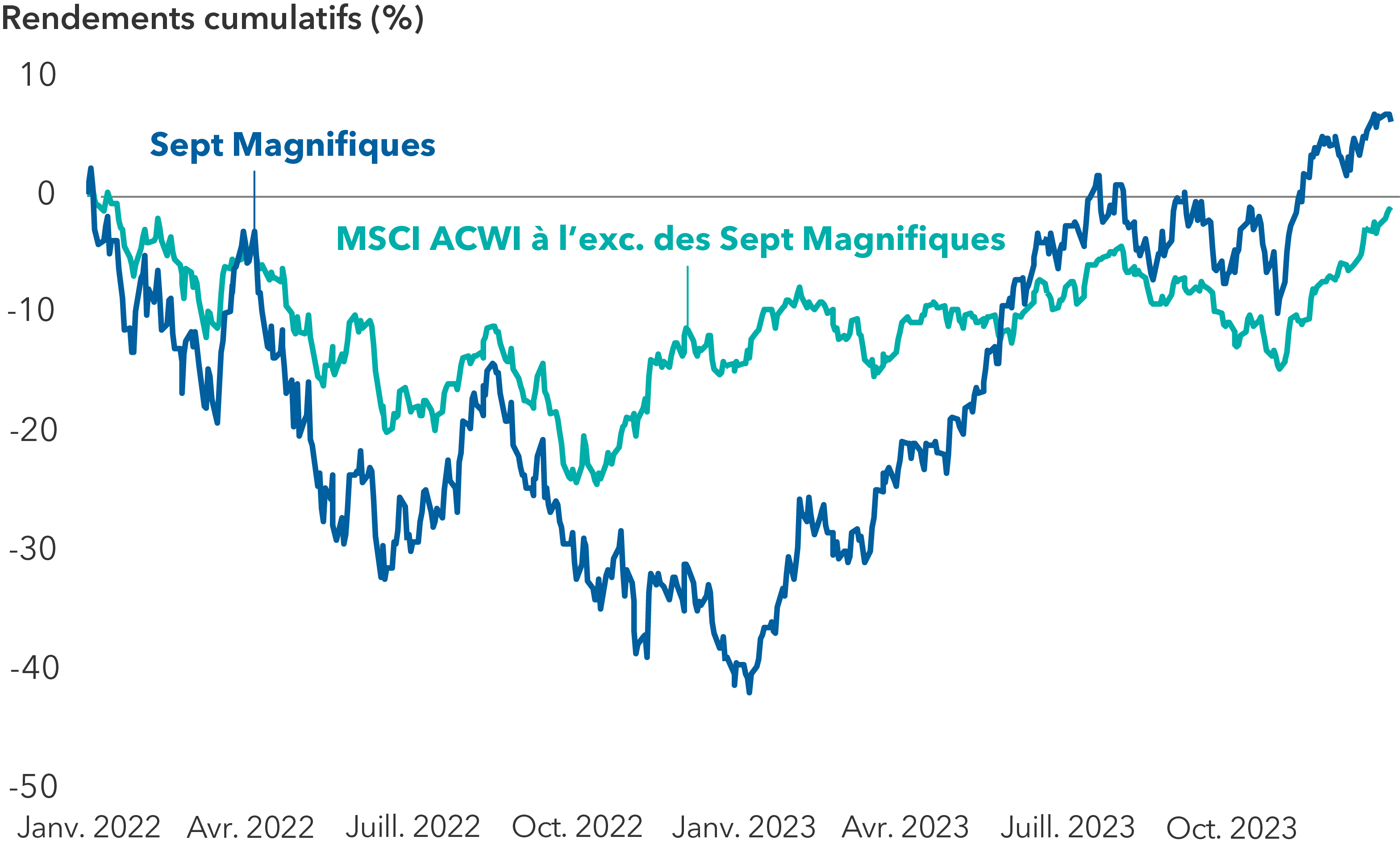

Cependant, les investisseurs qui pensent avoir raté le redressement du marché pourraient avoir intérêt à y regarder de plus près. Les Sept Magnifiques (Apple, Meta, Microsoft, NVIDIA, Amazon, Alphabet et Tesla) ont représenté une proportion écrasante du rendement total du marché en 2023. En réalité, un examen des rendements au cours des deux dernières années révèle que les rendements des 493 autres sociétés de l’indice S&P 500 et des plus de 2 900 autres actions du MSCI ACWI sont généralement restés stables. Les observateurs peuvent déceler une tendance similaire sur les marchés internationaux.

Les marchés boursiers pourraient avoir une marge de manœuvre après le redressement de 2023

Source : FactSet. Les rendements sont en USD et sont cumulés du 1er janvier 2022 au 31 décembre 2023. Les Sept Magnifiques comprennent Microsoft, Apple, NVIDIA, Amazon, Meta, Alphabet et Tesla. Les résultats passés ne sont pas garants des résultats futurs.

L’amélioration de la conjoncture économique aux États-Unis stimule les bénéfices d’un plus grand nombre d’entreprises. En fait, les analystes de Wall Street s’attendent à une croissance des bénéfices sur les principaux marchés cette année. Le succès retentissant des Sept Magnifiques était peut-être mérité. Ces entreprises ont été à l’origine de la création d’une grande partie de la valeur économique et continuent d’être à la pointe de l’IA et d’autres innovations.

Il existe cependant des exemples d’innovateurs sur tous les marchés et dans tous les secteurs d’activité qui adoptent des stratégies pour développer leurs activités. Aux États-Unis, le fabricant de climatiseurs Carrier Global a vu la demande pour ses systèmes à haut rendement énergétique monter en flèche sur fond de températures record enregistrées dans les régions du monde entier. Le fabricant irlandais d’isolants Kingspan a conçu des panneaux de revêtement synthétiques pour améliorer l’efficacité énergétique des bâtiments. Au Japon, SMC est un chef de file dans le domaine des composants pour l’automatisation des usines.

4. Les marchés émergents se développent à mesure que le commerce mondial évolue

Jeff Garcia, analyste de placements en actions

Deux événements majeurs survenus ces dernières années ont incité les gouvernements et les entreprises à repenser les contours du commerce mondial.

La montée des tensions entre les États-Unis et la Chine a déclenché des droits de douane et des restrictions commerciales qui ont eu un impact négatif sur la circulation des marchandises dans le monde. Cette tendance a été amplifiée par la pandémie de COVID-19, qui a mis en évidence de graves vulnérabilités dans les chaînes d’approvisionnement, les arrêts de production et les pénuries de main-d’œuvre entraînant des goulots d’étranglement et des retards.

Quoi qu’il en soit, le commerce mondial n’est pas mort : il est simplement en train de se transformer. Pour réduire le risque d’une dépendance excessive à l’égard d’une seule chaîne d’approvisionnement mondiale, les gouvernements et les entreprises développent davantage de relations commerciales, souvent régionales.

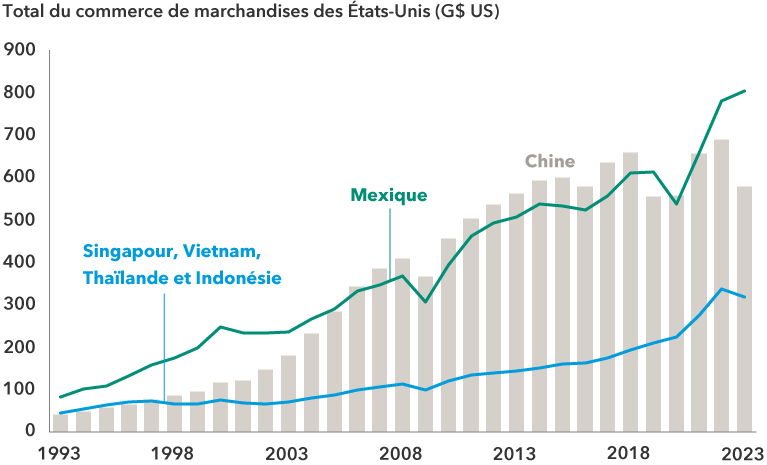

Le Mexique a dépassé la Chine pour devenir le premier partenaire commercial des États-Unis

Sources : Capital Group, U.S. Census Bureau. Comprend à la fois les importations et les exportations. Les chiffres sont corrigés des variations saisonnières. En décembre 2023. Pour les pays où les données de décembre 2023 n’étaient pas disponibles, les données de novembre ont été utilisées comme substitut.

De plus en plus, les entreprises américaines se tournent vers leur voisin du Sud, le Mexique, comme partenaire commercial de rechange. Il y a plusieurs raisons pour lesquelles le Mexique peut être un partenaire commercial intéressant pour les entreprises américaines. Les coûts de la main-d’œuvre sont attrayants par rapport à ceux de la Chine et d’autres grandes régions manufacturières. Le pays dispose d’importantes ressources naturelles et sa proximité avec les États-Unis limite les problèmes logistiques. Cette relation contribue également à stimuler l’économie régionale dans son ensemble.

En effet, le Mexique a récemment dépassé la Chine pour devenir le partenaire commercial numéro un des États-Unis. Même si l’économie chinoise ralentit et que ses relations avec les États-Unis se refroidissent, la croissance des infrastructures, l’amélioration des bilans des gouvernements et les changements dans la chaîne d’approvisionnement mondiale créent des occasions dans d’autres marchés émergents, notamment l’Inde, ainsi que la Thaïlande, l’Indonésie, Singapour et d’autres économies.

5. Des progrès constants dans le secteur des soins de santé

Carl Kawaja, gestionnaire de portefeuille du Fonds Capital Group actions mondialesMC (Canada)

Les sociétés pharmaceutiques et biotechnologiques sont entrées dans un âge d’or de la découverte de médicaments au cours des dernières années, faisant progresser les thérapies pour un large éventail de maladies majeures et permettant ainsi de prolonger et d’améliorer la vie.

L’avancée dont on parle le plus est sans doute l’introduction de médicaments mis au point par Novo Nordisk, Eli Lilly et d’autres pour lutter contre l’obésité. L’obésité peut entraîner des problèmes de santé mortels, tels que les maladies cardiovasculaires, le diabète et l’insuffisance rénale.

Plusieurs traitements ont été mis sur le marché ces dernières années pour traiter et gérer le diabète. Il y a quelques décennies, les diabétiques devaient se piquer plusieurs fois par jour pour mesurer leur taux de glycémie et déterminer s’ils devaient s’injecter de l’insuline. Des entreprises de dispositifs médicaux comme Abbott Laboratories et Dexcom ont mis au point des moniteurs de glucose en continu permettant de mesurer la glycémie et d’administrer de l’insuline par l’intermédiaire d’une pompe. La société de biotechnologie Vertex Pharmaceuticals de Boston, qui a mis au point une thérapie pour le traitement de la mucoviscidose, travaille aujourd’hui à la mise au point d’un traitement pour le diabète de type 1.

Les progrès du séquençage génétique ont permis à des entreprises biopharmaceutiques innovantes de mettre au point des traitements du cancer par thérapie génique et cellulaire afin de concurrencer les traitements plus traditionnels tels que la radiothérapie. L’entreprise pharmaceutique japonaise Daiichi Sankyo a mis au point une catégorie de thérapies anticancéreuses appelées conjugués anticorps-médicaments (CAM), génétiquement conçus pour cibler les cellules cancéreuses tout en épargnant les cellules saines.

Si l’innovation est un moteur essentiel de la valeur dans le secteur de la santé, toutes les innovations ne seront pas couronnées de succès. Les investisseurs doivent prendre en compte d’autres facteurs, notamment le potentiel du carnet de commandes global d’une entreprise, la qualité de sa gestion et le marché potentiel auquel elle peut prétendre pour ses thérapies.

Rester concentré sur ce qui compte

Les distractions et les nouvelles décourageantes sont omniprésentes. Il y a les défis que nous connaissons et les revers inconnus qui se produiront inévitablement tout au long de l’année. Les mauvaises nouvelles peuvent entraîner la volatilité du marché à court terme, mais les fondamentaux des entreprises sont le moteur de la valeur à long terme. Les investisseurs qui continuent à se concentrer sur leurs objectifs financiers seront mieux placés pour saisir les occasions de placement à long terme lorsqu’elles se présenteront.

L’indice MSCI All Country World (ACWI) est un indice pondéré selon la capitalisation boursière flottante, conçu pour mesurer le rendement des marchés boursiers des pays développés et émergents. Il est composé de plus de 40 indices de pays développés et émergents.

L’indice MSCI All Country World ex USA est un indice pondéré selon la capitalisation boursière flottante, conçu pour mesurer les résultats des marchés boursiers des marchés développés et émergents, à l’exception des États-Unis.

L’indice S&P 500 est un indice pondéré selon la capitalisation boursière, fondé sur les résultats d’environ 500 actions ordinaires détenues par un grand nombre d’actionnaires.

Nos points de vue récents

-

-

Volatilité du marché

-

Volatilité du marché

-

-

POINTS DE VUE CONNEXES

-

Actions mondiales

-

Marchés et économie

-

Marchés émergents

Les placements dans un fonds d’investissement peuvent donner lieu à des commissions de courtage, des commissions de suivi, des frais de gestion et d’autres charges. Veuillez lire le prospectus avant de faire un placement. Les fonds d’investissement ne sont ni garantis ni couverts par la Société d’assurance-dépôts du Canada ou par tout autre organisme public d’assurance-dépôts. La valeur des fonds d’investissement autres que les fonds du marché monétaire fluctue souvent. Rien ne garantit qu’un fonds du marché monétaire pourra maintenir sa valeur liquidative par titre à un niveau constant ou que le montant total de votre investissement dans le fonds vous sera remis. Les rendements passés peuvent ne pas se reproduire.

À moins d’indication contraire, les professionnels en placement mentionnés ne gèrent pas les fonds d’investissement canadiens de Capital Group.

Les mentions d’entreprises ou de titres en particulier, le cas échéant, sont indiquées à titre d’information ou d’exemple seulement et ne doivent pas être interprétées comme étant validées par Capital Group. Les points de vue exprimés sur une entreprise, un titre, une industrie ou un secteur du marché en particulier ne doivent pas être interprétés comme une indication d’intention d’achat ou de vente d’un fonds d’investissement ou de titres détenus par un fonds d’investissement. Ces points de vue ne doivent pas être considérés comme des conseils de placement ni des recommandations d’achat ou de vente.

Les déclarations attribuées à une personne représentent les opinions de cette personne à la date de publication et ne reflètent pas nécessairement les opinions de Capital Group ou de ses sociétés affiliées. Les présents renseignements visent à mettre en évidence certaines questions. Ils ne doivent pas être considérés comme exhaustifs ni comme constituant des conseils. Les renseignements fournis sont présentés à titre indicatif uniquement et ne visent pas à fournir des conseils sur le plan fiscal, juridique ou financier. Les fonds Capital Group sont offerts au Canada par l’intermédiaire de courtiers inscrits. Pour de plus amples renseignements, veuillez consulter votre conseiller financier ou votre conseiller fiscal.

Les énoncés prospectifs ne garantissent aucunement les rendements futurs, et les événements et les résultats réels pourraient différer sensiblement de ceux qui sont exprimés ou sous-entendus dans les énoncés prospectifs des présentes. Les lecteurs sont encouragés à examiner attentivement ces facteurs et d’autres avant de prendre une quelconque décision de placement, et il leur est vivement conseillé de ne pas se fier indûment aux énoncés prospectifs.

L’indice composé S&P 500 (l’« indice ») est un produit de S&P Dow Jones Indices LLC ou de ses entreprises affiliées, dont l’utilisation a été concédée sous licence à Capital Group. © 2026 S&P Dow Jones Indices LLC, une division de S&P Global, ou de ses entreprises affiliées. Tous droits réservés. La redistribution ou la reproduction, en partie ou en totalité, sont interdites sans l’autorisation écrite de S&P Dow Jones Indices LLC.

Source FTSE : London Stock Exchange Group plc et les entreprises du groupe (collectivement, le « groupe LSE »). © Groupe LSE 2026. FTSE Russell est une appellation commerciale de certaines entreprises du groupe LSE. « FTSE® » est une marque de commerce des entreprises membres du groupe LSE concernées, utilisée sous licence par toute autre entreprise membre du groupe LSE. Tous les droits à l’égard des indices FTSE Russell ou de leurs données sont acquis auprès de l’entreprise membre du groupe LSE concernée à qui appartiennent les indices ou les données. Ni le groupe LSE ni ses concédants de licence n’acceptent de responsabilité pour les erreurs ou les omissions dans les indices ou les données, et aucune partie ne peut se fier aux indices ou aux données de la présente communication. Aucune autre publication des données du groupe LSE n’est permise sans le consentement écrit de l’entreprise membre du groupe LSE concernée. Le contenu de la présente communication n’est pas promu, parrainé ou endossé par le groupe LSE. L’indice n’est pas géré et il est impossible d’y investir directement.

BLOOMBERG® est une marque de commerce et une marque de service de Bloomberg Finance L.P. (collectivement dénommée « Bloomberg » avec ses entreprises affiliées). Bloomberg ou ses concédants de licence détiennent tous les droits patrimoniaux sur les indices Bloomberg. Ni Bloomberg ni ses concédants de licence n’approuvent le présent document ni ne garantissent l’exactitude ou l’exhaustivité des renseignements qu’il contient et, dans toute la mesure où cela est permis par la loi, aucune de ces parties ne saurait être tenue responsable des préjudices ou dommages pouvant en découler. Les investisseurs ne peuvent pas investir directement dans un indice.

L’information de MSCI peut être utilisée à des fins internes uniquement. Elle ne peut être reproduite ou redistribuée de quelque manière que ce soit, ni servir de base ou de composante pour des instruments financiers, produits ou indices. Elle ne constitue en aucun cas un conseil en matière de placement ou une recommandation visant à prendre (ou à s’abstenir de prendre) quelque décision de placement que ce soit et ne peut être considérée comme telle. Les données historiques et les analyses ne doivent pas être considérées comme une indication ou une garantie de quelconque analyse, prévision ou prédiction des rendements futurs. Cette information est fournie «telle quelle» et l’utilisateur assume tous les risques découlant de l’utilisation qu’il en fait. MSCI, chacune de ses filiales et toute autre personne qui s’occupent de la collecte, du calcul ou de la création de toute information de MSCI (collectivement, les « parties MSCI ») ou qui y sont liées déclinent expressément toute responsabilité (y compris, sans s’y restreindre, toute garantie relative à l’originalité, la précision, l’exhaustivité, l’à propos, l’absence de contrefaçon, la qualité marchande et l’adaptation à un usage particulier) à l’égard de cette information. Sans limiter la portée générale de ce qui précède, aucune des parties MSCI ne sera tenue responsable envers quiconque des dommages directs, indirects, particuliers, collatéraux, punitifs ou consécutifs (y compris, sans s’y restreindre, les pertes de bénéfices) ou de tout autre dommage. (www.msci.com)

Capital Group estime que les logiciels et l’information de FactSet sont fiables. Toutefois, Capital Group ne sera pas tenue responsable des inexactitudes, des renseignements incomplets ou de la mise à jour de l’information par FactSet. Les renseignements fournis dans ce rapport ont pour but de vous fournir un compte rendu approximatif des caractéristiques du fonds et du gestionnaire à la date indiquée. Cette information n’est pas indicative des décisions d’investissement futures et n’est pas utilisée dans le cadre de notre processus de décision d’investissement.

Les indices ne sont pas gérés et il est impossible d’y investir directement. Les rendements représentent la performance passée et ne garantissent aucunement les rendements futurs; ils ne représentent pas un placement précis.

Toutes les marques de commerce de Capital Group appartiennent à The Capital Group Companies, Inc., ou à une société affiliée située au Canada, aux États-Unis ou dans d’autres pays. Tous les autres noms de sociétés mentionnés sont la propriété de leurs sociétés respectives.

Les fonds Capital Group et Gestion d'actifs Capital International (Canada), Inc. font partie de Capital Group, un gestionnaire de placements d’envergure mondiale qui a été créé en 1931 à Los Angeles, en Californie. Capital Group gère des actions par l’intermédiaire de trois groupes de placement. Ces groupes prennent des décisions relatives aux placements et aux votes par procuration de façon indépendante. Des professionnels en placements à revenu fixe fournissent à l’ensemble de Capital Group des services de recherche et de gestion des placements en titres à revenu fixe; par contre, dans le cas des titres présentant les caractéristiques des actions, ils agissent uniquement pour le compte de l’un des trois groupes de placement en actions.

Les fonds Capital Group sur ce site Web sont offerts uniquement aux résidents canadiens.

Jared Franz

Jared Franz

Jeff Garcia

Jeff Garcia

Carl Kawaja

Carl Kawaja