長線投資

Capital IdeasTM

資本集團投資透視

資產配置

若說今年金融市場表現令人注視,實在是過於輕描淡寫。事實上,股市升勢超乎大多數人預期,而且截至9月13日,10年期美國國庫券收益率也上升40個基點。隨著2023年進入最後階段,我們現時處於甚麼位置?我認為我們即將經歷重大轉變,隨著各國央行從緊縮貨幣政策轉為較溫和的措施,長線投資者可以找到具吸引力的收益機會。

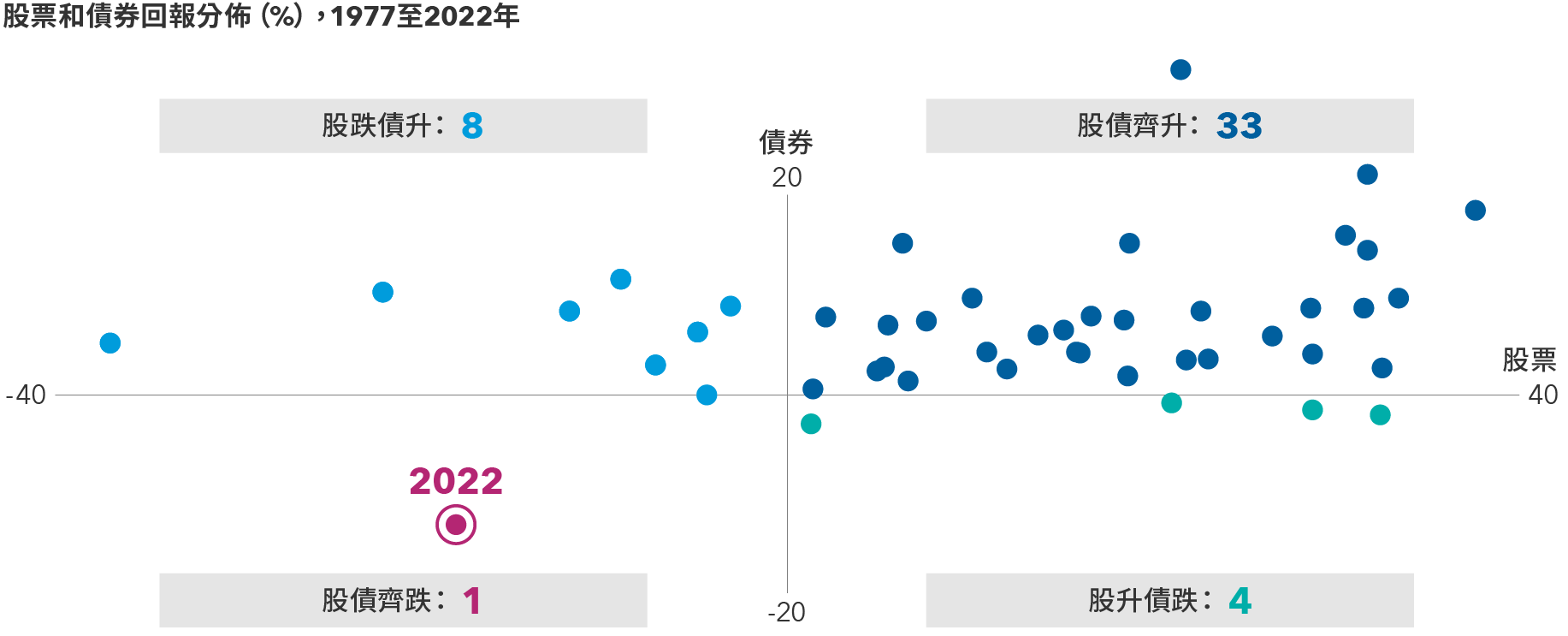

去年的市場表現令不少投資界人士感到意外:股票和債券在一個日曆年內同時錄得負回報,是過去至少45年來首次出現的罕見現象。為遏止高通脹,聯儲局及各國央行大舉加息,削弱了整體市場的絕對回報。投資者往往依賴優質債券在股市波動期間發揮分散風險的特性,但此作用在去年卻失效。

大多數投資者從未面臨像2022年般充滿挑戰的一年

資料來源:資本集團、Bloomberg Index Services Ltd、標準普爾。每一點代表自1977年至2022年的股票及債券市場年度回報。股票回報以標普500指數為代表;債券回報以彭博美國綜合債券指數為代表。過往的業績表現並非未來期間業績表現的指標。

2022年的市場動盪,加上貨幣市場呈現相對高收益的回報前景,導致投資者湧向類現金的替代投資。根據美國投資公司協會截至9月6日的數據,貨幣市場基金的規模達到5.6萬億美元的歷史新高。目前,現金投資對許多投資者而言仍然頗具吸引力,但聯儲局的政策似乎接近轉捩點。根據過往經驗,這可能是重投股票及債券的良機。

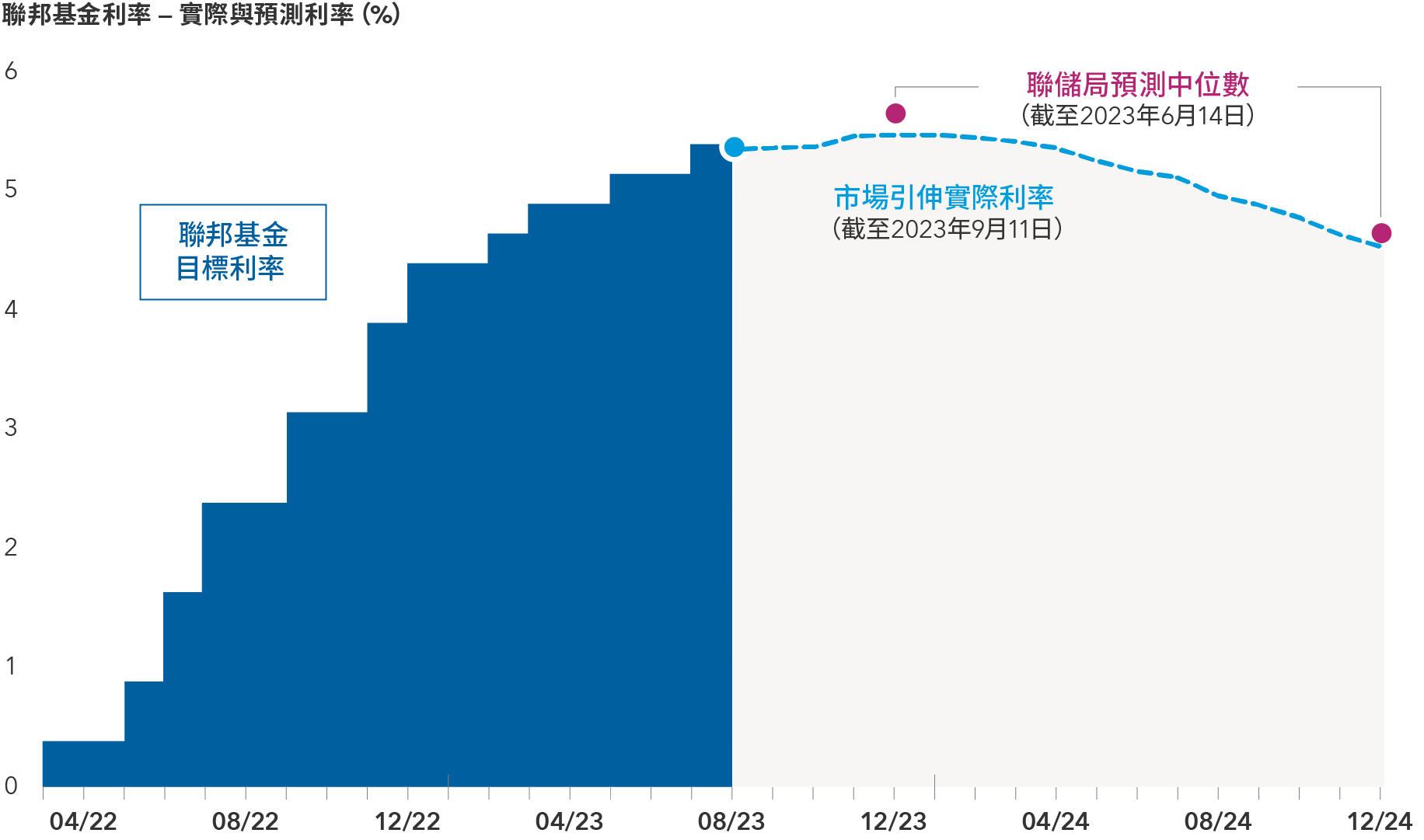

聯儲局會否再次加息?

無人知曉聯儲局停止加息的確切時間,但市場及聯儲局自身均預計,其主要政策利率將於當前水平附近見頂,然後於2024年底前下調約100個基點。

市場及聯儲局均預測2024年利率將下降

資料來源:彭博、聯儲局。所顯示的聯邦基金目標利率處於聯儲局設定目標政策利率範圍50個基點的中間點。市場引伸的實際利率衡量未來聯邦基金利率的走勢,並以聯邦基金利率期貨市場數據計算。

假如您認為聯儲局的加息已經結束或接近尾聲,可以根據歷史作出甚麼推斷?對聯儲局過去四次加息週期結束的分析顯示,現金投資的收益率會逐漸下降,而股票及債券則會上升。

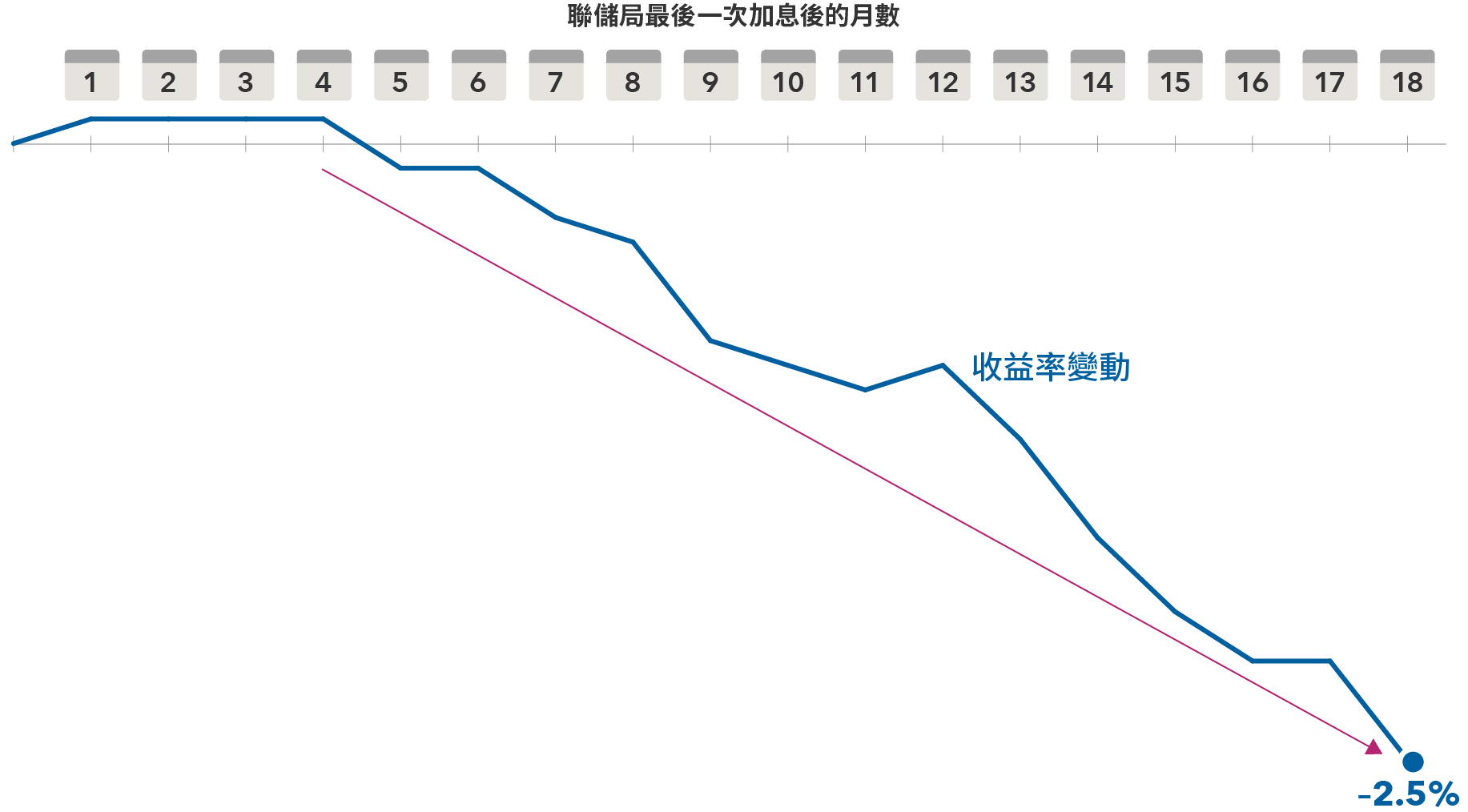

以往當聯儲局結束加息時,現金收益率會逐漸下降

以3個月美國國庫券為基準,目前貨幣市場基金的收益率接近5%,似乎十分理想,尤其是考慮到環球金融危機後美國長期試行零利率政策。然而,在現時收益率下繼續持有現金的優勢已被溫和通脹所蠶蝕。隨著聯儲局結束加息週期,類現金持倉進一步上升的空間有限。

當中需要一些計算,因為往績顯示,在過去四次聯儲局結束加息週期後的18個月,類現金投資的收益率一般會迅速下跌。3個月美國國庫券(收益率接近類現金投資的基準證券)的收益率平均下跌2.5%。如果歷史重演,貨幣市場基金收益率便會下跌,而主動投資於股票及債券的投資者將有望取得更佳回報。

在過去四個週期聯儲局最後一次加息後,3個月美國國庫券收益率均大幅下跌

資料來源:彭博、聯儲局。截至2023年6月30日。圖表顯示在1995年至2018年的過去四個轉變週期,3個月美國國庫券收益率在聯儲局最後一輪加息當月起計的平均跌幅。過往的業績表現並非未來期間業績表現的指標。

現時應把現金投資於哪些工具?

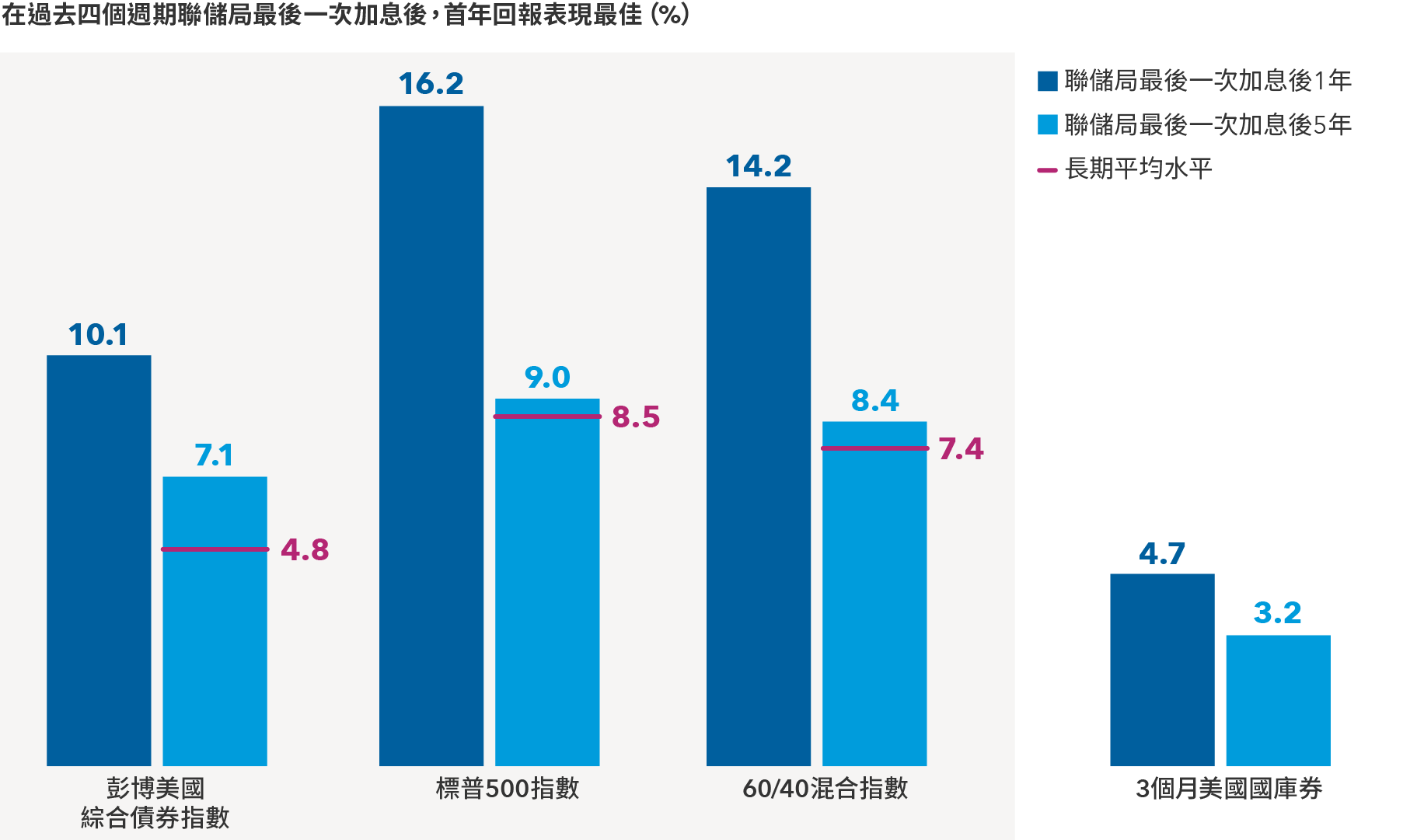

如果您認同聯儲局的加息週期已接近尾聲,而且現金收益率可能會隨著時間而下跌,那麼問題便是:現時應投資於哪些工具?在過去四個週期聯儲局最後一次加息後,股票和固定收益都在其後一年錄得強勁回報。對長線投資者而言,重要的是這兩個領域在五年期間仍維持相對強勁的表現。

聯儲局結束加息後,長線回報超越現金,第一年的貢獻最大

資料來源:資本集團、晨星。圖表顯示在1995年至2018年的過去四個轉變週期中,從聯儲局最後一輪加息當月起計,代表不同行業的指數在遠期擴展期間的平均回報,數據截至2023年6月30日。60/40混合指數代表60%標普500指數和40%彭博美國綜合債券指數,每月重新調整。長期平均水平以自1995年以來的平均五年年化滾動回報為代表。過往的業績表現並非未來期間業績表現的指標。

目前,固定收益再次名符其實地為投資者提供穩健的收益潛力。用作代表環球優質債券的彭博美國綜合債券指數在8月底錄得5.0%的最低收益率(即在並無違約的情況下,債券完全按照合約條款運作可獲得的最低收益率)。這約為其十年平均水平的兩倍,因高度寬鬆的貨幣政策在過去十年使其收益率受壓。現時的收益潛力為總回報提供了穩健的起點。

若利率開始下跌,在2022年削弱債券表現的相同利率敞口,將可利好債券。以下是說明箇中原理的一個假設例子:指數的存續期(衡量對利率敏感度的指標)為6.25年,即如果2024年收益率下跌近100個基點,在其他因素維持不變的情況下,投資者可望取得6.25%的正數價格回報。假設信貸環境並無顯著惡化,有關收益及價格回報成分可合共帶來雙位數的一年假設回報。在同一情境下,貨幣市場基金的收益率將跌至5%以下。

股票方面,當聯儲局停止加息,金融體系的一大風險便會消退。隨著企業及消費者的借貸成本靠穩,並最終開始下滑,將可提振經濟及企業利潤。股票投資者過往也曾從中受惠。

目前,對於較審慎的投資者而言,均衡策略亦具吸引力。均衡投資組合一般持有較多防守性的派息股和優質債券,如果經濟放緩或陷入衰退,便能提供一定程度的抗跌力。

付諸行動需要勇氣

慣性是一股非常強大的力量,尤其是5%的現金收益率帶來的慣性。投資者的情緒是真實的,過往的損失會帶來長時間的痛楚,而目前貨幣市場看似吸引的收益率令人感到欣喜。但作為投資者,我們知道市場不會長期靜止不變。隨著較佳的潛在機會浮現,投資者如果等待太久而未能及時重返市場,也許會導致現金缺乏出路。

資本集團專注於幫助投資者在長遠取得成功,我堅信投資股票和債券是達致目標的最佳途徑。不論市場如何起伏變化,我們的分析員和基金經理都會在全球各地尋找新的投資意念。我們對於市場的未來發展感到樂觀,並致力為客戶締造卓越投資佳績,成就豐裕人生。

我們的最新觀點

-

-

環球股票

-

環球股票

-

環境、社會及管治

-

相關觀點

-

構建投資組合

-

市場波動

-

我們的市場觀點

想獲得市場領先的投資見解?歡迎訂閲我們的電子通訊。

過往的業績表現並非未來期間業績表現的指標。指數屬非管理性質,投資者無法直接投資於指數。投資的價值及來自投資的收入可升亦可跌,閣下可能損失部分或全部原投資額。本資料不擬提供投資、稅務或其他意見,亦不擬招攬任何人士購買或出售任何證券。

個別人士的陳述僅代表其截至發佈日的個人立場,不一定反映資本集團或其聯屬公司的意見。一切資料為所示日期之資料,除非另行訂明。某些資料可能從第三方取得,因此概不保證該資料的可靠性。

資本集團透過三個投資部門管理股票投資。該等部門獨立作出投資與代理投票決定。固定收益投資專家為整個資本集團組織提供固定收益研究及投資管理;然而,對於擁有股票特點的證券,他們僅代表三個股票投資部門的其中之一。

Mike Gitlin

Mike Gitlin