長線投資

Capital IdeasTM

資本集團投資透視

經濟指標

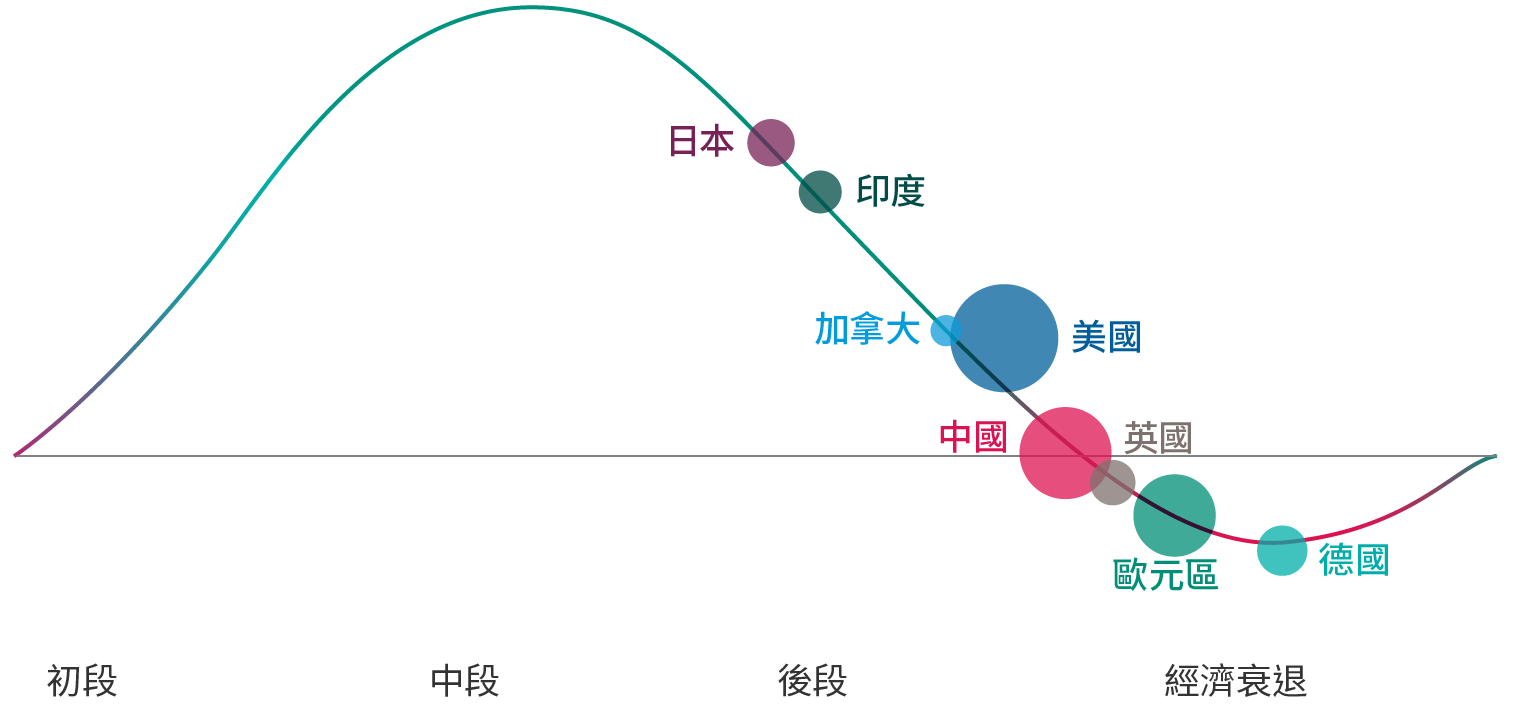

在高通脹及高利率的環境下,全球主要經濟體的表現分歧。美國、日本及印度展現意料之外的韌力,有助提振2024年環球經濟前景,而歐洲及中國持續呈現疲軟跡象,則削弱市場對明年經濟表現的預期。

國際貨幣基金組織預測,2024年環球經濟有望實現2.9%的平均增長率,略低於2023年的3%。

美國經濟強韌有助提振環球經濟增長

資本集團美國經濟師Jared Franz表示:「值得注意的是,當考慮到消費物價的漲幅及聯儲局加息的進取程度,美國經濟確實展現出非凡韌力。」

Franz補充道:「這證明了美國消費者及勞工市場的持久韌性。這無疑紓緩了市場對經濟即將衰退的一些憂慮。衰退仍有機會發生,但我認為風險已大幅降低。」

預期2024年環球經濟增長好淡紛呈

資料來源:資本集團。國家處於經濟週期的位置,為資本集團經濟師截至2023年10月作出的前瞻性估計。圓形的大小指各經濟體的概約相關規模,僅供說明用途。

另外兩個全球最大經濟體歐洲及中國,均陷於日益艱難的貿易環境及不斷升溫的地緣政治緊張局勢,預期這兩個地區將拖累環球增長。

歐洲最大經濟體德國的製造業活動大幅放緩,加上本身的最大貿易夥伴中國的需求減少,因此經濟已出現收縮。同時,歐元區所有20個成員國及英國的經濟同樣停滯不前,假若能源價格繼續如過去兩年般急漲,則處境會更加 艱難。

資本集團歐洲經濟師Robert Lind表示:「能源衝擊及利率上升正令工業活動減少。中國經濟持續放緩令情況雪上加霜。因此,許多歐洲公司正面對大量存貨的問題。」

儘管Lind預期歐洲經濟將於2024年反彈,但復甦幅度輕微。

利率展望:回歸「舊常態」

儘管高利率正以不同方式影響著多個經濟體,但利率急跌的機會正下降。固定收益基金經理Pramod Atluri表示,這意味著利率短期內應不會重返接近零的時代。

Atluri解釋:「我樂觀地認為,即使利率在更長時間內維持於較高水平,但消費者活動將繼續支持經濟」。這部分歸因於工資及房屋價值仍高於疫情前水平,有助支撐消費市道。聯邦政府開支大幅增加,特別是美國基建項目方面,亦為經濟增長帶來支持。

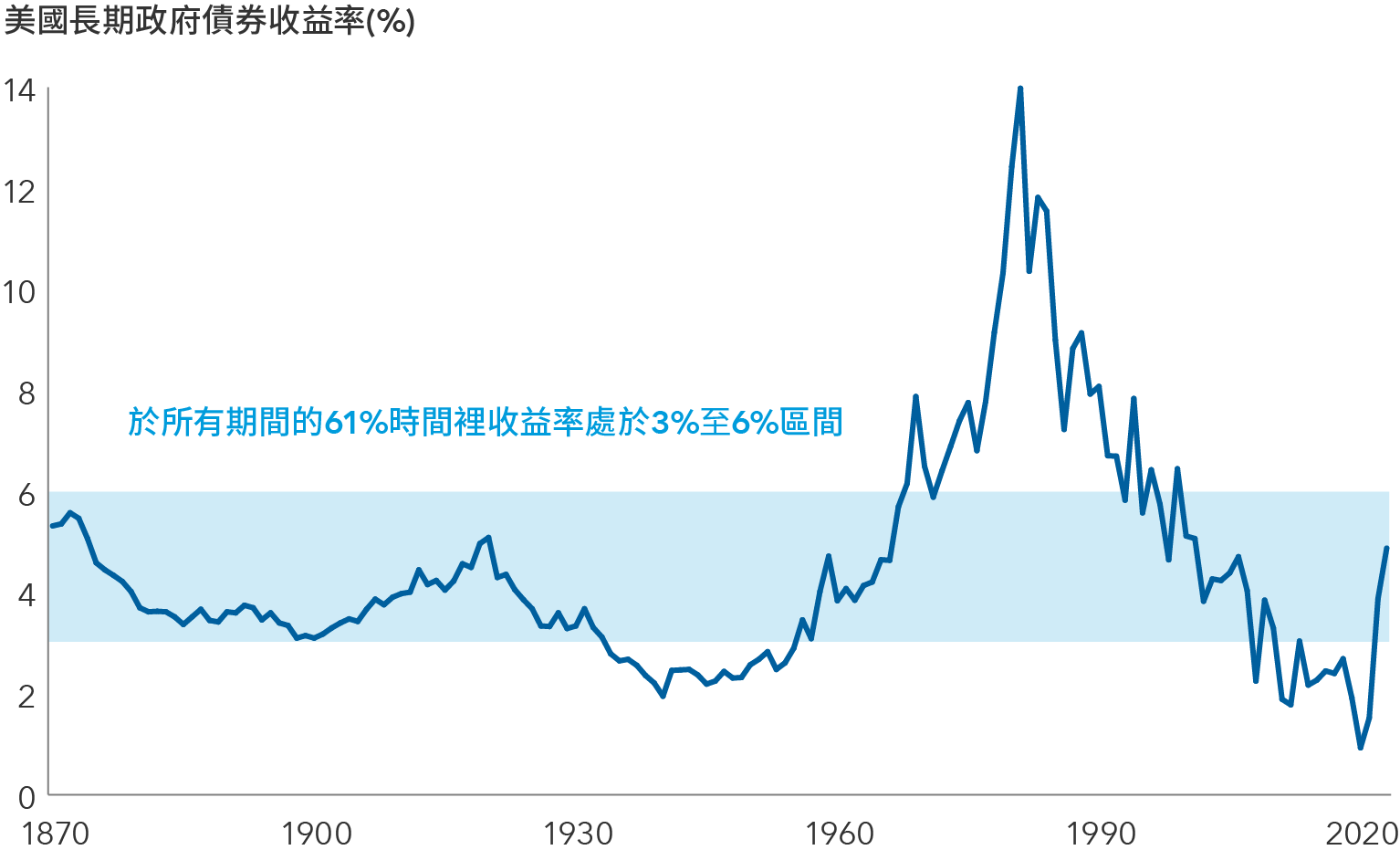

目前的利率處於歷史正常區間

資料來源:聯儲局、Robert Shiller。1871年至1961年的數據為Robert Shiller編製的美國長期政府債券月均收益率。1962年至2022年的數據為截至該期間每年12月31日的10年期國庫券收益率。

展望2024年,Atluri認為10年期美國國庫券收益率可能徘徊於3.5%至5.5%區間,這是環球金融危機前市場視為正常的水平。我們稱之為「舊常態」。回顧1870年至今,在大約61%的時間裡,美債息率處於3.0%至6.0%的區間。

Atluri補充,儘管美債息率上升或會令金融市場受壓,但投資者應能適應這種環境。當10年期美國國庫券收益率處於4.0%至6.0%區間時,標普500指數從1976年起的年均回報率為10.38%,而彭博美國綜合債券指數的回報率則為6.59%。(數據為1976年12月31日至2023年10月31日期間的數據。)

資金重投市場的機會

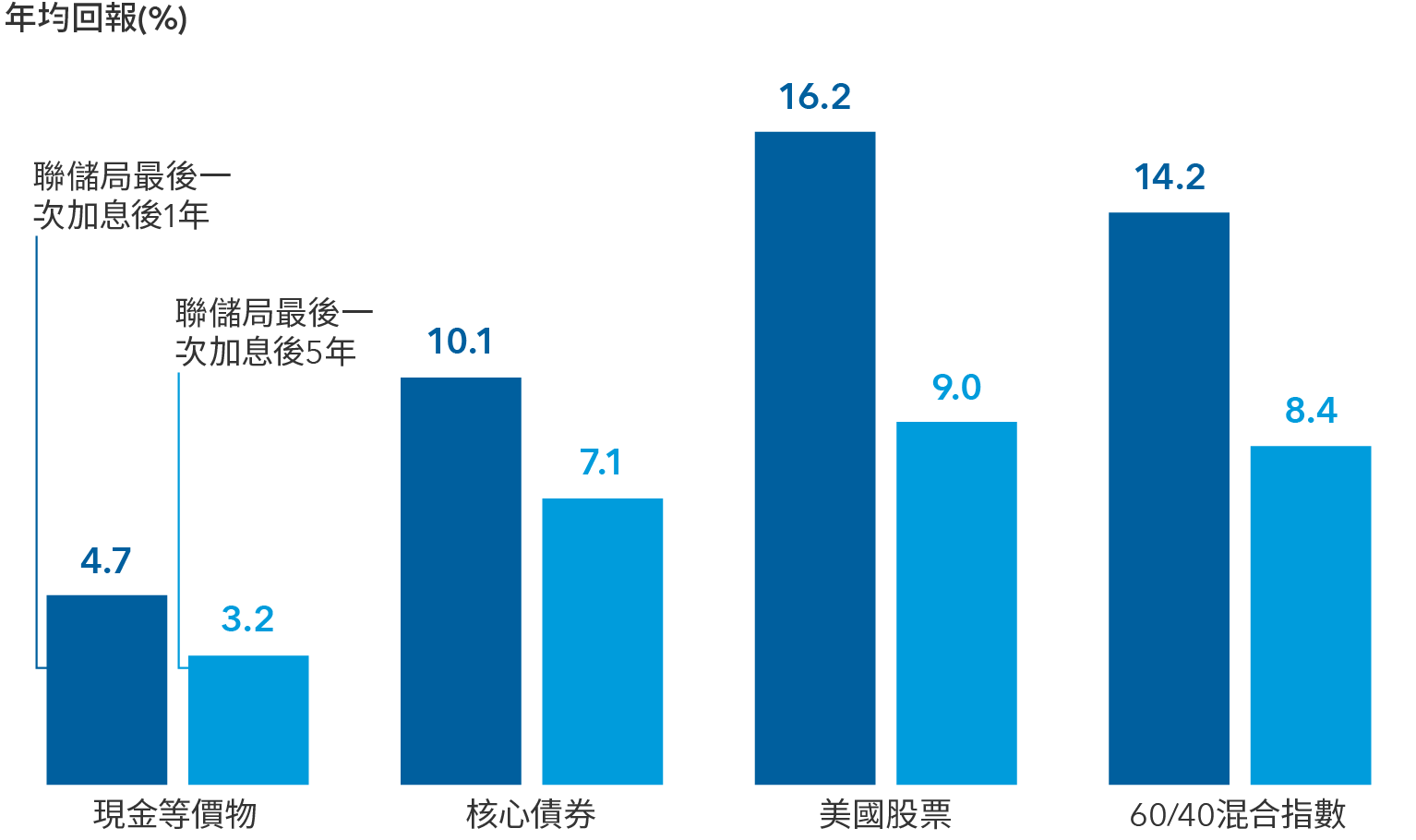

假設大部分央行已終止或接近完成加息,為投資者帶來重新入市的機會。過去兩年,投資者撤出股市及債市並轉持現金,實在是無可厚非,但若投資者持續不作投資,或將錯失配置投資組合持倉,以實現長遠目標的機會。

回顧過去,在加息週期結束至開始減息這段期間,是投資者重新調配資金,買入股票和債券的良機。以往,這種「窗口期」平均維持10個月。

綜觀聯儲局過去四個貨幣緊縮週期,在當局最後一次加息後的第一年,股票及債券的回報均大幅跑贏3個月美國國庫券。相反,3個月美國國庫券(收益率與類現金投資相近的基準國庫證券)的收益率,在聯儲局最後一次加息後18個月平均急速下跌2.5%。

資本集團總裁兼行政總裁Mike Gitlin表示:「我認為市場即將經歷重大轉變,長線投資者可以找到具吸引力的股票及債券投資機會。」

聯儲局結束加息後,股票及債券跑贏現金

資料來源:資本集團、晨星。圖表顯示在1995年至2018年的過去四個轉變週期中,從聯儲局最後一輪加息當月起計,代表不同行業的指數在遠期擴展期間的平均回報,數據截至2023年6月30日。基準指數為3個月美國國庫券(現金等價物)、彭博美國綜合債券指數(核心債券)、標普500指數(美國股票)及60%標普500指數和40%彭博美國綜合債券指數組成的混合指數(60/40混合指數)。長期平均水平以自1995年以來的平均五年年化滾動回報為代表。過往的業績表現並非未來期間業績表現的指標。

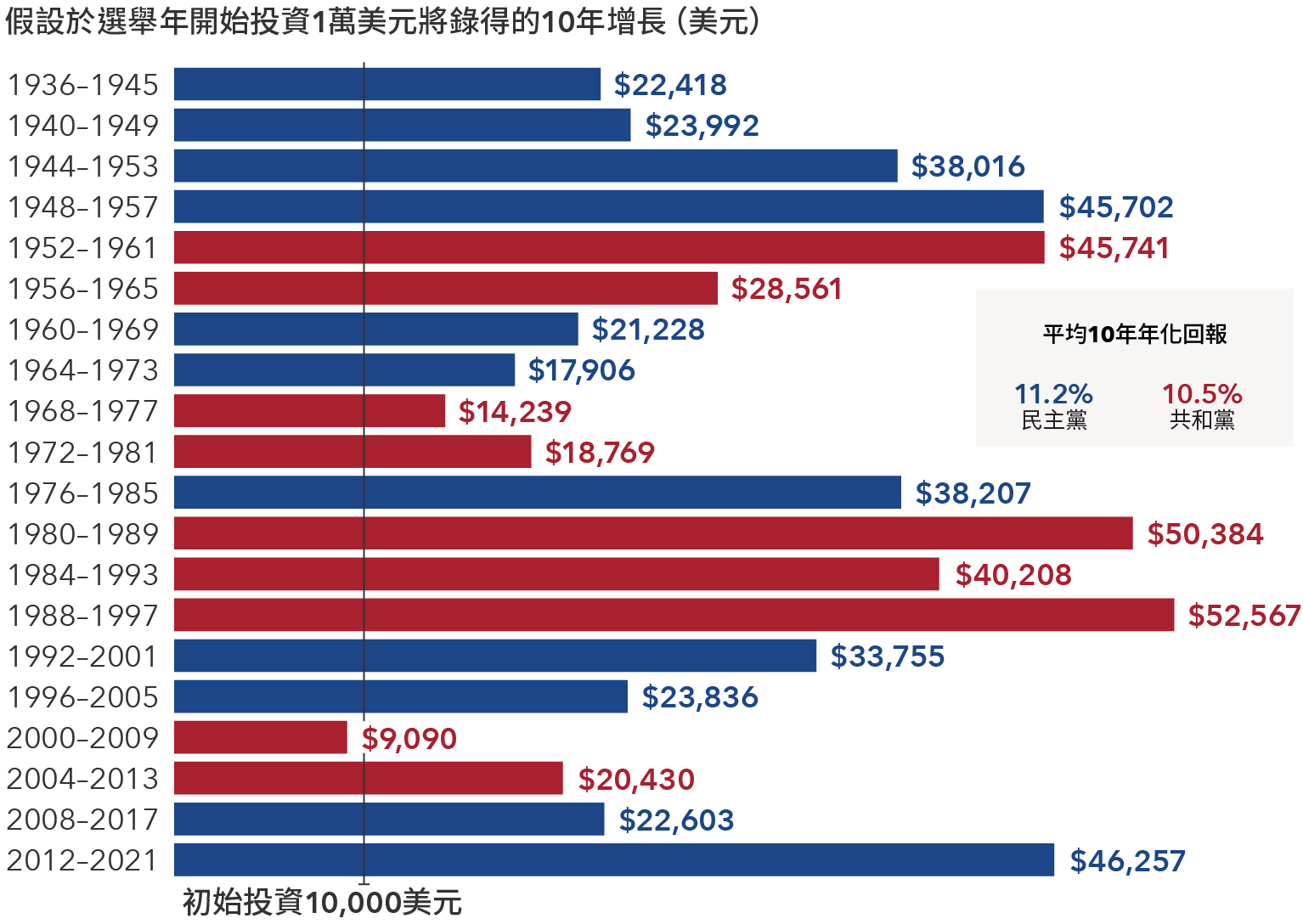

根據歷史,有耐性的投資者在選舉年均取得不俗表現

2024年將是關鍵的選舉年,不僅是美國,還有許多其他國家和地區,包括印度、俄羅斯、南非、台灣及英國都在明年舉行選舉。從全球來看,這也許是歷史上最具影響力的選舉年之一。

美國總統選舉將成為矚目焦點。此外,儘管距離大選仍有近一年時間,但投資者可能憂慮競選期間選情反覆,以及像2020年大選般兩黨得票率不相伯仲,難料市場將作出何種反應。

資本集團政治經濟師Matt Miller表示:「選民最關心的無疑是數個關鍵議題,包括國際政策、通脹影響及若干重大社會問題。不過,從現在到明年11月,期間有許多變數。對政治來說這好比一生那麼漫長。」

儘管市況於選舉年可能出現波動,但對長線投資者而言,哪個政黨入主白宮對回報構成的影響有限。1936年以來,若投資者在選舉年開始投資美國股票,而民主黨勝選,其10年期年化回報率(以標普500指數計量)為11.2%,若共和黨勝選,回報率則為10.5%。

選舉結果與投資表現:政黨對投資者影響不大

資料來源:資本集團、標準普爾。各10年期為自所示首年的1月1日起至第10年的12月31日為止。例如,第一個期間涵蓋1936年1月1日至1945年12月31日。所示數據為過往的業績表現,並非未來期間業績表現的指標。

資本集團基金經理Rob Lovelace從業37年,在多個選舉週期均有投資經驗,其表示政治不明朗因素增加,不時會帶來吸引的投資機會。

Lovelace表示:「當所有人都擔心新政府政策將不利於某個行業時,他們通常會過於憂慮。優質公司常常會在政治事件中受到衝擊,從而帶來買入機會。但我的目標是在投資組合中買入平均長期持有的持倉,因此通常嘗試把目光放在選舉週期以外。」

我們的最新觀點

-

-

環球股票

-

環球股票

-

環境、社會及管治

-

相關觀點

-

構建投資組合

-

市場波動

-

我們的市場觀點

想獲得市場領先的投資見解?歡迎訂閲我們的電子通訊。

過往的業績表現並非未來期間業績表現的指標。指數屬非管理性質,投資者無法直接投資於指數。投資的價值及來自投資的收入可升亦可跌,閣下可能損失部分或全部原投資額。本資料不擬提供投資、稅務或其他意見,亦不擬招攬任何人士購買或出售任何證券。

個別人士的陳述僅代表其截至發佈日的個人立場,不一定反映資本集團或其聯屬公司的意見。一切資料為所示日期之資料,除非另行訂明。某些資料可能從第三方取得,因此概不保證該資料的可靠性。

資本集團透過三個投資部門管理股票投資。該等部門獨立作出投資與代理投票決定。固定收益投資專家為整個資本集團組織提供固定收益研究及投資管理;然而,對於擁有股票特點的證券,他們僅代表三個股票投資部門的其中之一。

Jared Franz

Jared Franz

Robert Lind

Robert Lind

Pramod Atluri

Pramod Atluri