Kunstmatige intelligentie (AI)

Capital IdeasTM

Beleggingsinzichten van Capital Group

Marktvolatiliteit

Wanneer is de volgende recessie?

Deze vraag wordt ons het meest gesteld, zeker na meer dan een jaar van agressieve renteverhogingen om de inflatie te beteugelen. Hoewel er al enige tijd een recessie aan leek te komen, is het economische beeld nu vertroebeld omdat sectoren op verschillende momenten inzakten en zich weer herstelden. Als er al een brede economische krimp komt, is onze verwachting dat deze minder ernstig zal zijn dan de wereldwijde financiële crisis van 2008 en eerdere 'klassieke' recessies, gevolgd door een sterk herstel.

We hebben gekeken naar ruim 70 jaar aan gegevens, waaronder de laatste 11 economische recessies, om onze belangrijkste inzichten te destilleren en antwoord te geven op de belangrijkste vragen over recessies, zodat beleggers zich kunnen voorbereiden op deze onzekere tijden.

1. Wat is een recessie?

Een recessie wordt vaak gedefinieerd als ten minste twee opeenvolgende kwartalen van een dalend BBP (bruto binnenlands product) na een periode van groei, maar er zijn meer criteria. Zo definieert het National Bureau of Economic Research (NBER), dat belast is met de datering van de Amerikaanse conjunctuurcycli een recessie als een “significante afname van de economische activiteit in de hele economie, die langer dan een paar maanden duurt en in de regel zichtbaar is in het reële BBP, het reële inkomen, de werkgelegenheid, de industriële productie en de groot- en detailhandel.” In deze gids gebruiken we de officiële data van de NBER.

2. Waardoor wordt een recessie veroorzaakt?

Recessies hebben zich in het verleden om uiteenlopende redenen voorgedaan, maar zij zijn meestal het gevolg van verstoringen in de economie die uiteindelijk moeten worden gecorrigeerd. De recessie van 2008 werd bijvoorbeeld veroorzaakt door overmatige schulden op de huizenmarkt, terwijl de krimp van 2001 voortkwam uit de zeepbel in tech-aandelen. Maar ook een onverwachte schok zoals de coronapandemie, die zo wijdverspreid is dat bedrijven verlies lijden en er ontslagen vallen, kan de oorzaak zijn.

Als de werkloosheid stijgt, besteden consumenten meestal minder, waardoor economische groei, bedrijfsresultaten en aandelenkoersen verder onder druk komen te staan. Dit kan leiden tot een vicieuze cirkel waardoor een economie omvalt. En hoewel een recessie vaak veel leed veroorzaakt, is het een natuurlijke en noodzakelijke manier om uitwassen aan te pakken in de aanloop naar nieuwe economische groei. Rob Lovelace, equity portfolio manager bij Capital Group: “Je kunt geen langdurige periode van groei hebben zonder een incidentele neergang om alles in balans te brengen. Dat is heel normaal. Daar kun je op wachten. En het is ook gezond.”

3. Hoe lang duurt een recessie?

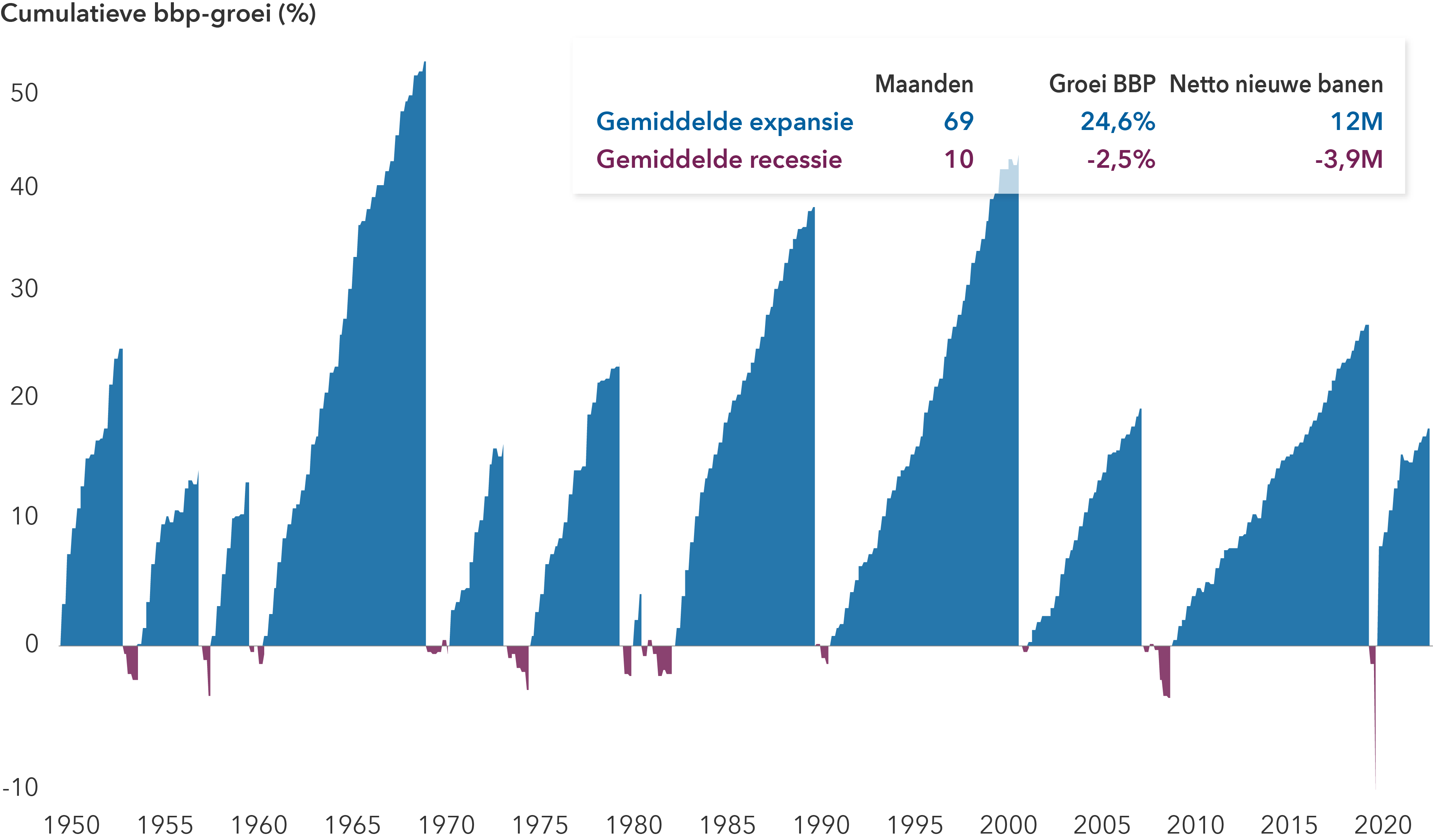

Het goede nieuws is dat recessies over het algemeen niet lang aanhouden. We hebben 11 conjunctuurcycli vanaf 1950 onderzocht en daaruit bleek dat recessies tussen de twee en 18 maanden aanhouden en dat de gemiddelde duur op 10 maanden ligt. Als je je baan verliest of je bedrijf moet sluiten, voelt dat als een eeuwigheid. Maar wie wil beleggen voor de lange termijn, kan beter naar het volledige plaatje kijken.

Recessies zijn pijnlijk, maar expansies geven een krachtige impuls

Bronnen: Capital Group, National Bureau of Economic Research (NBER), Refinitiv Datastream. De gegevens in de grafiek zijn de laatste beschikbare gegevens per 31/8/23 en worden weergegeven op een logaritmische schaal. De expansie die in 2020 is begonnen, wordt op 31/8/23 nog steeds als actueel beschouwd en is niet opgenomen in de overzichtsstatistieken van de gemiddelde expansie. Aangezien het National Bureau of Economic Research (NBER) begin- en eindmaanden van de recessie vermeldt in plaats van de precieze datums, hebben wij de einddatums van de maanden gebruikt als benadering voor de berekening van de nieuwe banen. Dichtstbijzijnde waarden per einde kwartaal gebruikt voor groeipercentage BBP. Resultaten uit het verleden zijn niet indicatief voor de toekomst.

Binnen een groter tijdsbestek zijn recessies slechts kleine haperingen binnen de economie. In de afgelopen 70 jaar had Amerika in nog geen 15% van de tijd te maken met een officiële recessie. En de netto economische impact van die recessies was relatief klein. Waar de gemiddelde expansie goed was voor een economische groei van bijna 25%, daalde het BBP tijdens een recessie met niet meer dan 2,5%. Het rendement op aandelen kan tijdens een recessie zelfs de gehele periode lang positief zijn, en sterk opveren aan het eind.

4. Wat zijn de gevolgen van een recessie voor de aandelenmarkt?

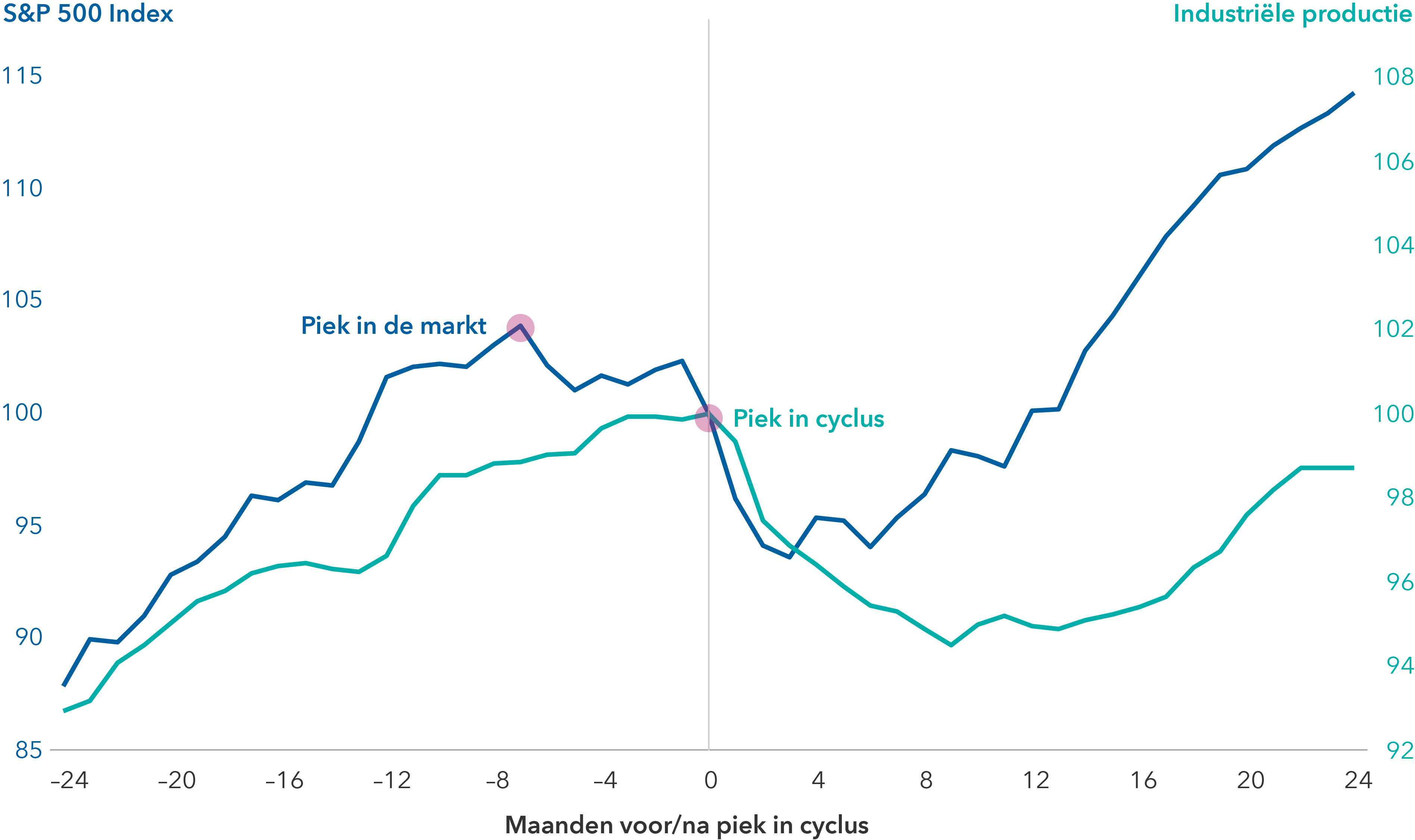

Een recessie is moeilijk te voorspellen, maar het is wel verstandig om alvast na te denken over de mogelijke impact van een recessie op je portefeuille. Bearmarkten (marktdalingen van 20% of meer) en recessies overlappen elkaar vaak - waarbij aandelen een voorsprong van zes tot zeven maanden hebben op de economische cyclus bij een daling en weer bij een stijging.

Aandelen bereiken meestal een piek in de maanden voorafgaand aan een recessie, maar kunnen snel weer terugveren

Bronnen: Capital Group, Federal Reserve Board, Haver Analytics, National Bureau of Economic Research, Standard & Poor's. De gegevens geven de gemiddelde verandering weer in de S&P500 Index en de economische activiteit (met de industriële productie als referentie) van alle voltooide economische cycli van 1950 tot 2022. De “piek van de cyclus” verwijst naar het hoogste niveau van economische activiteit in elke cyclus voordat de economie begint te krimpen. Beide lijnen worden geïndexeerd op 100 bij elke piek in de economische cyclus en geïndexeerd op 0 “maanden voor/na piek in de economische cyclus” op de x-as. Een negatief getal (links van de piek in de cyclus) geeft de gemiddelde verandering in elke lijn weer in de maanden voorafgaand aan de piek in de cyclus. De positieve getallen (rechts van de piek in de cyclus) geven de gemiddelde veranderingen na de piek in de cyclus aan. Resultaten uit het verleden zijn niet indicatief voor de toekomst.

Toch kunnen rigoureuze interventies om de markt te timen, zoals het verschuiven van een hele portefeuille naar cash, averechts werken. De hoogste rendementen kunnen soms worden behaald aan het einde van een economische cyclus of onmiddellijk nadat de markt een dieptepunt heeft bereikt. Averiging, ofwel periodiek beleggen, eens strategie waarbij beleggers systematisch en met regelmatige tussenpozen gelijke bedragen beleggen, kan voordelen bieden in dalende markten. Zo kunnen beleggers meer aandelen kopen als de koers laag is en profiteren ze ook wanneer de markt uiteindelijk weer aantrekt.

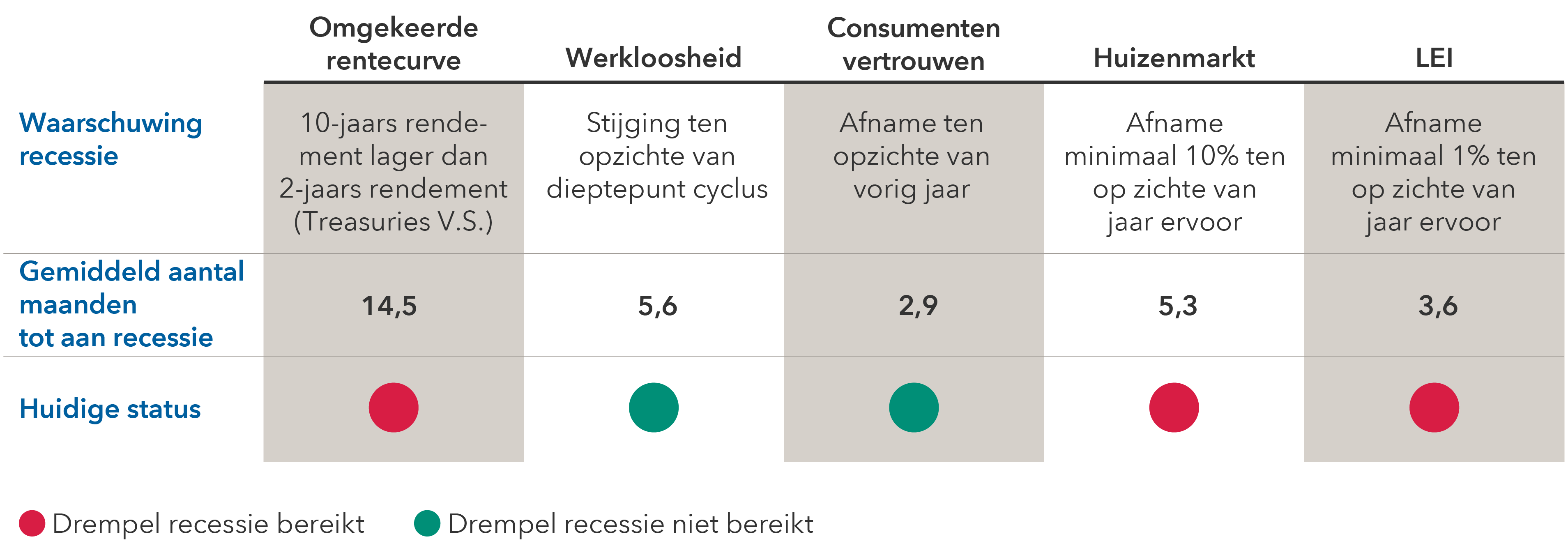

5. Welke economische indicatoren wijzen op een recessie?

Zou het niet fantastisch zijn als je van tevoren weet of er een recessie op komst is? Hoewel het niet mogelijk is om exact aan te geven wat het beginpunt van een recessie is, zijn er over het algemeen wel bepaalde signalen waar je alert op moet zijn aan het einde van een economische cyclus.

Bronnen: Capital Group, Refinitiv Datastream. Betreft de laatste gegevens per 31/8/22.

Er zijn veel factoren die kunnen bijdragen aan een recessie en die oorzaken lopen ook vaak uiteen. Het is daarom zinvol om naar verschillende aspecten van de economie te kijken om te bepalen waar de balans verstoord kan raken. Houd er wel rekening mee dat elke indicator eerder gezien moet worden als een kilometeraanduiding dan als een bord met de afstand tot de bestemming.

Er zijn vier voorbeelden van economische indicatoren die kunnen wijzen op een recessie: de rentecurve, het werkloosheidscijfer, het consumentenvertrouwen en de huizenmarkt. Statistieken met geaggregeerde gegevens, zoals The Conference Board Leading Economic Index® (LEI), die 10 verschillende economische en financiële signalen combineert in één analytisch systeem om pieken en dalen te voorspellen, zijn in de loop der tijd ook consistent betrouwbaar gebleken.

Deze factoren laten een gemengd beeld zien. Waar de rentecurve en LEI aangeven dat er nog steeds een bredere recessie in de VS aan zit te komen, geven een veerkrachtige consument en solide arbeidsmarkt juist een heel ander beeld. De Amerikaanse huizenmarkt zit in wezen al in een recessie en staat mogelijk op het punt van herstel, en dat kan de hele economie een impuls geven. Maar door nieuwe economische gegevens kan het verhaal al snel een heel andere wending krijgen.

6. Zitten we al in een recessie?

Hoewel het soms lijkt alsof we al in een recessie zitten, is er volgens ons nog geen sprake van een officiële recessie. We gaan nog steeds uit van een relatief korte en milde recessie, maar het kan ook heel goed zijn dat we nu helemaal geen recessie meer krijgen. Ondanks de impact van hoge inflatie en rente op het consumentenvertrouwen en de bedrijfswinsten, is de arbeidsmarkt verrassend veerkrachtig en houdt de economie hierdoor nog steeds stand.

De kans op een recessie is de afgelopen maanden sterk toegenomen

Bronnen: Federal Reserve Bank of New York, Refnitiv Datastream. Per 31/7/23. De gearceerde balken geven recessies in de VS weer, zoals gedefinieerd door het National Bureau of Economic Research.

In plaats van een officiële recessie krijgen we misschien te maken met een voortzetting van een “rollende” recessie, waarbij delen van de economie op verschillende momenten krimpen en herstellen. De huizenmarkt had een grotere terugval dan tijdens eerdere recessies en begint nu weer op te veren. Ook de halfgeleidersector heeft zich sterk hersteld van een forse daling in 2022. Als bepaalde sectoren stijgen terwijl andere dalen, is er een grotere kans dat een wereldwijde recessie uitblijft.

Natuurlijk zijn er nog andere factoren die een schaduw kunnen werpen op de nabije toekomst. Als de arbeidsmarkt verzwakt of als er zich een geopolitieke schok voordoet - zoals een escalatie van de oorlog in Oekraïne - kan dit kan dit het tijdpad richting een recessie in de VS versnellen.

7. Hoe kunnen beleggers hun aandelenportefeuille beschermen tegen een recessie?

We hebben al vastgesteld dat aandelen het vaak slecht doen tijdens recessies, maar het is niet raadzaam om te proberen om de markt te timen door aandelen te verkopen. Moeten beleggers dan maar niets doen? Zeker niet.

Als voorbereiding kunnen beleggers van de gelegenheid gebruikmaken om hun algehele spreiding van beleggingen te herzien, omdat deze tijdens de bullmarkt mogelijk sterk is veranderd, om ervoor te zorgen dat hun portefeuille evenwichtig en gediversifieerd is.

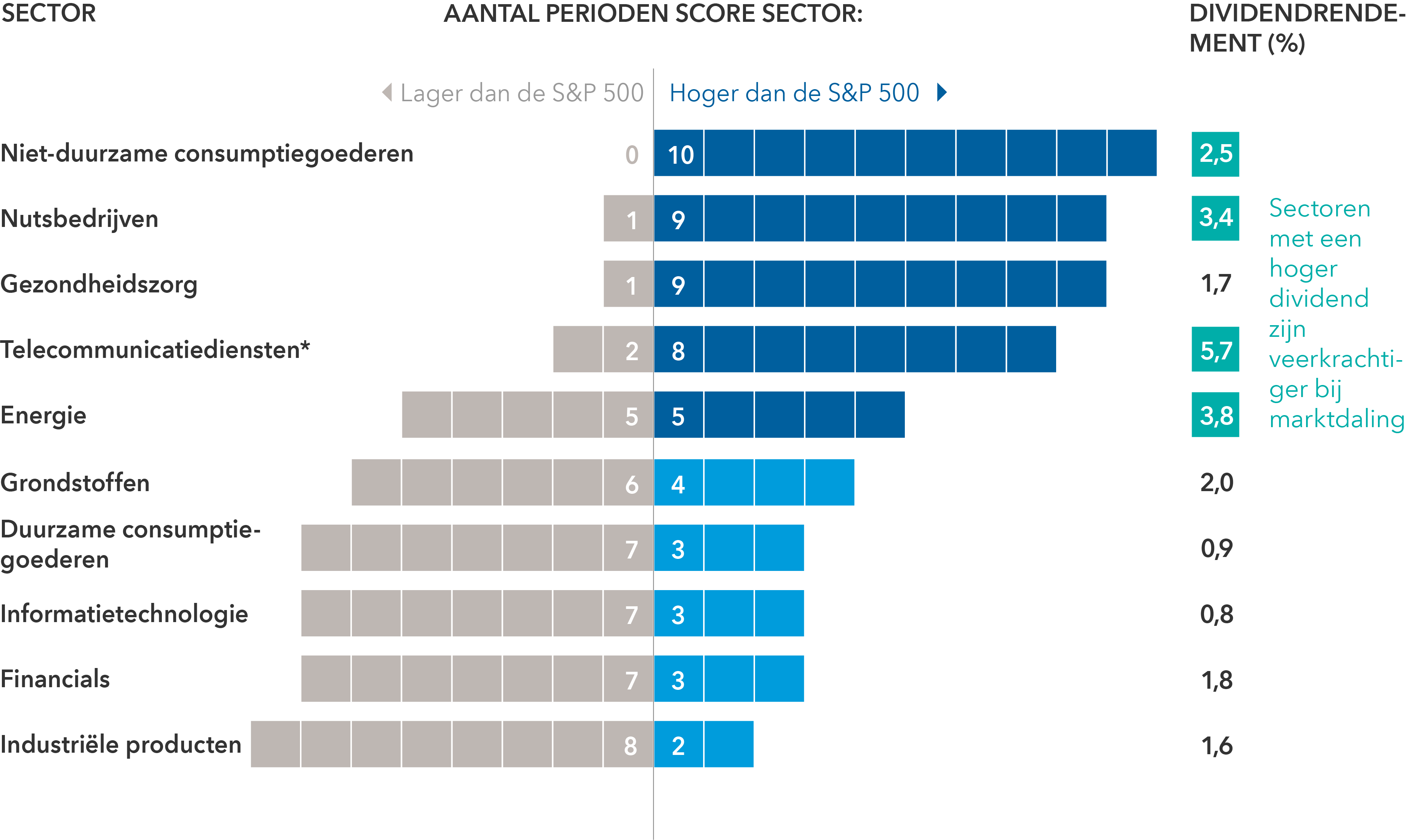

Na 10 dalingen sloten enkele sectoren hoger af dan de markt als geheel

*In september 2018 werd de sector telecommunicatiediensten omgedoopt tot communicatiediensten en werd de bedrijfssamenstelling wezenlijk gewijzigd. Het getoonde dividendrendement is voor de sectorgroep telecommunicatiediensten, onderdeel van de nieuw gevormde sector communicatiediensten. Het dividendrendement van de sector communicatiediensten was 0,8% op 31/8/23.

Bronnen: Capital Group, FactSet. Omvat de laatste 10 perioden waarin de S&P 500 op basis van totaalrendement meer dan 15% daalde. De sectorrendementen voor 1987 zijn gelijk gewogen, gebruik makend van indexonderdelen van 1989, de vroegst beschikbare gegevensverzameling. De bearmarkt van 2022 wordt op 31/8/23 nog steeds als actueel beschouwd en is opgenomen in de analyse. Dividendrendementen zijn per 31/8/23.

Aandelen reageren tenslotte verschillend in tijden van economische stress. Als we kijken naar de acht grootste dalingen van de aandelenmarkten tussen 1987 en 2022, dan zien we dat sommige sectoren zich staande houden dan andere - vaak zijn dit de sectoren met hogere dividenden, zoals niet-duurzame consumptiegoederen en nutsbedrijven. Dividenden kunnen een stabiel rendementspotentieel bieden als de aandelenkoersen over de gehele linie dalen.

Groeigerichte aandelen kunnen nog steeds een plaats hebben binnen de portefeuille, maar het is wellicht beter om te kijken naar bedrijven met sterke balansen, consistente kasstromen en lange groeitrajecten die beter bestand zijn tegen kortetermijnvolatiliteit.

Zelfs in tijden van recessie kunnen veel bedrijven nog steeds winstgevend zijn. Zet in op bedrijven met producten en diensten die mensen elke dag gebruiken, zoals telecom, nutsbedrijven en voedingsmiddelenfabrikanten met een sterke prijsstelling.

8. Hoe kunnen beleggers hun obligatieportefeuille beschermen tegen een recessie?

Vastrentende producten zijn tijdens een recessie of een bearmarkt vaak een essentieel onderdeel van een succesvolle beleggingsstrategie. Dat komt omdat obligaties een zekere mate van stabiliteit en kapitaalbehoud kunnen bieden, vooral wanneer aandelenmarkten volatiel zijn.

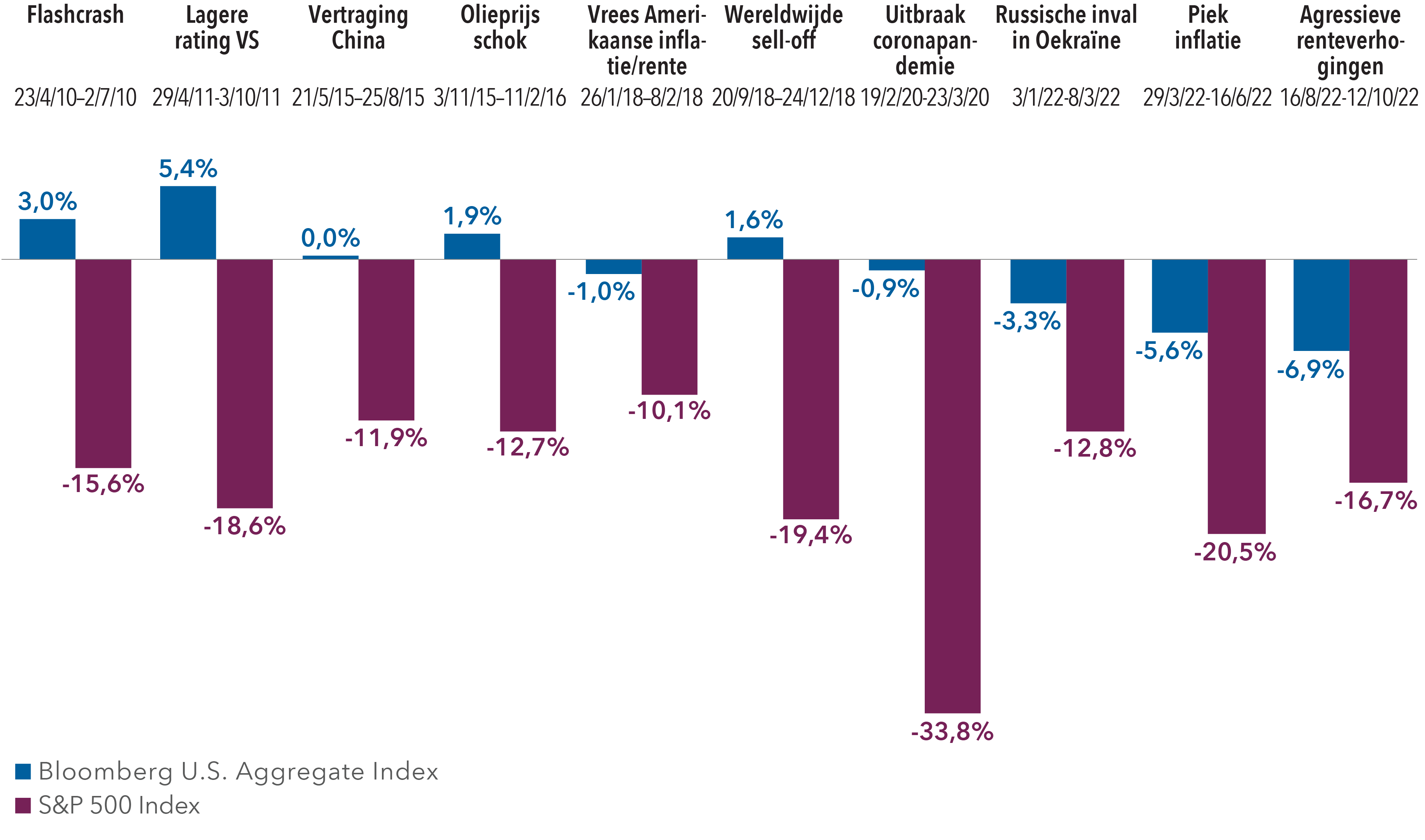

De sell-off van de markt in 2022 was in die zin uitzonderlijk dat veel obligaties niet hun typische safe-haven rol vervulden. Maar in de zeven marktcorrecties daarvoor stegen obligaties - zoals gemeten door de Bloomberg US Aggregate Index - vier keer en daalden ze nooit meer dan 1%.

Hoogwaardige obligaties zijn doorgaans veerkrachtig als er onrust heerst op de aandelenmarkt.

Bronnen: Bloomberg Index Services Ltd., RIMES, Standard & Poor's. De vermelde data voor marktcorrecties zijn gebaseerd op koersdalingen van 10% of meer (zonder herbelegde dividenden) in de S&P 500 met ten minste 50% herstel dat meer dan één werkdag aanhoudt tussen de dalingen. Inclusief alle correcties tussen 1/1/10 en 31/8/23. Rendementen zijn gebaseerd op totaalrendementen in USD. Resultaten uit het verleden zijn niet indicatief voor de toekomst.

Een goede spreiding van vastrentende producten is altijd belangrijk. Maar nu de economie een periode van onzekerheid ingaat, is het extra belangrijk om de aandacht te richten op obligatiebeleggingen die kunnen zorgen voor evenwicht in de portefeuille. Beleggers hoeven niet per se meer in obligaties te beleggen in de aanloop naar een recessie, maar kunnen hun portefeuille wel beoordelen op diversificatie van aandelen, inkomsten, kapitaalbehoud en inflatiebescherming: de vier pijlers van vastrentende producten in een goed gediversifieerde portefeuille.

9. Hoe kun je je het beste voorbereiden op een recessie?

In de aanloop naar en tijdens een recessie is het voor beleggers het allerbelangrijkste om het hoofd koel te houden. Emoties kunnen een goed beleggingsrendement in de weg staan, zeker in een periode van economische stress en onrust op de markt.

Wat u na het lezen van deze gids waarschijnlijk het meest is bijgebleven, is dat het bepalen van de exacte begin- of einddatum van een recessie niet alleen moeilijk is, maar ook niet van wezenlijk belang. Wat belangrijker is, is om een langetermijnperspectief te behouden en ervoor te zorgen dat een portefeuille de juiste balans heeft om te profiteren van perioden van potentiële groei, en tegelijkertijd voldoende veerkracht heeft om verliezen tijdens perioden van volatiliteit te minimaliseren.

Onze nieuwste inzichten

-

-

Vooruitzichten

-

Economische indicatoren

-

Opbouw van de portefeuille

-

GERELATEERDE INZICHTEN

-

Opbouw van de portefeuille

-

-

Hear from our investment team.

Sign up now to get industry-leading insights and timely articles delivered to your inbox.

Resultaten uit het verleden zijn niet indicatief voor de toekomst. De waarde van de beleggingen en de inkomsten daaruit kunnen zowel stijgen als dalen en u kunt uw belegde vermogen geheel of gedeeltelijk verliezen. Deze informatie is niet bedoeld als beleggings-, fiscaal of ander advies, noch als een aansporing tot het kopen of verkopen van effecten.

Verklaringen die worden toegeschreven aan een persoon verwoorden de mening van die persoon op het moment van publicatie en weerspiegelen niet noodzakelijkerwijs de mening van Capital Group of haar dochterondernemingen. Alle informatie is per de aangegeven datum, tenzij anders vermeld. Sommige informatie kan van derden afkomstig zijn en als zodanig kan de betrouwbaarheid van die informatie niet worden gegarandeerd.

Capital Group heeft vermogensbeheer ondergebracht bij drie beleggingsteams. Deze teams nemen onafhankelijk van elkaar beslissingen over beleggingen en stemvolmachten. Onze fixed income specialisten doen voor de hele Capital-organisatie onderzoek naar vastrentende producten en beleggen daarin. Voor aandelen handelen ze echter uitsluitend namens een van de drie equity-beleggingsteams.

Jared Franz

Jared Franz

Darrell Spence

Darrell Spence