Planification et productivité

ARTICLE DE 8 MINUTES

Réservé à l’usage exclusif des conseillers financiers. Non destiné aux investisseurs.

Les portefeuilles modèles ont le vent en poupe depuis quelques années et, à mesure que les conseillers prennent conscience des avantages qu’ils présentent pour leurs clients et pour a eux-mêmes, il semble que cette tendance va s’accélérer dans les années à venir.

Pour les conseillers, les avantages des portefeuilles modèles peuvent être importants. En un mot, les modèles peuvent vous aider à gagner du temps dans un aspect de votre travail qui n’est peut-être plus un facteur de différenciation concurrentiel, à savoir la gestion des investissements pour les clients. Ce temps peut être utilisé à la place pour se concentrer sur d’autres services à valeur ajoutée : communiquer avec davantage de clients et aligner leurs investissements sur leurs objectifs. Le résultat? Une réelle opportunité de mettre à l’échelle et de développer votre pratique.

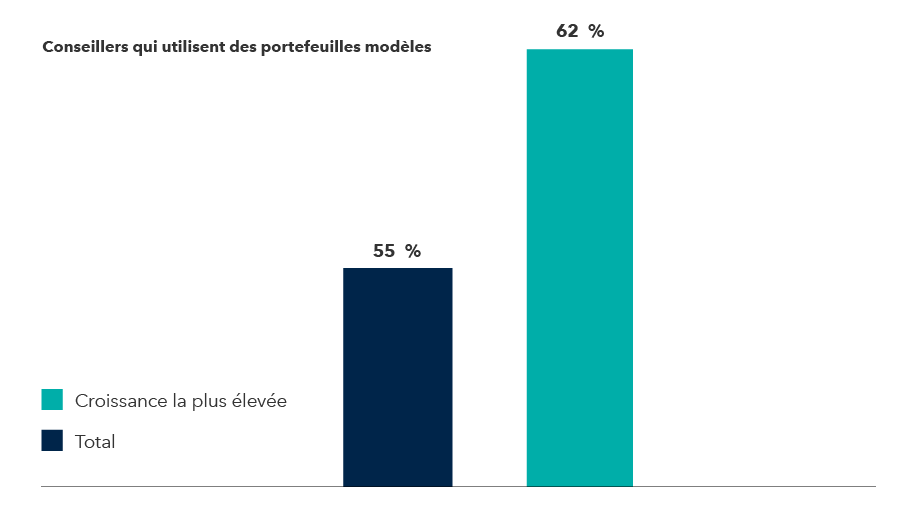

Dans notre étude intitulée « La voie de la croissance : étude de référence des conseillers financiers menée en 2023 », 55 % de tous les conseillers interrogés aux États-Unis utilisaient des portefeuilles modèles. Parmi les pratiques à forte croissance, 62 % ont utilisé des modèles. Dans l’ensemble, les conseillers de notre étude ayant connu la croissance la plus forte ont déclaré consacrer stratégiquement beaucoup moins de temps aux activités qu’ils peuvent mettre à l’échelle, ce qui leur donne plus de temps pour la prospection et leur permet d’offrir une gamme plus large de services de planification financière.

« Les pratiques de conseil sont déjà assez compliquées à gérer, compte tenu de l’équilibre à maintenir entre la gestion des relations avec les clients, celle des placements et celle des affaires », a déclaré Kris Spazafumo, Chef des solutions de portefeuille et services de placement chez Capital Group. « Et les conseillers sont soumis à des pressions pour se développer, ce qui nécessite une mise à l’échelle », dit-elle. « Cela les amène finalement à se poser la question : "Que puis-je externaliser?" ».

La réponse à cette question commence souvent par l’examen des tâches que vous aimez le plus faire, ainsi que des compétences qui apportent le plus de valeur ajoutée à la pratique. « La plupart des conseillers diraient que leur super-pouvoir est de travailler avec les clients afin d’établir des relations solides », affirme Mme Spazafumo. En effet, selon une étude d’AssetMark, 68 % des conseillers qui externalisent l’aspect de leur travail consistant à gérer les placements affirment que cela leur permet de créer des liens plus forts avec les clients1.

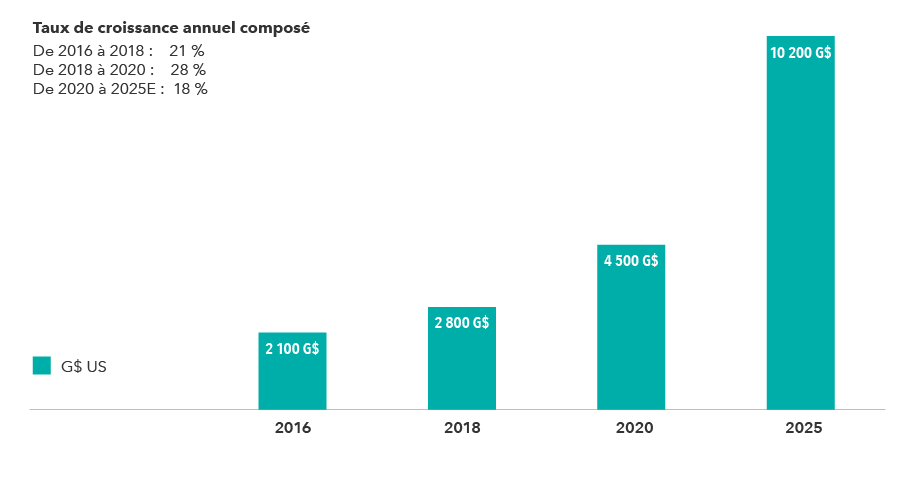

Actifs investis dans des portefeuilles modèles

Le marché global des portefeuilles modèles devrait atteindre 10 000 milliards de dollars américains d’ici 2025.

Source : Broadridge data and Analytics, 2021.

Compte tenu de ce potentiel, il n’est peut-être pas surprenant que 53 % des conseillers américains prévoient d’accroître leur utilisation de modèles dans les deux ans, selon Broadridge Data and Analytics2. Pour une preuve encore plus spectaculaire de la popularité des modèles, prenez les flux de fonds. Pour les cinq années précédant 2021, Broadridge fait état d’une augmentation annuelle de 21 % des actifs dans des portefeuilles modèles à l’échelle du secteur, et estime que ces actifs continueront d’augmenter à un rythme annuel de 18 % au cours des cinq prochaines années, pour atteindre 10 000 milliards de dollars américains2. C’est un chiffre non négligeable, si l’on tient compte du fait que la capitalisation de l’ensemble du marché mondial des actions a atteint 105 800 milliards de dollars américains en 2020, selon la Securities Industry and Financial Markets Association (SIFMA)3.

Comment tirer donc le meilleur parti des modèles? Voici trois façons d’utiliser des modèles pour développer votre pratique.

1. Montrer aux investisseurs comment ils peuvent mettre les modèles à leur profit

Pour intégrer les portefeuilles modèles dans votre pratique, la première chose à faire est d’en expliquer clairement les avantages aux clients. Cela peut sembler être un changement important pour beaucoup d’entre eux. Pendant des années, de nombreux conseillers ont affirmé qu’ils étaient très compétents pour créer des portefeuilles de placements adaptés aux besoins spécifiques des clients. Et maintenant, ils vantent les mérites des portefeuilles modèles, qui, à première vue, peuvent ressembler davantage à une approche générique qu’à une combinaison de placements personnalisée.

Certains conseillers s’inquiètent d’avoir passé des années à prêcher un certain concept à leurs clients. « Aujourd’hui, pour promouvoir les modèles, ils doivent faire marche arrière », déclare Jan Gundersen, vice-président principal des solutions de portefeuille et services de placement chez Capital Group. « Ils se disent qu’ils ne peuvent pas changer de direction en cours de route. » Mais avec un message bien conçu et une main de maître, ils le peuvent. En effet, les portefeuilles modèles permettent d’offrir ce que les clients souhaitent le plus : plus de temps pour parler à leurs conseillers de leurs besoins et des investissements qui leur conviennent.

C’est précisément ce qu’a fait Blaire Greenwood, PDG de Greenwood Financial Group, une société de services financiers basée à Richmond, en Virginie. En 2015, dans les débuts de la règle fiduciaire du ministère américain du Travail, sa pratique a entamé une conversion en entreprise à honoraires. Ce changement a nécessité le passage à des portefeuilles modèles, ce qui a pris près de deux ans. Et même aujourd’hui, il y a quelques « comptes retardataires », dit Mme Greenwood. Mais dans l’ensemble, les clients ont adopté l’idée des modèles.

Les modèles ont aidé la pratique à se concentrer sur la planification financière, ce qui trouve un écho auprès des clients. Les clients apprécient également la transparence qu’implique toute modification de la composition des placements. Qu’en est-il des avantages pour la pratique? « Les modèles rendent la croissance plus réalisable, sans pour autant renoncer à ce niveau de service pour les clients », explique Mme Greenwood.

2. Utiliser le temps ainsi gagné pour développer votre pratique

Pour les conseillers, l’un des grands avantages de l’utilisation de portefeuilles modèles est de gagner du temps qui peut être utilisé pour rencontrer davantage de clients et de clients potentiels afin de discuter de leurs besoins et objectifs financiers. Les besoins des clients étant devenus plus complexes au fil des ans, ils ont exigé des services tels que la planification générationnelle, la planification fiscale et successorale et les dons de charité, en plus de la gestion des placements. Répondre à cette demande est un facteur clé de croissance pour les conseillers.

Notre étude de référence confirme cet « alpha relationnel », en constatant que les pratiques à forte croissance étaient particulièrement attentives aux besoins plus larges des clients et étaient plus susceptibles de proposer des services de planification. De plus, notre étude révèle que le fait de disposer de plus de temps pour se concentrer sur l’acquisition de clients a été un moteur de croissance. Le segment ayant la croissance la plus forte a une mentalité d’acquisition permanente et consacre 45 % plus de temps à la prospection de nouveaux clients.

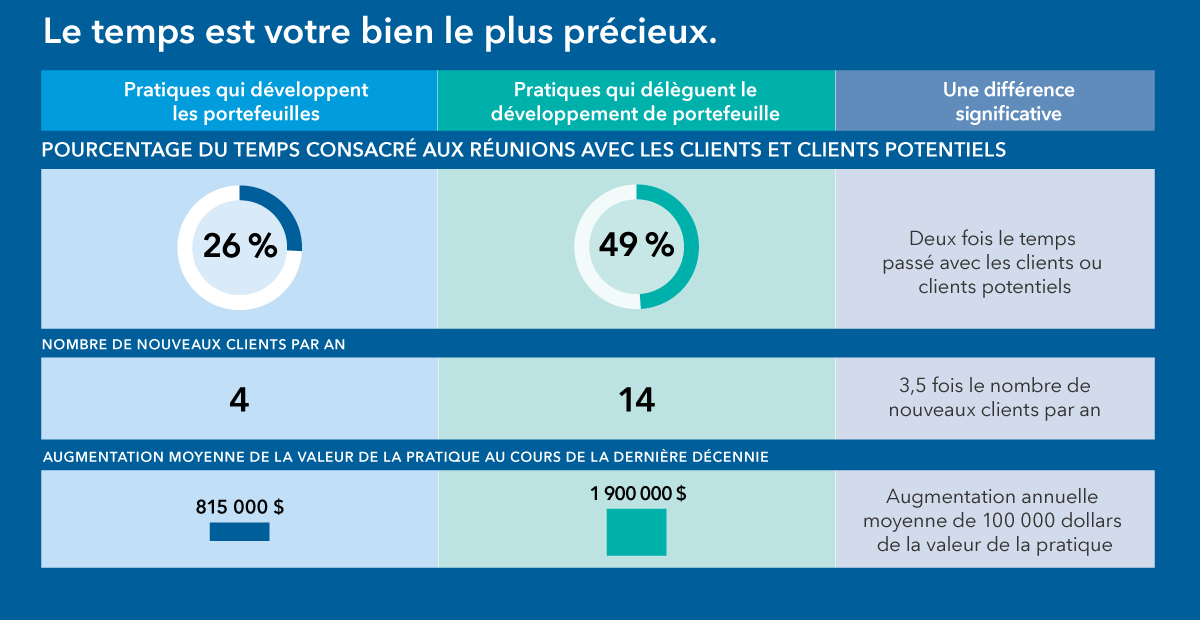

Source : « The Value of Time », FP Transitions et SEI, 2016

Une étude de FP Transitions et de SEI4 suggère également que l’utilisation de modèles peut avoir un impact certain sur votre pratique, voire même augmenter sa valeur à long terme. Elle a constaté que les pratiques qui construisent leurs propres portefeuilles passent en moyenne 26 % de leur temps avec des clients ou des clients potentiels. Ceux qui délèguent le processus d’investissement passent environ 49 % de leur temps avec les clients et les clients potentiels. De plus, les pratiques qui délèguent leurs services accueillent 14 nouveaux clients par an, contre quatre pour les pratiques qui constituent leurs propres portefeuilles. En ce qui concerne les évaluations, les pratiques de conseil qui construisent leurs propres portefeuilles ont vu leurs évaluations augmenter de 815 000 de dollars américains au cours de la dernière décennie; ceux qui délèguent ont vu des augmentations de 1,9 million de dollars américains au cours de la même période. Cela représente une différence de plus d’un million de dollars en valeur ajoutée, soit 100 000 dollars par an pour la période d’analyse. (Comme le note l’étude, les évaluations sont compliquées; et elle s’est concentrée uniquement sur les nouveaux fonds provenant de nouveaux clients).

3. Mettre à l’échelle votre expertise en matière de placements

Les portefeuilles modèles, en particulier ceux d’un grand gestionnaire d’actifs, offrent un autre avantage majeur, à savoir une capacité de réflexion supplémentaire que vous pouvez exploiter pour mieux comprendre les marchés et l’économie. Ces tiers peuvent disposer d’équipes d’analystes et de gestionnaires de portefeuille qui vous permettent essentiellement de mettre à l’échelle votre expertise. Une petite pratique de conseil, ou même une grande, ne disposera souvent pas d’un bassin d’experts aussi large au sein de son propre personnel.

C’est d’ailleurs l’un des attraits pour le conseiller Jay Wheeler, de la société Wheeler Financial, basée dans le Delaware. Son équipe utilise des portefeuilles modèles pour les répartitions de croissance des clients (généralement sur 10 ans et plus), et il affirme que cela augmente considérablement la matière grise qui, en fin de compte, améliore sa proposition de valeur. « Nous pensons que c’est un bon moyen d’apporter une valeur ajoutée à nos clients. » Son équipe essaie de consacrer le plus de temps possible à la planification et aux relations humaines, dit-il. « Si nous pouvons gagner du temps sur la gestion des placements, nous le ferons. »

Les clients de Mme Greenwood ont également compris que les portefeuilles modèles permettent de tirer parti d’une division naturelle des tâches. « Nous sommes des conseillers, mais nous ne sommes pas des négociants ou des analystes de portefeuille. Notre travail consiste à gérer ces fonds en fonction des objectifs et des risques des clients », explique Mme Greenwood. « Les clients le comprennent; ils savent que nous ne pouvons pas tout faire pour tout le monde. »

Modèle de croissance

Dans notre dernière étude de référence, l’utilisation de portefeuilles modèles a constitué un facteur de croissance pour les conseillers.

Source : La voie de la croissance : étude de référence sur les conseillers financiers de 2021, Capital Group.

Allison Lane, directrice de l’exploitation de Mme Greenwood, insiste sur ce point. « Au bout du compte, chacun a son propre domaine d’expertise. Je ne prétends pas faire de la fiscalité; je discute avec les gens sur les façons d’atteindre leurs objectifs financiers », dit-elle.

Gardez l’objectif final à l’esprit : les relations avec les clients et la croissance de la pratique

Bien sûr, il y aura toujours des conseillers qui aiment sélectionner les placements. Certains s’ennuient des jours où les rendements faisaient l’objet de nombreuses discussions lors des soirées de souper, a noté M. Gundersen. Cette source de concurrence ne disparaît pas complètement, mais si vous gardez une vue d’ensemble et reconnaissez que les portefeuilles modèles peuvent vous aider à aligner votre expertise sur les besoins de vos clients, vous pourriez vous retrouver à discuter plutôt de la croissance de votre pratique.

| Sur le même thème |

-

Acquisition de clients

-

1 AssetMark, « The Power of Outsourcing Investment Management », 2020

2 Broadridge Advisor Solutions, « Distribution Insight –Model Portfolios », T4 2020

3 SIFMA, « Capital Markets Fact Book », 2021

4 FP Transitions et SEI, « The Value of Time, Quantifying How Client Focus Increases the Value of Your Business », 2016