Investissement à long terme

Une nouvelle réalité se dessine et pourrait définir les marchés mondiaux au cours de la prochaine décennie.

Bien que de nombreux investisseurs prévoient un retour à la normale une fois que l’inflation aura diminué et que les banques centrales auront cessé de relever les taux d’intérêt, nous croyons que les marchés subissent des changements importants. Les investisseurs devront peut-être revoir leurs attentes dans ce nouveau contexte.

D’ailleurs, un changement s’est déjà amorcé. Il s’agit du passage d’un leadership étroit à une direction plus vaste du marché. Une poignée d’actions technologiques ont fait la pluie et le beau temps pendant des années, mais nous pensons qu’un éventail beaucoup plus large de placements propulsera les rendements des portefeuilles dans l’avenir. C’est pourquoi nous avons demandé à notre équipe de placement de souligner les tendances qu’elle suit de près aujourd’hui.

Voici 10 thèmes de placement pour 2023 :

1. Les actions à dividendes pourraient alimenter les portefeuilles au cours de la prochaine décennie

2. L’investissement axé sur la croissance nécessitera une nouvelle approche

3. Les multinationales agiles deviennent des champions mondiaux

4. L’innovation mène à un âge d’or de la santé

5. La renaissance industrielle pourrait profiter aux entreprises en amont

6. Le rapatriement des chaînes d’approvisionnement créera de nouvelles occasions dans tous les secteurs d’activité

7. Les obligations de base peuvent apporter de la force lorsque les actions sont faibles

8. Retour en force des fondamentaux du crédit

9. Les obligations à rendement élevé retrouvent leurs lettres de noblesse

10. Les portefeuilles 60/40 se portent bien

1. Les actions à dividendes pourraient alimenter les portefeuilles au cours de la prochaine décennie

Caroline Randall, gestionnaire de portefeuille d’actions, Capital Group générateur de revenuMC (Canada)

Les titres producteurs de dividendes ont peut-être semblé carrément ennuyeux au cours de la dernière décennie, car les géants de la technologie accaparaient le plus gros des rendements du marché. Or, aujourd’hui, les placements ennuyeux attirent toute l’attention.

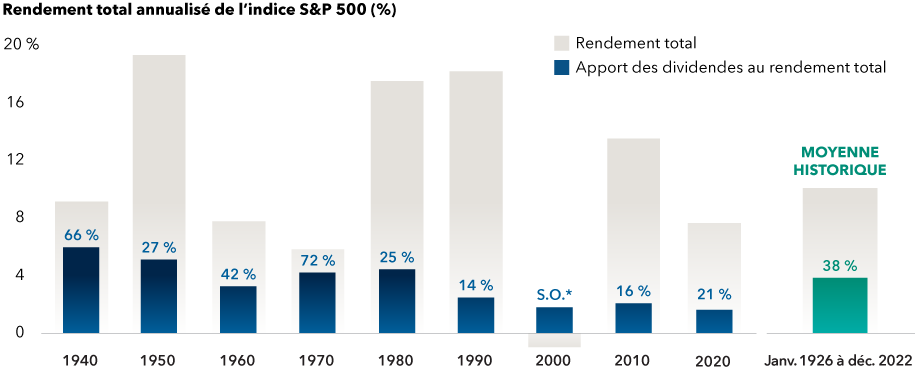

Compte tenu du ralentissement de la croissance ainsi que de la hausse du coût du capital, je m’attends à ce que les dividendes contribuent de manière plus stable et substantielle aux rendements totaux. Les dividendes représentaient un maigre 16 % du rendement total dans les années 2010, alors qu’ils occupent normalement une part moyenne de 38 %. Durant la période inflationniste des années 1970, leur contribution a même atteint 72 %.

Les dividendes occuperont une plus grande part des rendements totaux

Source : S&P Dow Jones Indices LLC. Les données des années 2020 couvrent la période du 1er janv. 2020 au 31 déc. 2022. * Le rendement total pour l’indice S&P 500 a été négatif pendant les années 2000. Les dividendes ont affiché un rendement annualisé de 1,8 % au cours de la décennie. Les résultats passés ne sont pas garants des résultats futurs. Les rendements sont en USD.

Je repère des occasions dans beaucoup de secteurs, y compris l’industrie, les services aux collectivités et la santé. Les entreprises pharmaceutiques peuvent être attrayantes dans un contexte inflationniste, car bon nombre d’entre elles ont un bilan et des flux de trésorerie solides. Par ailleurs, elles sont souvent en mesure d’augmenter les prix, même dans un marché hautement concurrentiel. En outre, plusieurs entreprises de premier plan, tels qu’AbbVie (3,7 % au 31 décembre 2022) et Gilead Sciences (3,4 %), affichent un rendement boursier excédant 3 %.

Aller plus loin :

- Perspectives du marché américain pour 2023

2. L’investissement axé sur la croissance nécessitera une nouvelle approche

Martin Romo, gestionnaire de portefeuille d’actions, Fonds Capital Group actions américainesMC (Canada)

Les actions de croissance subissent d’intenses pressions, mais j’estime que dans le cas de certaines entreprises, les investisseurs jettent le bébé avec l’eau du bain.

Les adeptes de la croissance doivent faire la distinction entre les entreprises qui sont en fin de vie ou qui composent avec une concurrence plus vive et celles qui connaissent tout simplement une période de ralentissement cyclique. Les entreprises qui sont prêtes à reprendre de la vitesse lorsque l’économie s’améliorera pourraient constituer des occasions d’achat fort prometteuses.

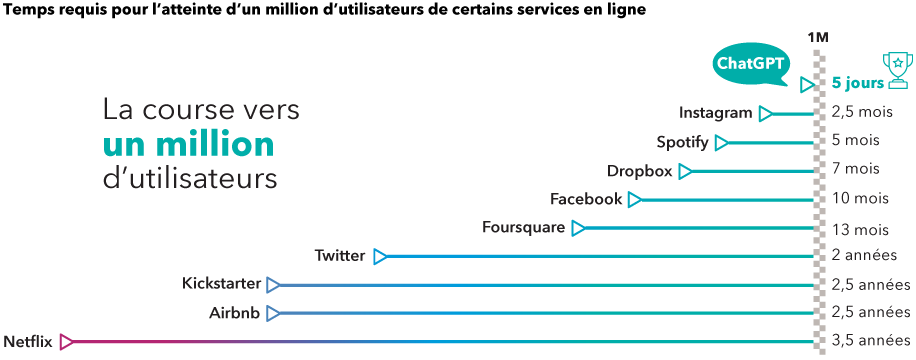

Le rythme de l’innovation dans le monde reprend de la vitesse. J’ai récemment passé quelques semaines dans la Silicon Valley pour visiter des entreprises publiques et des entreprises de capital de risque avec mes collègues. Or, après ces rencontres, j’en suis venu à croire que nous étions à un point d’inflexion avec l’intelligence artificielle. L’investissement par Microsoft de 10 G$ US dans OpenAI, créateur de ChatGPT, en est un bon exemple. Nous constatons néanmoins que des efforts visant à trouver des utilisations novatrices de l’IA sont déployés partout.

L’adoption de nouvelles technologies a le vent dans les voiles

Source : Statista. Au 31 déc. 2022. Dans le cas de Kickstarter, il s’agit du nombre de donateurs. Dans le cas d’Airbnb, il s’agit de nuitées réservées. En ce qui concerne Foursquare et Instagram, il s’agit du nombre de téléchargements.

On se croirait dans les premiers jours du mobile et du nuage alors qu’ils entraient dans une ère de croissance hyperchargée. Voilà une occasion fort attrayante pour les entreprises qui peuvent tirer parti de la technologie dans le but de réellement différencier leur gamme de produits et d’offrir une productivité accrue aux clients. Malgré la conjoncture difficile, je demeure enthousiaste à l’égard des occasions de placement à long terme qui se présentent.

3. Les multinationales agiles deviennent des chefs de file mondiaux

Jody Jonsson, gestionnaire de portefeuille d’actions

La conjoncture peut sembler difficile pour ceux qui investissent à l’échelle mondiale, mais selon moi, c’est dans un tel climat que les meilleures entreprises se démarquent.

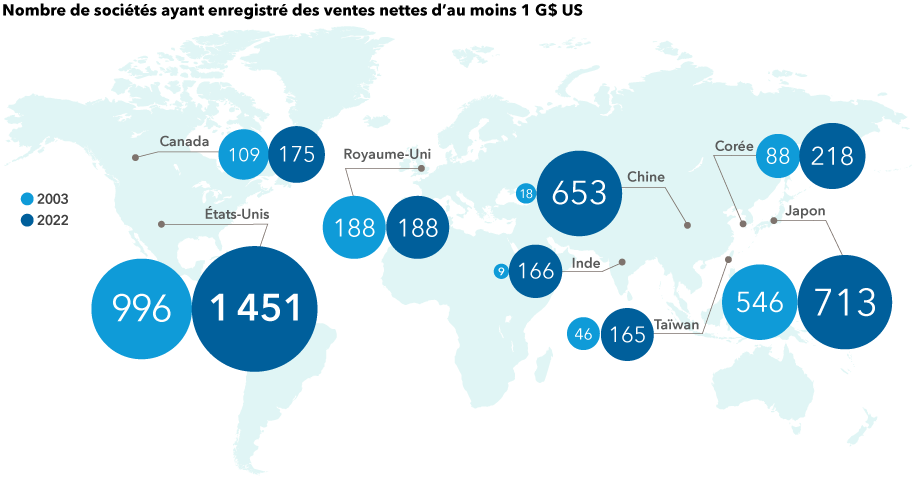

La mondialisation préoccupe les investisseurs, qui estiment qu’elle nuit à leurs portefeuilles. C’est bien possible, mais les changements dans les tendances commerciales favorisent généralement les champions mondiaux — les multinationales qui sont des chefs de file dans leur secteur et qui peuvent s’adapter à l’évolution du paysage. La crise de la COVID-19 a mis en lumière l’importance de la résilience par rapport à l’efficacité, et les entreprises réagissent en créant des redondances dans les chaînes d’approvisionnement. Cette situation donne lieu à des occasions pour les entreprises qui aident à construire des usines et à élargir les chaînes d’approvisionnement.

Par exemple, Taiwan Semiconductor Manufacturing Company, le plus grand fabricant de semi-conducteurs non diversifié, a l’intention de construire des usines en Arizona et au Japon. L’entreprise prévoit en outre que, dans les années à venir, près de la moitié de sa production de puces de pointe aura lieu à l’extérieur de Taïwan. Par ailleurs, la demande pour les produits de Caterpillar, le plus important fabricant d’équipements de construction au monde, pourrait augmenter à mesure que de nouvelles installations verront le jour.

Une nouvelle génération de multinationales fait son entrée en scène

Sources : Capital Group, FactSet. Les données comprennent les entreprises de l’indice MSCI ACWI IMI au 31 janv. 2003 et au 31 déc. 2022. Les huit principaux pays sont présentés au 31 déc. 2022.

Les actions mondiales devraient profiter de la disparition de deux obstacles importants. D’une part, la vigueur du dollar américain semble avoir atteint un sommet, ce qui favoriserait les rendements en dollars des actions américaines et internationales. D’autre part, la réouverture de l’économie chinoise alimentera probablement la machine mondiale, en particulier dans les pays émergents.

En ce qui a trait à mes portefeuilles, je m’intéresse surtout aux entreprises dominantes dans les secteurs comme la santé, les semi-conducteurs et l’assurance, qui génèrent de solides flux de trésorerie, qui jouissent d’un excellent avantage concurrentiel et qui ont la capacité de financer leur propre croissance.

Aller plus loin :

- Perspectives des marchés internationaux pour 2023

4. L’innovation mène à un âge d’or de la santé

Diana Wagner, gestionnaire de portefeuille d’actions

L’innovation se situe à un sommet sans précédent dans le secteur de la santé. Bien que le contexte macroéconomique ait été la principale source d’inquiétudes chez les investisseurs au cours de la dernière année, l’innovation est ce qui stimule la création de valeur à long terme.

Les entreprises pharmaceutiques ont investi massivement dans la découverte de médicaments au cours des dernières années. Par conséquent, une vaste panoplie de traitements novateurs visant à s’attaquer à certains des plus grands problèmes de santé au monde sont en cours d’élaboration. Eli Lilly et Novo Nordisk, par exemple, ont mis au point des traitements contre l’obésité qui pourraient réduire le poids corporel de 25 %. AstraZeneca est devenu un chef de file en oncologie grâce à ses thérapies avancées pour le cancer du poumon, de la vessie et du sein.

Le séquençage génétique constitue une autre technologie clé qui a d’importantes répercussions sur la santé et les investissements. À l’avenir, nous pourrons peut-être jumeler le séquençage génétique à des interventions fondées sur les gènes pour offrir une médecine personnalisée de précision. Imaginez un monde où les gènes défectueux ou manquants peuvent être remplacés par des gènes normaux et sains. Je crois que cela se produira dans un avenir rapproché.

Je trouve tout aussi intéressantes les possibilités offertes par les services de soins de santé. Aux États-Unis, la plupart des médecins fonctionnent selon un modèle traditionnel de rémunération à l’acte selon lequel ils sont payés en fonction du volume. Cependant, des entreprises comme UnitedHealth et Humana récompensent plutôt les médecins par de nouveaux modèles de paiement fondés sur la santé de leurs patients à long terme. Ces modèles visent à atteindre ce qu’on appelle les quatre objectifs en soins de santé — de meilleurs résultats, des patients et des médecins plus satisfaits ainsi qu’un coût par habitant moins élevé. Il est maintenant possible de les atteindre tous les quatre.

Aller plus loin :

- Quatre raisons pour lesquelles le secteur de la santé pourrait mener le prochain marché haussier

5. La renaissance industrielle pourrait profiter aux entreprises en amont

Cheryl Frank, gestionnaire de portefeuille d’actions

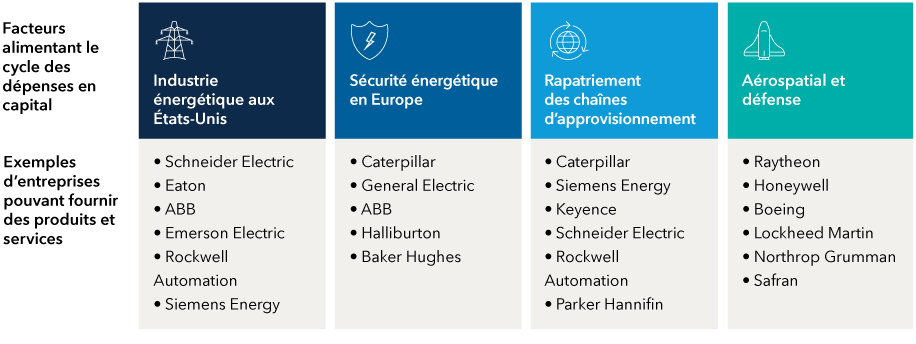

Les dépenses en capital sont en hausse et pourraient préparer le terrain pour une renaissance industrielle.

Je m’intéresse de près à la façon dont l’augmentation des dépenses en capital favorisera les fournisseurs de toutes les industries — ce que j’appelle les entreprises en amont. Les investisseurs négligent parfois ces joueurs, qui affichent souvent des flux de trésorerie plus stables et des profils de risque plus faibles que les entreprises qu’ils servent.

Les flux de trésorerie records des 12 derniers mois ont permis aux producteurs de pétrole d’afficher des bilans parmi les plus robustes de l’histoire. Lorsque les entreprises énergétiques dégagent des profits, elles élargissent habituellement leurs activités d’exploration et de production, ce qui nécessite plus de machinerie et de services. Cela pourrait donc constituer une source de croissance pour les entreprises qui fournissent de la technologie, des produits et des services à l’industrie énergétique.

Les quatre tendances qui pourraient contribuer à une renaissance industrielle

Sources : Capital Group, MSCI. Les entreprises données en exemple reflètent certaines des composantes les plus importantes (classées en fonction de la valeur de marché décroissante) de l’indice MSCI ACWI appartenant aux sous-secteurs GICS et fournissant des produits ou des services reliés aux facteurs qui devraient contribuer aux dépenses en capital énumérées ci-dessus. Au 17 janv. 2023.

La quantité d’argent injectée dans la recherche et le développement en soins de santé représente une autre tendance intéressante. Les pharmaceutiques qui ont réussi à mettre au point des vaccins et des traitements antiviraux comme Pfizer ont fait beaucoup d’argent. Les entreprises qui soutiennent l’industrie pharmaceutique, notamment Danaher et Thermo Fisher Scientific, affecteront probablement une grande partie de ce capital à la recherche et au développement.

Aller plus loin :

- La flambée des cours des marchandises va-t-elle durer?

6. Le rapatriement des chaînes d’approvisionnement créera de nouvelles occasions dans tous les secteurs d’activité

Winnie Kwan, gestionnaire de portefeuille d’actions, Capital Group générateur de revenuMC (Canada)

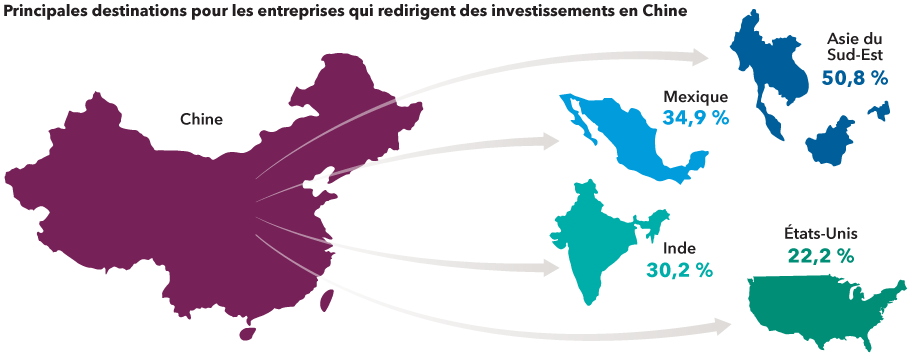

Les perturbations de la chaîne d’approvisionnement pendant la pandémie et les tensions géopolitiques croissantes ont incité de nombreuses entreprises à repenser leurs capacités d’approvisionnement à l’échelle mondiale. La stratégie se concentre désormais sur l’équilibre entre l’efficacité, la fiabilité et la sécurité, avec l’intention de se diversifier en relocalisant et en délocalisant la fabrication.

On croit souvent à tort qu’à cause de cette tendance, la Chine perdra sa place comme plus importante base manufacturière au monde. Or, bien des entreprises adoptent plutôt la stratégie « Chine + 1 » en maintenant des activités dans ce pays tout en ajoutant d’autres installations ailleurs. Les investissements progressifs en Chine seront principalement axés sur le marché intérieur, tandis que ceux effectués à d’autres endroits serviront le reste de la planète.

L’Asie du Sud-Est, le Mexique, l’Inde et les États-Unis figurent parmi les principales destinations de relocalisation. Les entreprises qui facilitent cette transition — comme les fournisseurs de solutions d’automatisation au Japon ou les fiducies de placement immobilier en Inde — sont peut-être bien placées pour tirer parti de cette tendance.

L’Asie du Sud-Est est bien placée pour profiter de la relocalisation des chaînes d’approvisionnement mondiales

Source : AmCham Shanghai 2021 China Business Report, publié le 22 septembre 2021. D’après un sondage mené auprès de 338 entreprises étrangères installées en Chine. Parmi ces entreprises, 63 ont indiqué qu’elles redirigeaient des investissements en Chine vers d’autres endroits, dont l’Asie du Sud-Est,le Mexique, l’Inde et les États-Unis. Le total ne correspond pas à 100 %, les répondants au sondage pouvant fournir des réponses multiples.

La transition complète pourrait prendre une décennie, mais le processus est bien enclenché. Je crois que ce thème de placement figurera parmi les plus importants des années 2020.

Aller plus loin :

- L’évolution de la chaîne d’approvisionnement indique une re-mondialisation

7. Les obligations de base peuvent apporter de la force lorsque les actions sont faibles

Pramod Atluri, gestionnaire de portefeuille de titres à revenu fixe

Les obligations de base pourraient briller au sein des portefeuilles bien diversifiés en raison des occasions de revenu attrayantes et du risque d’un ralentissement de l’économie.

On ne peut pas lire les nouvelles ces jours-ci sans y voir le mot récession. Bien que le ralentissement de la croissance puisse nuire à de nombreuses catégories d’actifs, il constitue un véritable nirvana pour les obligations de base. Ce contexte d’essoufflement, de baisse de l’inflation et de hausse des rendements, alors que la Réserve fédérale américaine approche de la fin de son cycle de hausse, est extrêmement prometteur pour les fonds d’obligations de base, qui pourraient générer des rendements totaux de 5 % tout en favorisant encore une fois la stabilité des portefeuilles.

Aujourd’hui, le rendement initial d’un fonds d’obligations de base oscille autour de 4,7 % (mesuré par l’indice Bloomberg U.S. Aggregate Bond, au 31 décembre 2022), ce qui est un bon indicateur des attentes en matière de rendement à long terme. En tant que gestionnaire actif, je cherche à obtenir des résultats excédentaires en gérant la sensibilité aux taux d’intérêt, la répartition sectorielle, la sélection des titres et d’autres leviers.

Or, en cas de récession, l’inflation fléchirait plus vite que prévu, si bien que d’autres évolutions à la hausse seront possibles. Les taux d’intérêt diminueraient probablement, ce qui entraînerait une forte appréciation du prix des obligations. Par exemple, une baisse de 50 points de base des taux se traduirait par un gain d’environ 3 % (comme décrit ci-dessus).

Aller plus loin :

- Perspectives du marché obligataire : les perspectives s’éclaircissent alors que la Fed ralentit ses hausses de taux

8. Retour en force des fondamentaux du crédit

Damien McCann, gestionnaire de portefeuille de titres à revenu fixe, Fonds Capital Group revenu multisectorielMC (Canada)

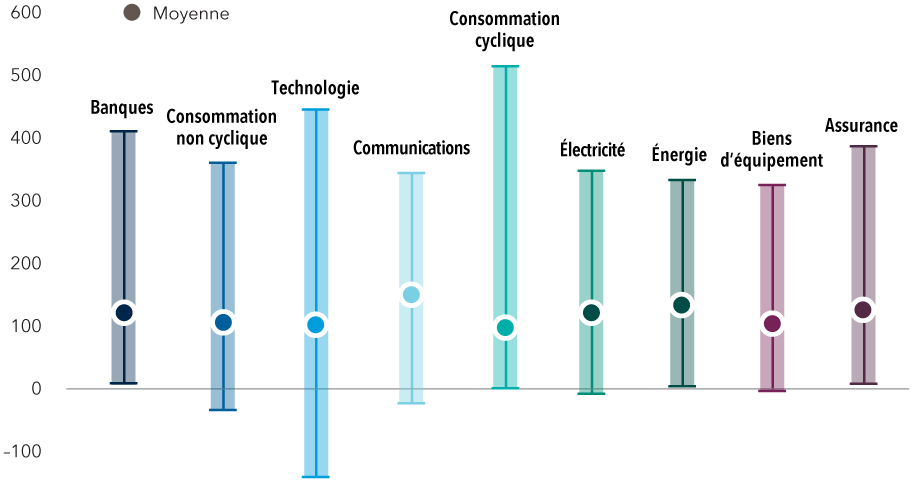

Les fondamentaux des titres axés sur le crédit pourraient bientôt reprendre le volant dans un environnement où l’inflation diminue et les hausses de taux ralentissent.

Bien que des flux de trésorerie stables et des bilans solides revêtent toujours une grande importance, ils jouent un rôle clé lorsque la croissance s’essouffle, période pendant laquelle les obligations d’entreprises sont souvent touchées de façon inégale dans l’ensemble des secteurs et des catégories d’actifs. Nos analystes mettent tout en œuvre pour repérer les entreprises capables de bien se porter dans un tel contexte.

Dans le cas des investisseurs obligataires, il importe moins de trouver les joueurs qui feront la prochaine grande invention que de savoir s’ils pourront rembourser leurs dettes. Par exemple, les entreprises de médias sociaux bien établies font face à une concurrence féroce pour attirer de jeunes utilisateurs, mais elles sont très solvables lorsqu’on tient compte de leur rentabilité, de leurs flux de trésorerie disponibles et de leurs niveaux d’endettement relativement faibles.

Les fondamentaux des titres axés sur le crédit varient beaucoup selon les secteurs et les émetteurs

Source : Bloomberg Index Services Ltd. au 31 déc. 2022. Les neuf principaux secteurs selon la valeur de marché de l’indice Bloomberg U.S. Corporate Investment Grade sont présentés. Exprimé en USD.

En ce moment, les taux de rendement initiaux des obligations à revenu plus élevé, comme les titres de qualité investissement (notées BBB/Baa et plus), à rendement élevé, des marchés émergents et titrisés, offrent des points d’entrée attrayants aux investisseurs à long terme. Les occasions liées au rendement total sont également plus intéressantes par rapport aux dernières années, car les taux supérieurs pourraient aider à atténuer la volatilité des marchés obligataires.

Les écarts de taux relatifs aux obligations d’entreprises de qualité investissement ainsi qu’aux obligations d’entreprises à rendement élevé pourraient rebuter les investisseurs, mais nos analystes trouvent des valorisations attrayantes chez certains émetteurs et dans quelques secteurs.

9. Les obligations à rendement élevé retrouvent leurs lettres de noblesse

Shannon Ward, gestionnaire de portefeuille de titres à revenu fixe, Fonds Capital Group revenu multisectorielMC (Canada)

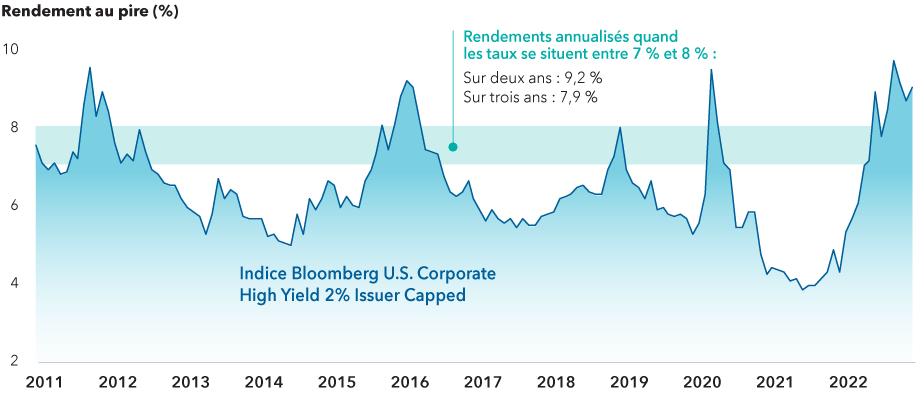

À l’heure actuelle, les obligations à rendement élevé peuvent procurer un revenu intéressant aux investisseurs.

Les taux de rendement d’environ 8 % aident à protéger les portefeuilles contre la volatilité des marchés obligataires, ce qui augmente la probabilité d’obtenir un rendement positif. Si l’on se fie à l’histoire, lorsque les obligations à rendement élevé affichent un taux se situant entre 7 % et 8 %, le rendement annualisé moyen sur deux ans s’élève à 9,2 % tandis que celui sur trois ans atteint 7,9 %.

Les périodes de taux élevés ont généralement été suivies de rendements élevés

Source : Bloomberg Index Services Ltd. au 31 déc. 2022. Le rendement au pire correspond au minimum pouvant être obtenu sur une obligation lorsque l’émetteur exerce une option de remboursement ou d’encaissement anticipé à l’une des dates offertes, ou que l’obligation est détenue jusqu’à l’échéance. Les résultats passés ne sont pas garants des résultats futurs. Les rendements sont en USD.

Tout en étant consciente de la possibilité d’une contraction, je ne m’attends pas au même niveau de volatilité des prix sur le marché des titres à rendement élevé que celui ayant suivi la crise financière mondiale ou le début de la pandémie. Les obligations américaines à rendement élevé sont maintenant de qualité supérieure (selon la définition des cotes de crédit), le marché de ces titres comprenant seulement 11 % d’obligations notées CCC ou moins (au 31 décembre 2022), contre 20 % en décembre 2007.

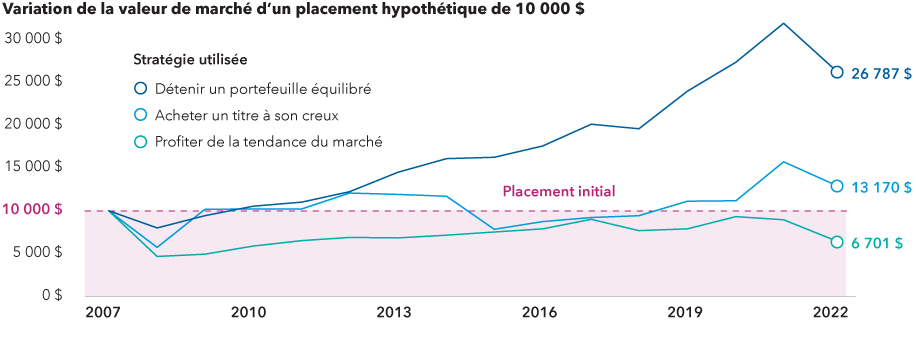

Tapez « Le portefeuille 60/40 est-il chose du passé? » dans votre moteur de recherche préféré et vous obtiendrez plus de 100 000 résultats. On comprend très bien ce scepticisme après une année au cours de laquelle les actions et les obligations ont reculé en tandem pour la première fois depuis des décennies. Malgré cela, je crois que le principe d’un portefeuille bien équilibré — qu’il s’agisse d’un ratio de 60 % d’actions et de 40 % d’obligations ou de 65 % d’actions et de 35 % d’obligations — demeure pertinent.

10. Les portefeuilles 60/40 se portent bien

Hilda Applbaum, gestionnaire de portefeuille d’actions, Fonds Capital Group équilibré mondialMC (Canada)

Pour la première fois depuis belle lurette, on peut rechercher des rendements totaux oscillant entre 7 % et 9 % en investissant dans des obligations de base et des actions de dividendes de qualité sans prendre de risques excessifs ou faire la chasse aux rendements. Le taux de rendement de l’indice Bloomberg U.S. Aggregate Bond dépassant 4 % à l’heure actuelle, de nombreuses obligations de base peuvent rapporter environ 5 %, ce que nous n’avons pas vu depuis 2008. Les investisseurs prêts à tolérer un peu plus de risque en se procurant des obligations d’entreprises de qualité investissement et à rendement élevé peuvent potentiellement tirer un meilleur parti de leurs portefeuilles d’obligations.

Les entreprises qui versent des dividendes peuvent procurer aux investisseurs des résultats attrayants en raison des taux de rendement de plus de 3 % et du potentiel d’appréciation du capital. Par exemple, Broadcom a relevé son dividende pendant 12 années consécutives et affiche un taux de rendement de 3,3 % (au 31 décembre 2022).

La répartition traditionnelle des actifs n’est pas une stratégie inefficace ou ratée. L’équilibre, la diversification et le risque auront toujours leur place dans les placements. Une approche universelle ne convient pas à tous les investisseurs. Il importe de bâtir de manière ascendante des portefeuilles qui répondent aux objectifs de chacun.

Un portefeuille équilibré aurait devancé les autres stratégies au cours des 15 dernières année

Sources : Capital Group, Bloomberg Index Services Ltd, FTSE Russell, ICE Benchmark Administration Ltd, MSCI, Refinitiv Datastream, Standard & Poor’s. Au 31 déc. 2022. La stratégie « Acheter un titre à son creux » consiste à investir annuellement dans la catégorie d’actifs ayant obtenu les pires résultats l’année précédente. La stratégie « Profiter de la tendance du marché » consiste à investir annuellement dans la catégorie d’actifs ayant obtenu les meilleurs résultats l’année précédente. La stratégie « Détenir un portefeuille équilibré » consiste à maintenir une répartition de 60 % d’actions américaines d’entreprises à grande capitalisation et de 40 % d’obligations américaines globales. L’analyse du portefeuille 60/40 comprend les catégories d’actifs suivantes : liquidités (indice Bloomberg 1-3 Month U.S. Treasury Bill); actions internationales des pays développés (indice MSCI EAEO); actions des marchés émergents (indice MSCI Emerging Markets); obligations étrangères (indice Bloomberg Global Aggregate); produits de base mondiaux (secteurs GSCI du S&P); or (indice LBMA Gold); fiducies de placement immobilier d’actions américaines (indice FTSE USA REIT); obligations américaines à rendement élevé (indice Bloomberg U.S. Corporate High Yield); obligations américaines totales (indice Bloomberg U.S. Aggregate); actions américaines d’entreprises à grande capitalisation (indice S&P 500); actions américaines d’entreprises à petite capitalisation (indice Russell 2000) et obligations municipales américaines imposables (indice Bloomberg Taxable Municipal Bond). Il est supposé que les portefeuilles sont rééquilibrés chaque année. Les résultats passés ne sont pas garants des résultats futurs. Exprimé en USD.

Mes collègues sont peut-être capables d’envisager l’avenir et d’imaginer de nouveaux produits ainsi que de nouvelles tendances, mais le thème qui me tient le plus à coeur dans le domaine des placements n’a pas changé. Malgré toutes les transformations dans le monde, je crois que la nature de mon travail et mes priorités en tant que gestionnaire de portefeuille demeureront exactement les mêmes.

Ce qui ne changera pas? L’importance d’investir à long terme

Andrew Suzman, gestionnaire de portefeuille d’actions

En 2023, comme ce fut le cas en 2013 et en 2003, nous trouverons des entreprises individuelles qui font des choses intéressantes. Nous essaierons d’y investir à des prix raisonnables et de conserver nos placements afin que les rendements obtenus soient meilleurs que si nous achetions tout sans sélectivité. Il s’agit là de mon véritable objectif.

Certaines entreprises s’y prendront bien, d’autres non. Notre travail consiste à trouver celles qui sont le plus susceptibles de bien faire les choses et de créer de la richesse au fil du temps afin que nos investisseurs puissent en profiter. Bien entendu, nous ne serons pas parfaits, mais j’ai bon espoir que nous pourrons déceler plus de bonnes que de mauvaises entreprises et continuer d’ajouter de la valeur pour nos clients.

L’indice Bloomberg U.S. Aggregate Bond représente le marché américain des obligations à taux fixe de qualité investissement. L’indice Bloomberg U.S. Corporate Investment Grade représente l’univers des débentures et des billets garantis de qualité investissement, émis publiquement par des entreprises américaines et certains pays étrangers, qui répondent aux exigences d’échéance, de liquidité et de qualité. L’indice Bloomberg U.S. Corporate High Yield représente l’univers de la dette à taux fixe qui n’est pas de qualité investissement. L’indice Bloomberg U.S. Corporate High Yield 2% Issuer Capped représente l’univers de la dette à taux fixe de qualité inférieure; l’exposition maximale de l’indice à un seul émetteur est limitée à 2 %. Indice Bloomberg U.S. CMBS ex AAA suit les titres adossés à des créances hypothécaires commerciales de qualité investissement, à l’exclusion des titres notés AAA. L’indice Bloomberg Global Aggregate Bond représente les marchés mondiaux des obligations à taux fixe de qualité investissement. L’indice Bloomberg 1-3 Month U.S. Treasury Bill est conçu pour mesurer le rendement des obligations publiques du Trésor américain dont l’échéance restante est supérieure ou égale à un mois et inférieure à trois mois.

L’indice FTSE USA REIT représente le marché des fiducies de placement immobilier (FPI) établies aux États-Unis.

L’indice J.P. Morgan Emerging Markets Bond Index (EMBI) Global Diversified est un indice de référence à pondération unique de la dette des marchés émergents qui suit le rendement total des obligations libellées en dollars américains émises par des entités souveraines et quasi-souveraines des marchés émergents.

LBMA Gold Price représente les prix au comptant de référence mondiaux de l’or non attribué qui a été livré à Londres et qui est administré indépendamment par ICE Benchmark Administration.

L’indice MSCI All Country World (ACWI) est un indice pondéré selon la capitalisation boursière flottante, conçu pour mesurer le rendement des marchés boursiers des pays développés et émergents. Il est composé de plus de 40 indices de pays développés et émergents. L’indice MSCI EAFE (Europe, Australasie, Extrême-Orient) est un indice pondéré selon la capitalisation boursière flottante, conçu pour mesurer les résultats des marchés boursiers développés, à l’exception des États-Unis et du Canada. L’indice MSCI ACWI Investable Market est un indice pondéré selon la capitalisation boursière flottante, conçu pour mesurer les segments des grandes, moyennes et petites capitalisations des marchés boursiers des pays développés et émergents. Il est composé de plus de 40 indices de pays développés et émergents. L’indice MSCI Emerging Markets est un indice pondéré selon la capitalisation boursière flottante, conçu pour mesurer les résultats des marchés boursiers des pays émergents. Il est composé de plus de 20 indices de pays développés et émergents.

L’indice S&P 500 est un indice pondéré selon la capitalisation boursière, fondé sur les résultats d’environ 500 actions ordinaires détenues par un grand nombre d’actionnaires. L’indice S&P 500 Equal-Weighted est un indice à pondération égale fondé sur les résultats d’environ 500 actions ordinaires détenues par un grand nombre d’actionnaires. L’indice S&P GSCI est un indice élargi du marché mondial des marchandises, pondéré en fonction de la production.

J.P. Morgan et ses entreprises affiliées ne parrainent pas le présent rapport ni aucun produit, indice ou fonds mentionné, pas plus qu’ils ne les appuient ou n’en font la promotion, et n’émettent aucune déclaration ou garantie, explicite ou implicite, et déclinent toute responsabilité découlant de ce rapport envers d’éventuels investisseurs.

Nos dernières perspectives

-

-

Volatilité du marché

-

Volatilité du marché

-

-

Dix thèmes de placement en 2023

POINTS DE VUE CONNEXES

-

Volatilité du marché

-

Volatilité du marché

-

Les placements dans un fonds d’investissement peuvent donner lieu à des commissions de courtage, des commissions de suivi, des frais de gestion et d’autres charges. Veuillez lire le prospectus avant de faire un placement. Les fonds d’investissement ne sont ni garantis ni couverts par la Société d’assurance-dépôts du Canada ou par tout autre organisme public d’assurance-dépôts. La valeur des fonds d’investissement autres que les fonds du marché monétaire fluctue souvent. Rien ne garantit qu’un fonds du marché monétaire pourra maintenir sa valeur liquidative par titre à un niveau constant ou que le montant total de votre investissement dans le fonds vous sera remis. Les rendements passés peuvent ne pas se reproduire.

À moins d’indication contraire, les professionnels en placement mentionnés ne gèrent pas les fonds d’investissement canadiens de Capital Group.

Les mentions d’entreprises ou de titres en particulier, le cas échéant, sont indiquées à titre d’information ou d’exemple seulement et ne doivent pas être interprétées comme étant validées par Capital Group. Les points de vue exprimés sur une entreprise, un titre, une industrie ou un secteur du marché en particulier ne doivent pas être interprétés comme une indication d’intention d’achat ou de vente d’un fonds d’investissement ou de titres détenus par un fonds d’investissement. Ces points de vue ne doivent pas être considérés comme des conseils de placement ni des recommandations d’achat ou de vente.

Les déclarations attribuées à une personne représentent les opinions de cette personne à la date de publication et ne reflètent pas nécessairement les opinions de Capital Group ou de ses sociétés affiliées. Les présents renseignements visent à mettre en évidence certaines questions. Ils ne doivent pas être considérés comme exhaustifs ni comme constituant des conseils. Les renseignements fournis sont présentés à titre indicatif uniquement et ne visent pas à fournir des conseils sur le plan fiscal, juridique ou financier. Les fonds Capital Group sont offerts au Canada par l’intermédiaire de courtiers inscrits. Pour de plus amples renseignements, veuillez consulter votre conseiller financier ou votre conseiller fiscal.

Les énoncés prospectifs ne garantissent aucunement les rendements futurs, et les événements et les résultats réels pourraient différer sensiblement de ceux qui sont exprimés ou sous-entendus dans les énoncés prospectifs des présentes. Les lecteurs sont encouragés à examiner attentivement ces facteurs et d’autres avant de prendre une quelconque décision de placement, et il leur est vivement conseillé de ne pas se fier indûment aux énoncés prospectifs.

L’indice composé S&P 500 (l’« indice ») est un produit de S&P Dow Jones Indices LLC ou de ses entreprises affiliées, dont l’utilisation a été concédée sous licence à Capital Group. © 2026 S&P Dow Jones Indices LLC, une division de S&P Global, ou de ses entreprises affiliées. Tous droits réservés. La redistribution ou la reproduction, en partie ou en totalité, sont interdites sans l’autorisation écrite de S&P Dow Jones Indices LLC.

Source FTSE : London Stock Exchange Group plc et les entreprises du groupe (collectivement, le « groupe LSE »). © Groupe LSE 2026. FTSE Russell est une appellation commerciale de certaines entreprises du groupe LSE. « FTSE® » est une marque de commerce des entreprises membres du groupe LSE concernées, utilisée sous licence par toute autre entreprise membre du groupe LSE. Tous les droits à l’égard des indices FTSE Russell ou de leurs données sont acquis auprès de l’entreprise membre du groupe LSE concernée à qui appartiennent les indices ou les données. Ni le groupe LSE ni ses concédants de licence n’acceptent de responsabilité pour les erreurs ou les omissions dans les indices ou les données, et aucune partie ne peut se fier aux indices ou aux données de la présente communication. Aucune autre publication des données du groupe LSE n’est permise sans le consentement écrit de l’entreprise membre du groupe LSE concernée. Le contenu de la présente communication n’est pas promu, parrainé ou endossé par le groupe LSE. L’indice n’est pas géré et il est impossible d’y investir directement.

BLOOMBERG® est une marque de commerce et une marque de service de Bloomberg Finance L.P. (collectivement dénommée « Bloomberg » avec ses entreprises affiliées). Bloomberg ou ses concédants de licence détiennent tous les droits patrimoniaux sur les indices Bloomberg. Ni Bloomberg ni ses concédants de licence n’approuvent le présent document ni ne garantissent l’exactitude ou l’exhaustivité des renseignements qu’il contient et, dans toute la mesure où cela est permis par la loi, aucune de ces parties ne saurait être tenue responsable des préjudices ou dommages pouvant en découler. Les investisseurs ne peuvent pas investir directement dans un indice.

L’information de MSCI peut être utilisée à des fins internes uniquement. Elle ne peut être reproduite ou redistribuée de quelque manière que ce soit, ni servir de base ou de composante pour des instruments financiers, produits ou indices. Elle ne constitue en aucun cas un conseil en matière de placement ou une recommandation visant à prendre (ou à s’abstenir de prendre) quelque décision de placement que ce soit et ne peut être considérée comme telle. Les données historiques et les analyses ne doivent pas être considérées comme une indication ou une garantie de quelconque analyse, prévision ou prédiction des rendements futurs. Cette information est fournie «telle quelle» et l’utilisateur assume tous les risques découlant de l’utilisation qu’il en fait. MSCI, chacune de ses filiales et toute autre personne qui s’occupent de la collecte, du calcul ou de la création de toute information de MSCI (collectivement, les « parties MSCI ») ou qui y sont liées déclinent expressément toute responsabilité (y compris, sans s’y restreindre, toute garantie relative à l’originalité, la précision, l’exhaustivité, l’à propos, l’absence de contrefaçon, la qualité marchande et l’adaptation à un usage particulier) à l’égard de cette information. Sans limiter la portée générale de ce qui précède, aucune des parties MSCI ne sera tenue responsable envers quiconque des dommages directs, indirects, particuliers, collatéraux, punitifs ou consécutifs (y compris, sans s’y restreindre, les pertes de bénéfices) ou de tout autre dommage. (www.msci.com)

Capital Group estime que les logiciels et l’information de FactSet sont fiables. Toutefois, Capital Group ne sera pas tenue responsable des inexactitudes, des renseignements incomplets ou de la mise à jour de l’information par FactSet. Les renseignements fournis dans ce rapport ont pour but de vous fournir un compte rendu approximatif des caractéristiques du fonds et du gestionnaire à la date indiquée. Cette information n’est pas indicative des décisions d’investissement futures et n’est pas utilisée dans le cadre de notre processus de décision d’investissement.

Les indices ne sont pas gérés et il est impossible d’y investir directement. Les rendements représentent la performance passée et ne garantissent aucunement les rendements futurs; ils ne représentent pas un placement précis.

Toutes les marques de commerce de Capital Group appartiennent à The Capital Group Companies, Inc., ou à une société affiliée située au Canada, aux États-Unis ou dans d’autres pays. Tous les autres noms de sociétés mentionnés sont la propriété de leurs sociétés respectives.

Les fonds Capital Group et Gestion d'actifs Capital International (Canada), Inc. font partie de Capital Group, un gestionnaire de placements d’envergure mondiale qui a été créé en 1931 à Los Angeles, en Californie. Capital Group gère des actions par l’intermédiaire de trois groupes de placement. Ces groupes prennent des décisions relatives aux placements et aux votes par procuration de façon indépendante. Des professionnels en placements à revenu fixe fournissent à l’ensemble de Capital Group des services de recherche et de gestion des placements en titres à revenu fixe; par contre, dans le cas des titres présentant les caractéristiques des actions, ils agissent uniquement pour le compte de l’un des trois groupes de placement en actions.

Les fonds Capital Group sur ce site Web sont offerts uniquement aux résidents canadiens.

Jody Jonsson

Jody Jonsson

Martin Romo

Martin Romo