Internationale Aktien

Capital IdeasTM

Investmentresearch von der Capital Group

Konjunkturindikatoren

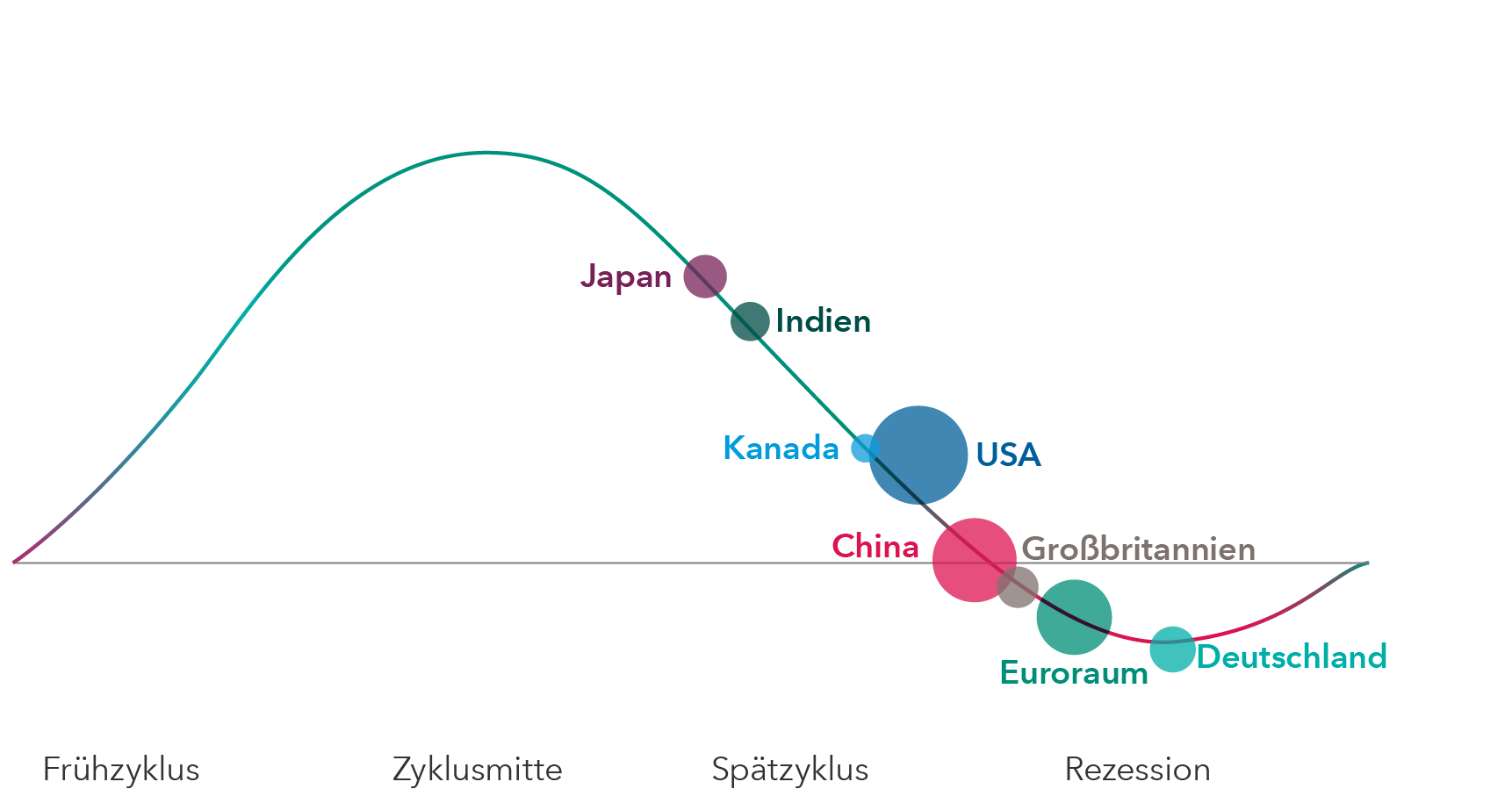

Unter der Last von hoher Inflation und hohen Zinssätzen entwickeln sich die großen Volkswirtschaften der Welt auseinander. Die überraschende Widerstandsfähigkeit der Vereinigten Staaten, Japans und Indiens trägt dazu bei, den globalen Konjunkturausblick: für 2024 zu verbessern, während anhaltende Anzeichen von Schwäche in Europa und China die Erwartungen für das neue Jahr dämpfen.

Der Internationale Währungsfonds prognostiziert für das Jahr 2024 ein durchschnittliches globales Wachstum von 2,9 %, was einem leichten Rückgang gegenüber 3 % im Jahr 2023 entspricht.

Die Stärke der US-Wirtschaft könnte das globale Wachstum ankurbeln

„Insbesondere die Widerstandsfähigkeit der US-Wirtschaft war wirklich bemerkenswert, wenn man bedenkt, wie stark die Verbraucherpreise gestiegen sind und wie aggressiv die Federal Reserve die Zinsen angehoben hat“, so Jared Franz, US-Wirtschaftsexperte bei Capital Group.

„Es ist ein Beweis für die Widerstandsfähigkeit der Verbraucher und des Arbeitsmarktes in den USA“, fügt Franz hinzu. „Es hat sicherlich dazu beigetragen, einige der Sorgen über eine bevorstehende Rezession zu zerstreuen. Das könnte noch passieren, aber ich glaube, das Risiko ist deutlich gesunken.“

Für 2024 ist ein durchwachsenes Wirtschaftswachstum zu erwarten

Quelle: Capital Group. Die Länderpositionen innerhalb des Konjunkturzyklus sind zukunftsgerichtete Schätzungen der Ökonomen von Capital Group mit Stand vom Oktober 2023. Die Größe der Blasen stellt die ungefähre relative Größe der einzelnen Volkswirtschaften dar und dient lediglich der Veranschaulichung.

Die beiden anderen größten Volkswirtschaften der Welt, Europa und China, werden das globale Wachstum voraussichtlich belasten, da beide mit einem zunehmend schwierigen Handelsumfeld und zunehmenden geopolitischen Spannungen zu kämpfen haben.

Deutschland, die größte Volkswirtschaft in Europa, schrumpft bereits aufgrund einer starken Verlangsamung der Produktionstätigkeit und einer nachlassenden Nachfrage aus China, seinem größten Handelspartner. Die gesamte Eurozone mit ihren 20 Mitgliedern und das Vereinigte Königreich befinden sich in einer Stagnationsphase und könnten es noch schwerer haben, wenn die Energiepreise weiterhin so drastisch steigen wie in den letzten zwei Jahren.

„Der Energieschock und die höheren Zinssätze schlagen sich in einer schwächeren industriellen Aktivität nieder“, so Robert Lind, Wirtschaftsexperte für Europa bei Capital Group. „Dies wird durch die anhaltende Abkühlung der chinesischen Wirtschaft noch verschlimmert. Infolgedessen sitzen viele europäische Unternehmen auf großen Lagerbeständen.“

Lind rechnet zwar mit einem Aufschwung der europäischen Wirtschaft im Jahr 2024, glaubt aber, dass es sich nur um eine leichte Erholung handeln könnte.

Zinsausblick: Zurück zur „alten Normalität“

Die hohen Zinssätze wirken sich zwar auf unterschiedliche Weise auf die Volkswirtschaften aus, doch die Chancen auf einen drastischen Rückgang der Zinssätze werden immer geringer. Das bedeutet, dass eine Rückkehr zur Ära der Nullzinsen in absehbarer Zeit nicht zu erwarten ist, sagt Festzinsportfoliomanager Pramod Atluri.

„Ich bin optimistisch, dass die Verbraucher die Wirtschaft weiterhin tragen werden, auch wenn die Zinsen für einen längeren Zeitraum höher bleiben“, erklärt Atluri. Das liegt zum Teil daran, dass die Löhne und die Immobilienwerte weiterhin über dem Niveau vor der Pandemie liegen, was die Verbraucherausgaben gestützt hat. Auch die Ausgabenorgie der Bundesregierung, insbesondere für US-Infrastrukturprojekte, hat das Wirtschaftswachstum ebenfalls gestützt.

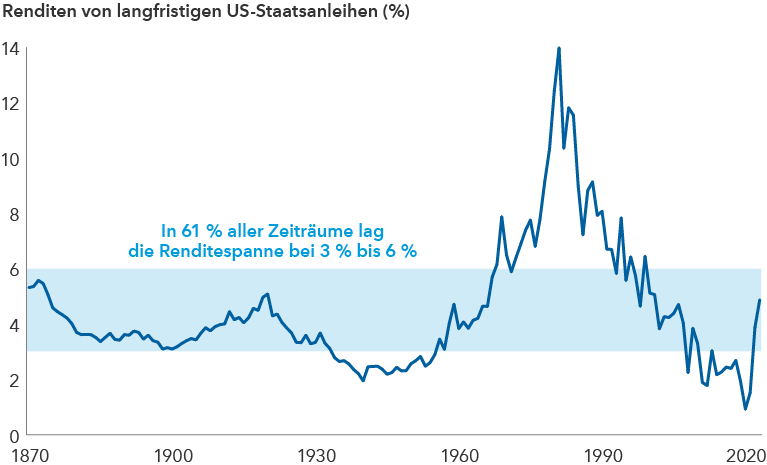

Die aktuellen Zinssätze liegen im Bereich der historischen Normen

Quellen: US-Notenbank, Robert Shiller. Die Daten für den Zeitraum 1871-1961 entsprechen den durchschnittlichen monatlichen Renditen langfristiger US-Staatsanleihen, die von Robert Shiller zusammengestellt wurden. Die Daten für den Zeitraum 1962-2022 beziehen sich auf Renditen von 10-jährigen Staatsanleihen zum 31. Dezember eines jeden Jahres innerhalb des Zeitraums.

Mit Blick auf das Jahr 2024 geht Atluri davon aus, dass die Renditen 10-jähriger US-Staatsanleihen auf dem Niveau bleiben werden, das vor der globalen Finanzkrise als normal galt, und sich in einer Spanne von 3,5 % bis 5,5 % bewegen werden. Nennen wir es „alte Normalität“. Seit 1870 – also in etwa 61 % der Zeit – bewegten sich die Zinssätze meist zwischen 3,0 % und 6,0 %.

Der Anstieg der Zinssätze könnte die Finanzmärkte zwar belasten, aber die Anleger würden sich wahrscheinlich an dieses Umfeld anpassen, so Atluri weiter. Als die 10-jährigen Zinssätze zwischen 4,0 % und 6,0 % lagen, betrug die durchschnittliche Jahresrendite des S&P 500 Index seit 1976 10,38 %, während der Bloomberg US Aggregate Bond Index 6,59 % erzielte. (Daten vom 31. Dezember 1976 bis zum 31. Oktober 2023.)

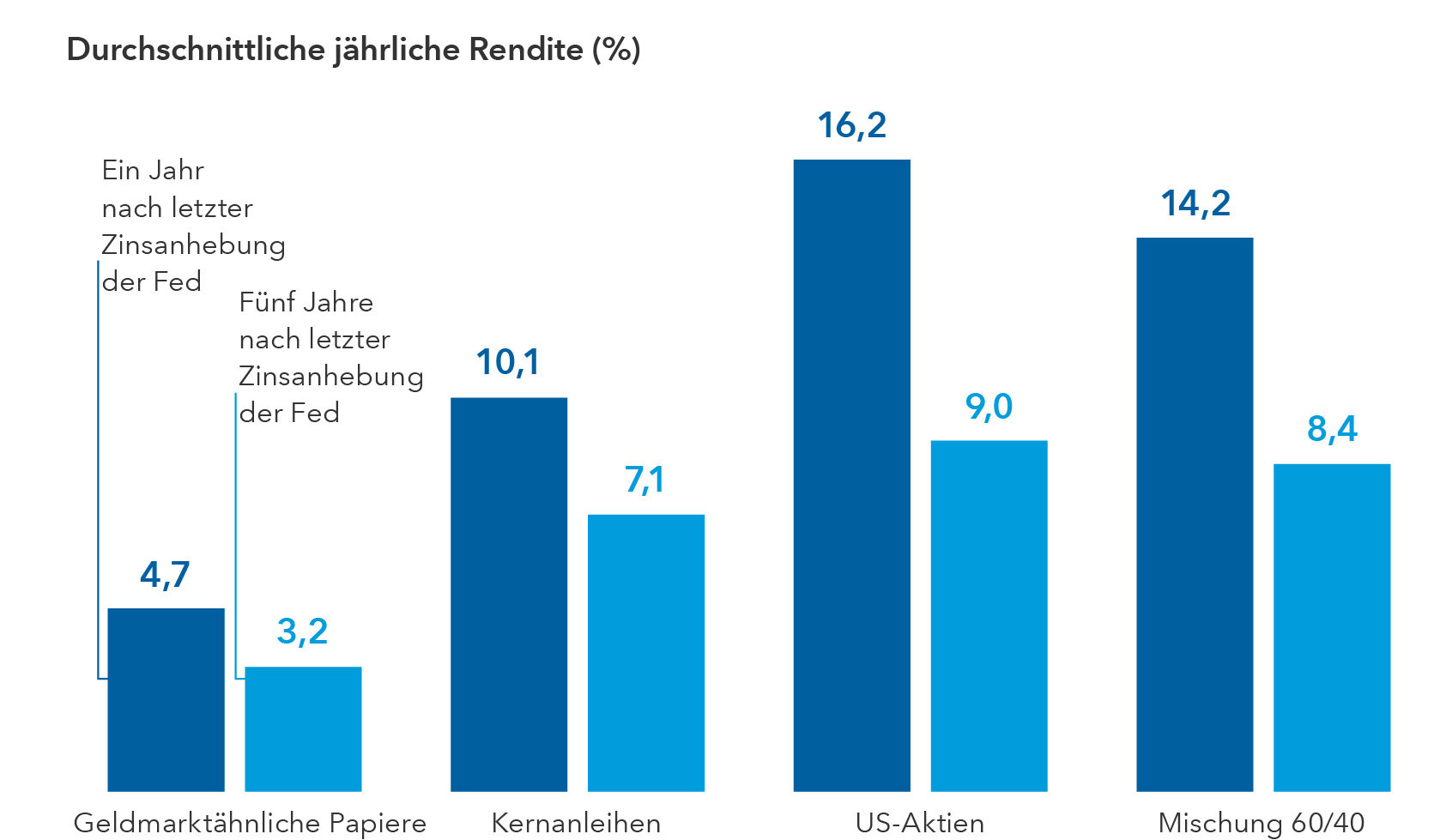

Zeitfenster, um Bargeld umzuschichten

Wenn man davon ausgeht, dass die meisten Zentralbanken ihre Zinserhöhungen abgeschlossen – oder fast abgeschlossen – haben, bietet dies den Anlegern die Gelegenheit, aus der Deckung zu gehen. Die Flucht aus den Aktien- und Rentenmärkten in Barmittel in den letzten Jahren war verständlich, aber diejenigen, die weiterhin nicht investiert sind, verpassen möglicherweise eine Gelegenheit, ihre Portfolios für langfristigen Erfolg zu positionieren.

In der Vergangenheit war die Zeit zwischen dem Ende eines Zinserhöhungszyklus und der ersten Zinssenkung für die Anleger eine wichtige Gelegenheit, ihre Barmittel in Aktien und Anleihen umzuschichten. In der Vergangenheit betrug dieses Zeitfenster durchschnittlich 10 Monate.

Nach den letzten vier Straffungszyklen der Fed lagen die Renditen von Aktien und Anleihen im ersten Jahr nach der letzten Zinserhöhung der Fed deutlich über denen von US-Schatzwechseln mit einer Laufzeit von drei Monaten. Die Rendite der 3-monatigen US-Staatsanleihen, die als Referenzwert für die Rendite bargeldähnlicher Anlagen gilt, fiel dagegen rapide – in den 18 Monaten nach der letzten Zinsanhebung durch die Fed um durchschnittlich 2,5 %.

„Ich glaube, dass wir an dem Kehrpunkt zu einem bedeutenden Wandel stehen, bei dem langfristige Anleger attraktive Anlagemöglichkeiten in Aktien und Anleihen finden können“, so Mike Gitlin, President und Chief Executive Officer von Capital Group.

Nach dem Ende der Zinserhöhungen der Fed haben Aktien und Anleihen die Barmittel überholt

Quellen: Capital Group, Morningstar. Das Diagramm stellt die durchschnittlichen Renditen von Vertretern der jeweiligen Sektoren dar – beginnend im Monat der letzten Zinsanhebung der Fed in den letzten vier Übergangsphasen zwischen 1995 und 2018 und auf der Grundlage von Daten bis 30. Juni 2023. Die Benchmarks sind 3-monatige US-Schatzwechsel (Barmitteläquivalente), Bloomberg US Aggregate Index (Kernanleihen), S&P 500 Index (US-Aktien) und eine Mischung aus 60 % S&P 500 Index und 40 % Bloomberg US Aggregate Index (60/40-Mischung). Langfristige Durchschnittswerte, dargestellt anhand des annualisierten rollierenden Fünf-Jahres-Durchschnitts der Renditen ab 1995. Die Ergebnisse der Vergangenheit sind kein Indikator für die Ergebnisse in zukünftigen Zeiträumen.

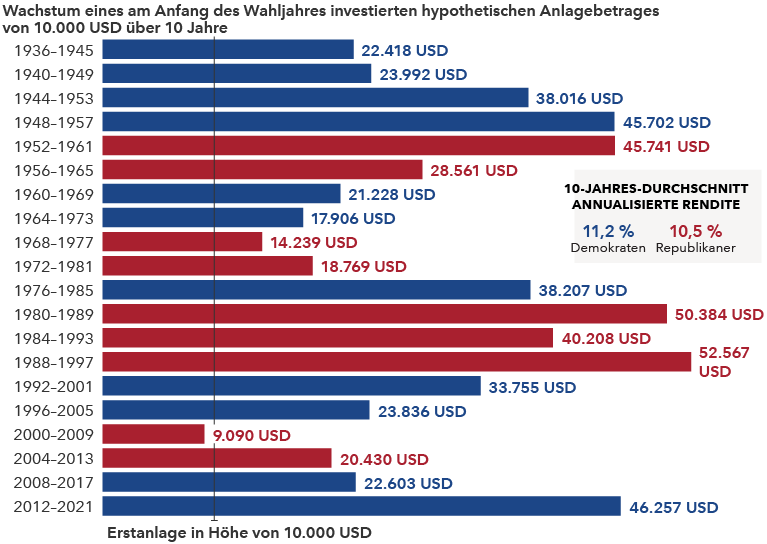

Die Geschichte hat geduldige Anleger in Wahljahren begünstigt

2024 wird ein entscheidendes Wahljahr sein, nicht nur in den Vereinigten Staaten, sondern auch in vielen anderen Ländern, darunter Indien, Russland, Südafrika, Taiwan und das Vereinigte Königreich. Global gesehen könnte es eines der folgenreichsten Wahljahre der Geschichte werden.

Die US-Präsidentschaftswahl wird im Mittelpunkt stehen. Und obwohl es noch fast ein Jahr hin ist, könnten die Anleger besorgt darüber sein, wie die Märkte auf eine potenziell unbeständige Wahlkampfsaison und die Möglichkeit eines knappen Wahlergebnisses reagieren werden, ähnlich wie bei der Wahl im Jahr 2020.

„Mehrere Schlüsselthemen werden den Wählern sicherlich am Herzen liegen, darunter die internationale Politik, die Auswirkungen der Inflation und zahlreiche wichtige soziale Fragen", sagt Matt Miller, Volkswirt bei Capital Group. „Aber bis November kann sich noch viel ändern. In der Politik ist das eine halbe Ewigkeit.“

Obwohl die Märkte in Wahljahren volatil sein können, hatte für langfristige Anleger der Aspekt, welche Partei ins Weiße Haus einzog, kaum Auswirkungen auf die Renditen. Seit 1936 betrug die annualisierte 10-Jahres-Rendite von US-Aktien (gemessen am S&P 500 Index) zu Beginn eines Wahljahres 11,2 %, wenn ein Demokrat gewann, und 10,5 % in Jahren, in denen ein Republikaner siegte.

Rot, Blau und Sie: confDie Partei spielt für Anleger keine große Rolle

Quellen: Capital Group, Standard & Poor's. Jeder 10-Jahres-Zeitraum beginnt am 1. Januar des ersten angegebenen Jahres und endet am 31. Dezember des zehnten Jahres. Der erste Zeitraum erstreckt sich zum Beispiel vom 1. Januar 1936 bis zum 31. Dezember 1945. Die Zahlen beziehen sich auf Ergebnisse der Vergangenheit und lassen keine Rückschlüsse auf die Ergebnisse künftiger Zeiträume zu.

Der Capital Group-Portfoliomanager Rob Lovelace, der in seiner 37-jährigen Laufbahn während vieler Wahlzyklen investiert hat, sagt, dass die höhere politische Unsicherheit zuweilen attraktive Anlagemöglichkeiten bieten kann.

„Wenn sich alle Sorgen machen, dass eine neue Regierungspolitik einem Sektor schaden wird, sind diese Sorgen meist übertrieben“, so Lovelace. „Qualitativ hochwertige Unternehmen geraten oft ins politische Fadenkreuz, woraus sich eine Kaufgelegenheit ergeben kann. Ich strebe in meinen Portfolios jedoch eine lange durchschnittliche Haltedauer an und versuche daher in der Regel, über den Wahlzyklus hinaus zu schauen.“

Unsere neuesten Erkenntnisse

ÄHNLICHE ARTIKEL

Möchten Sie automatisch branchenführende Einblicke und aktuelle Trends von unserem Investmentteam erhalten?

Melden Sie sich jetzt an und erhalten Sie alle zwei Wochen unseren Capital Ideas Newsletter direkt in Ihren Posteingang.

Die Ergebnisse der Vergangenheit sind kein Hinweis auf künftige Ergebnisse. Man kann nicht direkt in einen Index investieren. Indizes sind keine gemanagten Produkte. Der Wert und Ertrag von Anlagen können schwanken, sodass Anleger ihr investiertes Kapital ganz oder teilweise verlieren können. Diese Informationen sind weder Anlage-, Steuer- oder sonstige Beratung noch eine Aufforderung, irgendein Wertpapier zu kaufen oder zu verkaufen.

Die Aussagen einer bestimmten Person geben deren persönliche Einschätzung am Tag der Veröffentlichung dieses Dokuments wieder. Sie entsprechen möglicherweise nicht der Meinung anderer Mitarbeiter von Capital Group oder deren Tochtergesellschaften. Alle Angaben beziehen sich auf den genannten Zeitpunkt (falls nicht anders angegeben). Einige Informationen stammen möglicherweise aus externen Quellen, und die Verlässlichkeit dieser Informationen kann nicht garantiert werden.

Die Capital-Group-Unternehmen managen Aktien in drei Investmenteinheiten, die ihre Anlageentscheidungen autonom treffen und unabhängig voneinander auf Hauptversammlungen abstimmen. Die Anleihespezialisten sind für das Anleihenresearch und das Anleihemanagement im gesamten Unternehmen verantwortlich. Bei aktienähnlichen Anleihen werden sie aber ausschließlich für eine der drei Einheiten tätig.

Jared Franz

Jared Franz

Robert Lind

Robert Lind

Pramod Atluri

Pramod Atluri