Inversión a largo plazo

Capital IdeasTM

Perspectivas de inversión de Capital Group

Volatilidad de los mercados

Estamos ante un nuevo déjà vu. La inflación ha alcanzado unos niveles que no veíamos desde la década de 1970, los tipos de interés están subiendo y la economía se ralentiza, lo que hace que muchos se muestren reacios a invertir.

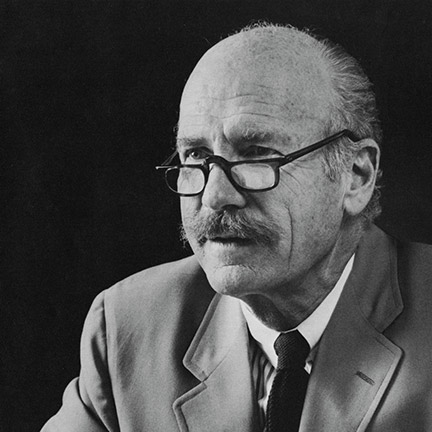

La última vez que tuvimos esta sensación fue durante la pandemia de COVID-19. Recuerdo que compartí con algunos compañeros uno de los famosos discursos del expresidente de Capital Group, Jim Fullerton. Sus palabras, pronunciadas en noviembre de 1974, en el marco de un prolongado entorno bajista, nos ofrecieron una perspectiva histórica más que necesaria en aquellos momentos y una dosis de optimismo que nos hacía mucha falta.

La «carta de Fullerton», como se la conoce en Capital Group, ha circulado entre los miembros de nuestro equipo de inversión al menos cuatro veces a lo largo de mi trayectoria profesional. Mi antigua compañera Claudia Huntington, gestora de renta variable ya jubilada, la compartió en 1987 y afirmó: «He estado guardando este discurso, uno de mis favoritos, para un momento como este».

Creo que la hemos compartido tantas veces porque Jim consigue describir de forma magistral lo que todos sabemos: después de la tempestad, viene la calma. Con el tiempo, y a la larga, los mercados financieros han demostrado una extraordinaria capacidad para anticipar un futuro mejor, incluso en los peores momentos.

El mercado de valores ha superado los mercados bajistas del pasado y otros episodios preocupantes

.png)

Fuente: RIMES, Standard & Poor’s. Información a 31 octubre 2022. El gráfico se muestra en escala logarítmica. Los resultados obtenidos en el pasado no son indicativos de resultados futuros.

Nos encontramos de nuevo en un entorno de incertidumbre. Y eso nos da mucho miedo. Eso es lo que hace tan atemporal este discurso. Los mercados han comenzado a recuperarse precisamente cuando el entorno parecía más complicado. Resulta difícil saber en qué momento del ciclo actual podría el mercado iniciar el cambio de tendencia. Pero, tal y como sabemos de experiencias pasadas, lo acabará haciendo, y eso es algo que debería tranquilizarnos un poco.

En noviembre de 1974, poca gente pensaba que aquel podía ser un buen momento para invertir. Tras alcanzar su nivel máximo en enero de 1973, el índice Dow Jones había caído más del 40%. En su carta, Fullerton recordaba un período aún más oscuro de la historia de Estados Unidos: abril de 1942.

A continuación, citamos un extracto de la carta:

Una de las razones que explica por qué los inversores muestran una falta tal de confianza, un pesimismo y una confusión tan intensos y un sentimiento de puro terror es que la mayoría no ha vivido nada similar a la caída que están registrando actualmente los mercados.

Por lo tanto, el mensaje que quiero mandarles es: «¡Ánimo! Ya hemos pasado por esto. Hemos tenido mercados bajistas tan largos como el actual. Los buenos fondos de inversión han caído en otras ocasiones tanto como hoy. Y el sector y los inversores de esos fondos lograron sobrevivir y prosperar».

No sé si hemos llegado al final de este mercado bajista (aunque sí que creo que muchas compañías han alcanzado ya su nivel más bajo).

.png)

Todas las crisis económicas, financieras y de mercado son diferentes unas de otras. Pero, en su propia diferencia, tienen algo en común. Es decir, todas las crisis presentan unos factores propios que las caracterizan, unos problemas concretos y aparentemente irresolubles, así como toda una serie de razones supuestamente lógicas que justifican el pesimismo sobre el futuro.

Hoy en día nos encontramos con respetados y experimentados economistas, banqueros, inversores y empresarios que nos ofrecen argumentos bien razonados, lógicos y documentados para explicar por qué este mercado bajista es diferente a los anteriores, por qué esta vez los problemas económicos son distintos, por qué las cosas van a empeorar y, por lo tanto, por qué no es un buen momento para invertir en renta variable, aun cuando las cotizaciones nos parezcan bajas.

La gente dice: «Tenemos que hacer frente a tantas incertidumbres y a tantos problemas graves, tanto a corto como a largo plazo, que, hasta que algunas de estas cuestiones se aclaren, lo único que podemos esperar es un repunte puntual de los mercados. Nos enfrentamos a una situación completamente diferente».

Una situación completamente nueva

En 1942, todo el mundo sabía que nos enfrentábamos a una situación completamente nueva.

En abril, la inflación estaba descontrolada. Un comunicado de la Reserva Federal afirmaba lo siguiente: «El aumento generalizado de los precios se ha convertido en una grave amenaza para la producción eficiente de materiales de guerra y para la estabilidad de la economía nacional».

En la actualidad preocupa la fuerte caída de la construcción de viviendas. El 8 de abril de 1942, el artículo principal del Wall Street Journal señalaba: «Construcción de viviendas. Las cifras totales están muy por debajo de las del año pasado; se prevé que bajen aún más debido a las nuevas restricciones de esta semana [...] Los constructores privados ya sufren sus graves consecuencias».

Hoy en día, casi todas las publicaciones financieras o cartas de inversión incluyen una lista de las razones por las que los inversores se muestran reacios a invertir, entre las que se suelen incluir las siguientes: (1) la continua inflación; (2) la falta de liquidez del sistema bancario; (3) la escasez de energía; (4) la posibilidad de nuevos conflictos en Oriente Próximo; y (5) los elevados tipos de interés. Todos ellos son problemas graves.

Pero el 11 de abril de 1942, el Wall Street Journal declaraba: «Los intermediarios financieros aseguran que, entre los factores que están desanimando a los posibles inversores, destacan los siguientes: (1) los crecientes fracasos de las Naciones Unidas; (2) la nueva ofensiva alemana sobre Libia; (3) las dudas sobre la capacidad de resistencia de Rusia cuando los alemanes se preparen para un ataque frontal; (4) la delicada situación del transporte marítimo ante las Naciones Unidas; y el hecho de que (5) Washington se esté planteando nuevamente la posibilidad de recurrir a un racionamiento más drástico con una fijación de los precios o una nueva subida de impuestos con el fin de reducir la "brecha inflacionaria" entre un mayor poder adquisitivo público y la disminución de la oferta de bienes de consumo». (Prácticamente todas estas inquietudes se hicieron realidad y, de hecho, empeoraron).

Ese mismo día, en un debate sobre la lenta erosión de los precios de muchos grupos de compañías, un célebre comentarista del mercado de valores afirmó: «El mercado sigue sin saber qué es lo que tiene que descontar. Y, por el momento, no hay ningún indicio que nos diga que el mercado ha alcanzado la solidez suficiente como para que se produzca un cambio de tendencia».

Y, sin embargo, el 28 de abril de 1942, en ese contexto tan pesimista, en medio de una guerra que estábamos perdiendo, con unos impuestos excesivos sobre los beneficios empresariales y con controles de precios y salarios, escasez de gasolina, caucho y otros materiales básicos, y cuando todo el mundo estaba convencido de que, una vez acabada la guerra, habríamos de enfrentarnos a una depresión propia de un entorno de posguerra, la tendencia del mercado cambió.

Una vuelta a la realidad

¿Qué fue lo que provocó el cambio de tendencia del mercado en abril de 1942?

Simplemente una vuelta a la realidad. El lento pero creciente reconocimiento de que, a pesar de todas las malas noticias, a pesar de las sombrías perspectivas, Estados Unidos iba a salir adelante, y de que las compañías que estuvieran bien gestionadas y contaran con una financiación sólida también lo iban a hacer. La realidad era que esas compañías valían mucho más de lo que indicaban sus cotizaciones. Así que, el 29 de abril de 1942, y sin motivo aparente, los inversores comenzaron a reconocer la realidad.

El índice Dow Jones Industrial Average no es la realidad. Los ratios precio-beneficios y los estudios técnicos de mercado tampoco son la realidad. Los códigos de cotización no son el mundo real. En el mundo real, las compañías crean riqueza. Los certificados de acciones no. Los certificados de acciones son solo representaciones de la realidad.

Me gustaría acabar con la siguiente reflexión:

«Algunos dicen que prefieren esperar a que el futuro se aclare un poco. Pero, cuando eso ocurra, las oportunidades actuales habrán desaparecido. De hecho, ¿alguien piensa que los precios de hoy se mantendrán una vez que se haya restablecido la confianza de los inversores?».

Este comentario lo hizo hace 42 años Dean Witter, en mayo de 1932, solo unas pocas semanas antes de que acabara el peor mercado bajista de la historia.

¡Ánimo! Ya hemos pasado por esto. Y hemos sobrevivido y prosperado.

Our latest insights

-

-

-

-

Indicadores económicos

-

Construcción de carteras

RELATED INSIGHTS

-

Construcción de carteras

-

Volatilidad de los mercados

-

Las rentabilidades obtenidas en el pasado no garantizan rentabilidades futuras. No está permitido invertir de forma directa en un índice, que no se gestiona. El valor de las inversiones y las rentas generadas por las mismas pueden subir o bajar y es posible que los inversores no recuperen los importes invertidos inicialmente. El presente material no pretende ofrecer ningún tipo de asesoramiento de inversión, fiscal o de cualquier otra naturaleza, ni constituye una oferta ni una solicitud de compra o venta de valores.

Las declaraciones atribuidas a una persona concreta representan las opiniones de dicha persona en la fecha de la publicación, y no reflejan necesariamente las opiniones de Capital Group o de sus filiales. Salvo indicación en contrario, la información contenida en el presente documento se refiere a la fecha indicada. Es posible que alguna información haya sido obtenida de terceros y, por lo tanto, la fiabilidad de dicha información no está garantizada.

Capital Group gestiona activos de renta variable a través de tres grupos de inversión. que realizan inversiones y toman las decisiones relativas a la delegación de voto de forma independiente. Los profesionales de la inversión en renta fija proporcionan análisis y gestión de la inversión de la renta fija en toda la organización. No obstante, en lo que respecta a aquellos títulos con características de renta variable, actúan exclusivamente en nombre de uno de los tres grupos de inversión en renta variable.

Martin Romo

Martin Romo

Jim Fullerton

Jim Fullerton