Investire nel lungo termine

Capital IdeasTM

Insight sugli investimenti di Capital Group

Asset allocation

Dire che si è trattato di un anno interessante per i mercati finanziari è un eufemismo. Le azioni sono state più resistenti di quanto ci si aspettasse e il rendimento dei Treasury USA a 10 anni è salito di 40 punti base al 13 settembre. A che punto siamo, dunque, mentre ci avviciniamo alla fine del 2023? Ritengo che ci troviamo al culmine di un'importante transizione, in cui gli investitori a lungo termine possono trovare interessanti opportunità di reddito in quanto le banche centrali passano da una politica monetaria restrittiva a una che sembra molto più accomodante.

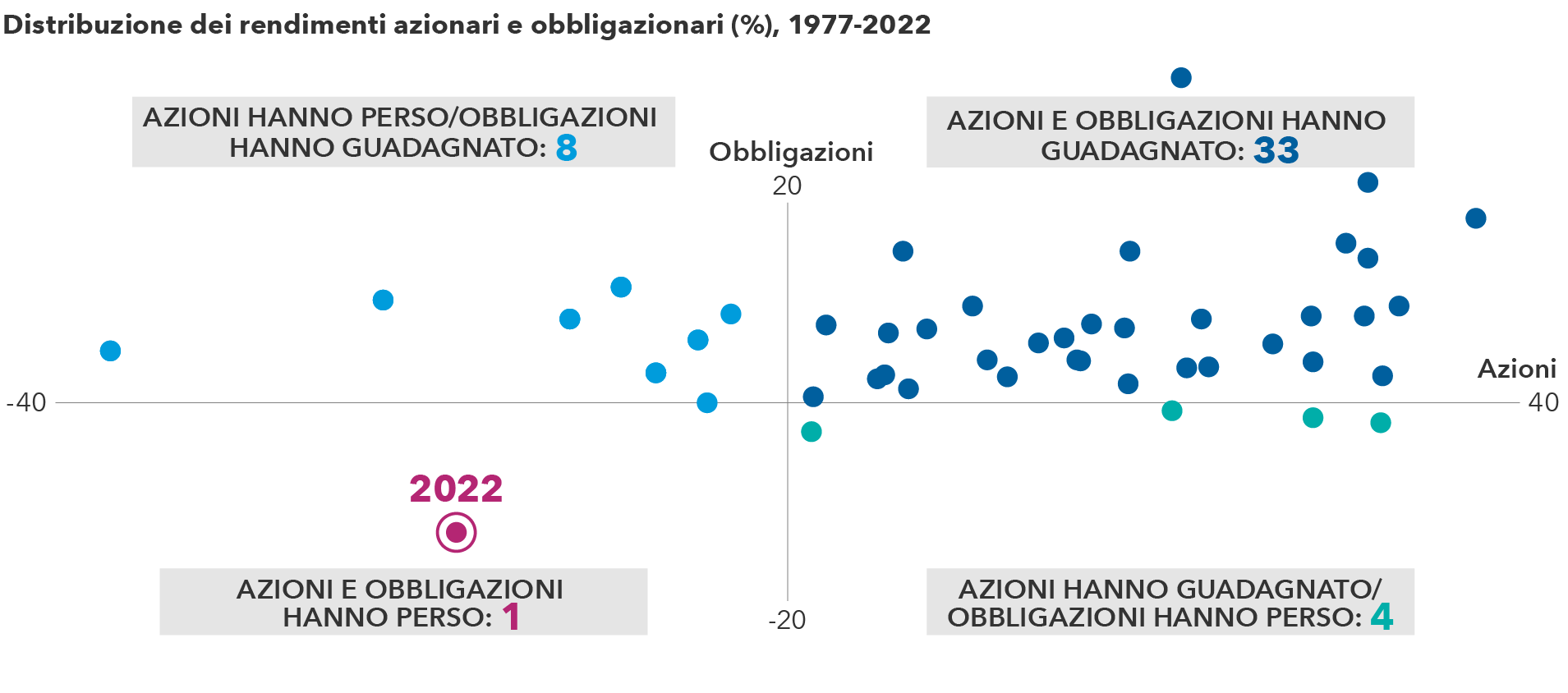

L'anno scorso per molti investitori è stato sconvolgente: per la prima volta in almeno 45 anni, sia le azioni che le obbligazioni hanno registrato rendimenti negativi in un anno solare. Per contrastare l'inflazione elevata, la Federal Reserve (Fed) statunitense e altre banche centrali hanno aumentato i tassi d’interesse in modo aggressivo. Questi rialzi hanno penalizzato i risultati assoluti in tutti i settori. Il consueto ruolo di diversificazione dalla volatilità dei mercati azionari svolto dalle obbligazioni di alta qualità, su cui gli investitori fanno affidamento, è venuto meno.

La maggior parte degli investitori non aveva mai affrontato un anno difficile come il 2022

Fonti: Capital Group, Bloomberg Index Services Ltd., Standard & Poor's. Ogni punto rappresenta il rendimento annuale del mercato azionario e obbligazionario dal 1977 al 2022. I rendimenti azionari sono rappresentati dall'Indice S&P 500. I rendimenti obbligazionari sono rappresentati dall'Indice Bloomberg US Aggregate. I risultati passati non sono una previsione dei risultati futuri.

Le turbolenze dei mercati nel 2022 e la prospettiva di rendimenti relativamente elevati nei mercati monetari hanno spinto gli investitori a riversarsi su alternative liquide. Secondo l'Investment Company Institute, i fondi del mercato monetario hanno raggiunto il massimo storico di 5.600 miliardi di dollari al 6 settembre. Gli investimenti in liquidità appaiono ancora oggi interessanti per molti investitori, ma la Fed sembra essere vicina a un punto di svolta. La storia ci insegna che questo potrebbe essere il momento giusto per ritornare a investire in azioni e obbligazioni.

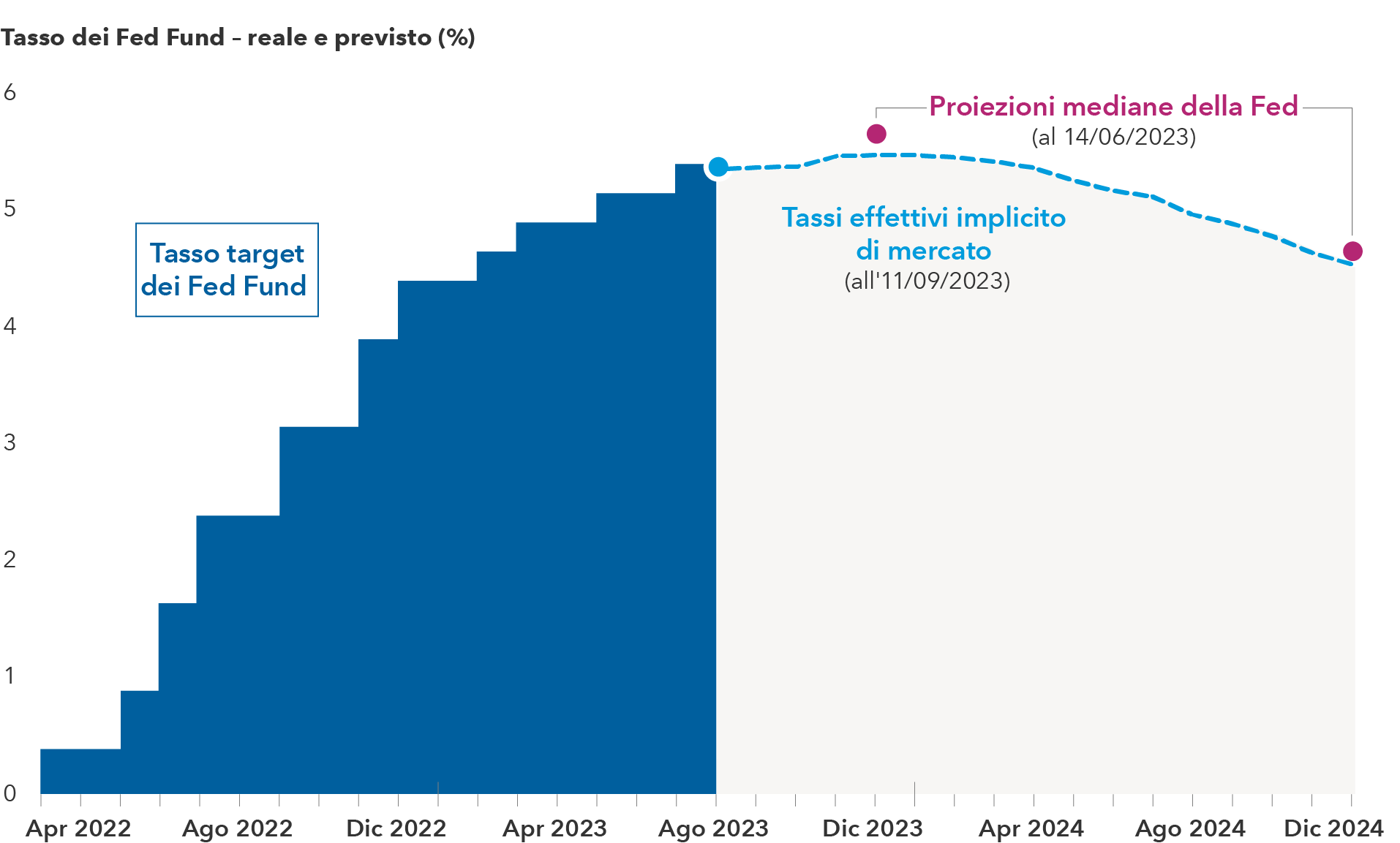

La Fed aumenterà nuovamente i tassi d'interesse?

Nessuno conosce con esattezza quando la Fed cesserà di incrementare i tassi. Tuttavia, sia i mercati che la stessa Fed prevedono che il suo tasso di riferimento raggiungerà un picco vicino ai livelli attuali per poi diminuire di circa 100 punti base entro la fine del 2024.

Sia il mercato che la Fed prevedono tassi più bassi nel 2024

Fonti: Bloomberg, Federal Reserve. Il tasso target dei Fed Fund indicato è il punto medio dell'intervallo di 50 punti base a cui mira la Federal Reserve nel fissare il tasso d'interesse di riferimento. I tassi effettivi impliciti di mercato sono una misura di quello che potrebbe essere il tasso dei Fed Fund in futuro e sono calcolati utilizzando i dati del mercato dei future sui Fed Fund.

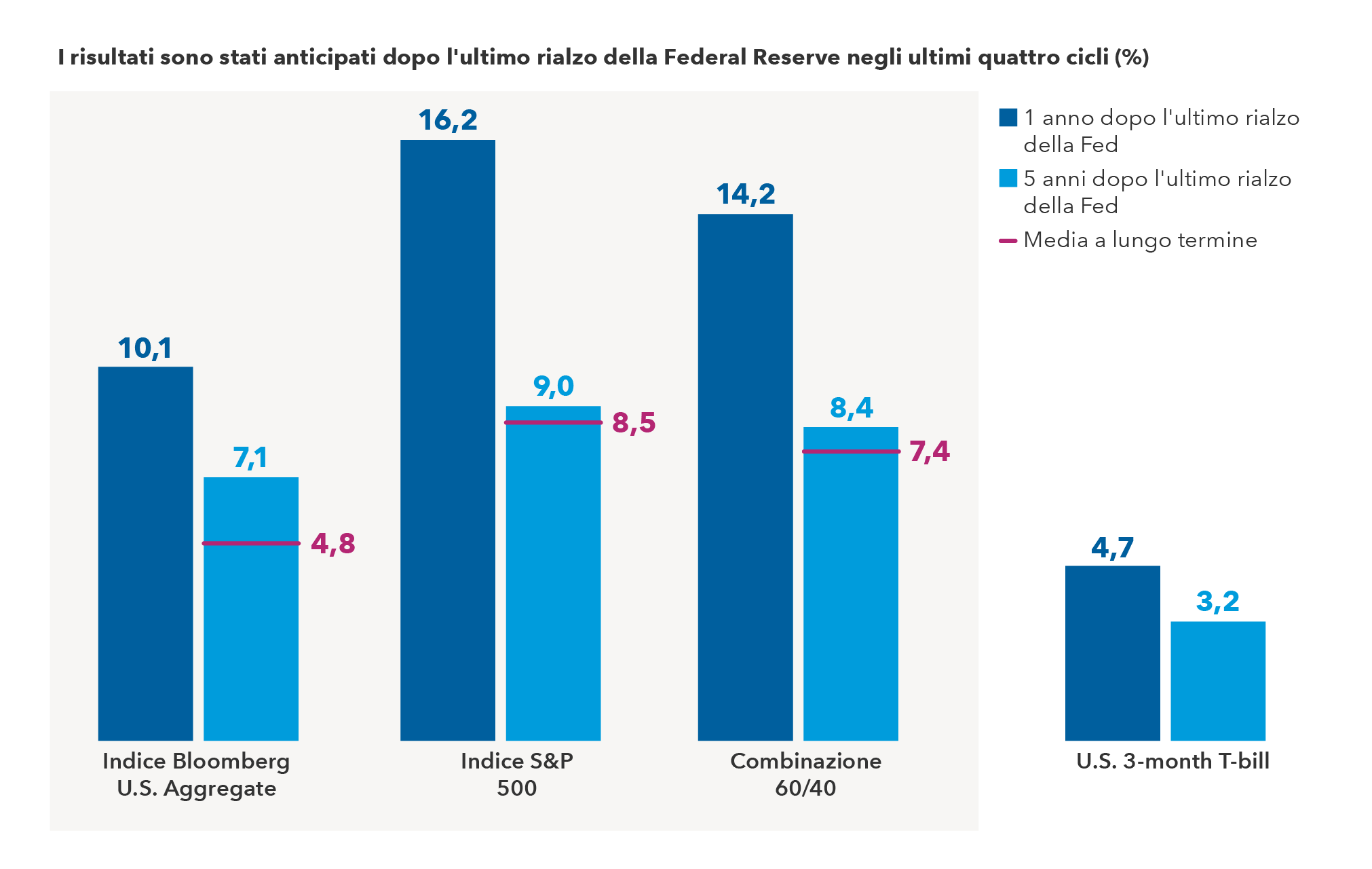

Se si ritiene che la Fed sia giunta al termine o quasi, cosa ci racconta la storia? Un'analisi della fine degli ultimi quattro cicli di rialzi della Fed mostra che i rendimenti degli investimenti in liquidità sono diminuiti, mentre le azioni e le obbligazioni hanno registrato ottimi risultati.

La storia rivela che i rendimenti di liquidità sono diminuiti con la fine dei rialzi da parte della Fed

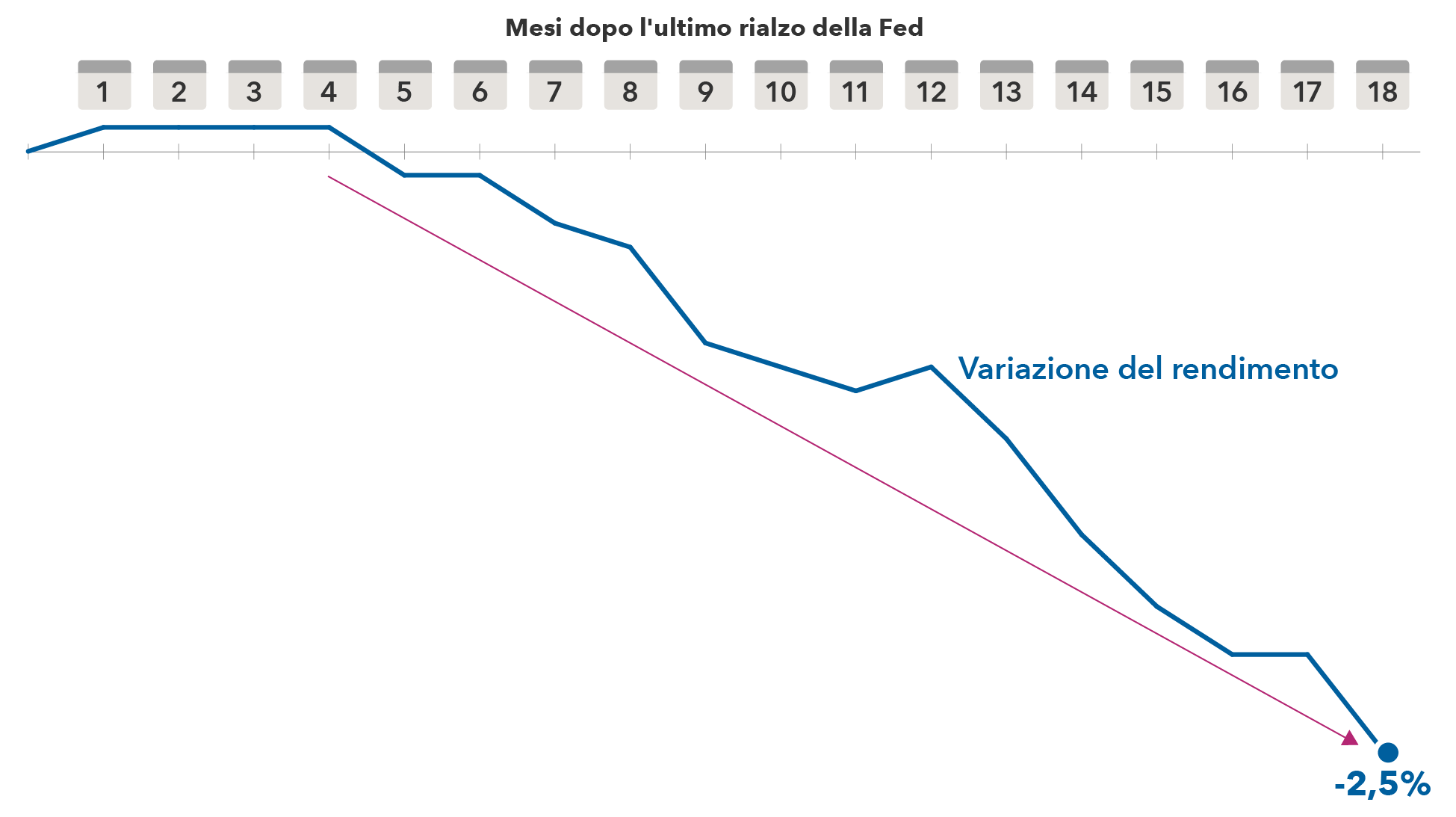

Chi oggi investe in fondi del mercato monetario può ritenersi soddisfatto di un rendimento di circa il 5%, basato sul Treasury statunitense a tre mesi di riferimento, soprattutto dopo un lungo periodo di politica sperimentale dei tassi d'interesse a zero nel periodo successivo alla crisi finanziaria globale. Tuttavia, il vantaggio di mantenere gli investimenti in liquidità ai rendimenti attuali è eroso dall'inflazione moderata del momento. Inoltre, queste partecipazioni liquide potrebbero godere di un ulteriore vantaggio quando la Fed terminerà di rialzare i tassi.

È qui che entra in gioco la matematica. La storia mostra che nei 18 mesi successivi alla fine dei rialzi della Fed negli ultimi quattro cicli, i rendimenti degli investimenti in liquidità sono tradizionalmente diminuiti bruscamente. Il rendimento del Treasury statunitense a tre mesi, un titolo di riferimento con un rendimento simile a quello degli investimenti liquidi, è sceso in media del 2,5%. Se la storia dovesse ripetersi, i rendimenti dei fondi del mercato monetario diminuirebbero e gli investitori sarebbero più avvantaggiati se investissero attivamente in azioni e obbligazioni.

I rendimenti dei T-bill a 3 mesi sono diminuiti bruscamente dopo l'ultimo rialzo della Fed negli ultimi quattro cicli

Fonti: Bloomberg, Federal Reserve. Al 30/06/2023. Il grafico illustra la diminuzione media dei T-bill a tre mesi a partire dal mese dell'ultimo rialzo dei tassi della Fed negli ultimi quattro cicli di transizione dal 1995 al 2018. I risultati passati non sono una previsione dei risultati futuri.

Dove investire la liquidità oggi

Se si concorda sul fatto che la Fed ha quasi terminato le sue manovre e che i rendimenti di liquidità potrebbero diminuire nel tempo, la domanda è: dove investire in questo momento? Negli ultimi quattro cicli dopo l'ultimo rialzo della Fed i rendimenti delle azioni e delle obbligazioni sono stati elevati nell'anno successivo. Aspetto importante, per gli investitori a lungo termine, è che questi settori hanno mantenuto una relativa solidità su un periodo di cinque anni.

Dopo la fine dei rialzi della Fed, i risultati a lungo termine hanno superato la liquidità, con un apporto maggiore del primo anno

Fonti: Capital Group, Morningstar. Il grafico rappresenta i rendimenti medi delle rispettive proxy settoriali in una finestra di estensione prospettica a partire dal mese dell'ultimo rialzo della Fed negli ultimi quattro cicli di transizione dal 1995 al 2018, con dati aggiornati al 30 giugno 2023. La combinazione 60/40 rappresenta il 60% dell'Indice S&P 500 e il 40% dell'Indice Bloomberg US Aggregate, ribilanciati mensilmente. Le medie di lungo periodo sono rappresentate dai rendimenti medi annualizzati a cinque anni a partire dal 1995. I risultati passati non sono una previsione dei risultati futuri.

Oggi il reddito fisso è di nuovo all'altezza del suo nome, offrendo agli investitori un solido potenziale di reddito. L'Indice Bloomberg US Aggregate, che utilizziamo come proxy per rappresentare le obbligazioni globali di alta qualità, a fine agosto presentava un rendimento minimo (il rendimento più basso possibile che si può ottenere da un'obbligazione che opera nel pieno rispetto dei termini contrattuali senza andare in default) del 5,0%. Si tratta di un valore circa doppio rispetto alla media decennale, in quanto la politica altamente accomodante ha pesato sui rendimenti nell'ultimo decennio. Questo potenziale di reddito rappresenta oggi un solido punto di partenza per il rendimento totale.

La stessa esposizione ai tassi d'interesse che ha penalizzato le obbligazioni nel 2022, le avvantaggerebbe se i tassi iniziassero a scendere. Ecco un esempio ipotetico di cosa potrebbe accadere. La duration dell'indice, una misura della sensibilità ai tassi d’interesse, è di 6,25 anni. Ciò significa che se i rendimenti dovessero diminuire di quasi 100 punti base nel 2024, gli investitori potrebbero registrare un rialzo del 6,25% in termini di rendimento positivo dei prezzi, a parità delle altre condizioni. Insieme, le componenti di reddito e di rendimento dei prezzi equivarrebbero a un ipotetico rendimento a un anno che potrebbe raggiungere la doppia cifra, a condizione che il credito non si deteriori in modo significativo. In questo stesso scenario, i rendimenti dei fondi del mercato monetario calerebbero al di sotto del 5%.

Nel caso delle azioni, la fine della politica restrittiva della Fed comporta l'eliminazione di un rischio per il sistema finanziario. Inoltre, la stabilizzazione dei costi di finanziamento per le imprese e i consumatori, e infine l'inizio della loro riduzione, danno una spinta all'economia e agli utili aziendali. Storicamente gli investitori azionari ne hanno beneficiato.

In questo momento, una strategia bilanciata potrebbe essere interessante anche per gli investitori più cauti. Un portafoglio bilanciato tende a detenere posizioni più difensive in azioni che pagano dividendi e obbligazioni di alta qualità. E se l'economia dovesse rallentare o entrare in recessione, potrebbe offrire una certa resilienza.

Ci vuole coraggio per agire

L'inerzia può essere una forza molto vigorosa, soprattutto quella indotta dal 5% di rendimento di liquidità. I sentimenti degli investitori sono autentici. Le perdite del passato pesano a lungo e i tassi apparentemente attraenti dei mercati monetari di oggi danno soddisfazione. Ma come investitori, sappiamo che i mercati non rimangono fermi a lungo. Gli investitori potrebbero rimanere bloccati nella liquidità qualora aspettassero troppo a rientrare nel mercato, nel momento in cui emergono potenziali opportunità più interessanti.

Noi di Capital Group ci concentriamo sull'aiutare gli investitori a raggiungere il successo a lungo termine. Sono fermamente convinto che la strada migliore per raggiungere questo obiettivo sia quella dei mercati azionari e obbligazionari. I nostri analisti e gestori di portafoglio setacciano il mondo per trovare nuove idee di investimento, indipendentemente dalle oscillazioni del mercato. Siamo ottimisti su ciò che ci riserva il futuro e ci impegniamo a migliorare la vita delle persone attraverso investimenti di successo.

I nostri ultimi insight

-

-

-

-

Indicatori economici

-

INSIGHT CORRELATI

-

-

Volatilità di mercato

-

Ricevi aggiornamenti dal nostro team di investimento.

Iscriviti subito per ricevere ogni due settimane nella tua casella di posta in arrivo le informazioni più importanti del settore e gli articoli puntuali.

I risultati passati non sono indicativi di quelli futuri. Non è possibile investire direttamente in un indice, che non è gestito. Il valore degli investimenti e del relativo reddito può aumentare come diminuire e l'investitore potrebbe perdere in parte o per intero l'importo dell'investimento iniziale. Le presenti informazioni non intendono fornire consulenza fiscale, per gli investimenti o di altra natura, né essere una sollecitazione all'acquisto o alla vendita di titoli.

Le dichiarazioni espresse da un singolo individuo rappresentano l'opinione di tale persona alla data di pubblicazione e non coincidono necessariamente con le opinioni di Capital Group o delle sue affiliate. Salvo diversamente indicato, tutte le informazioni si intendono alla data riportata. Alcune informazioni potrebbero provenire da terze parti e, di conseguenza, l'affidabilità di tali informazioni non è garantita.

Capital Group gestisce le azioni mediante tre gruppi d'investimento. Questi gruppi effettuano investimenti e assumono decisioni di voto per delega in modo indipendente. I professionisti dell'investimento obbligazionario forniscono servizi di ricerca e gestione degli investimenti a reddito fisso a livello dell'intera organizzazione Capital; tuttavia, per i titoli con caratteristiche di tipo azionario, essi operano unicamente per conto di uno dei tre gruppi d'investimento azionario.

Mike Gitlin

Mike Gitlin