Investire nel lungo termine

Capital IdeasTM

Insight sugli investimenti di Capital Group

Volatilità di mercato

Quando ci sarà la prossima recessione?

È una delle domande che ci sentiamo rivolgere più spesso, soprattutto dopo oltre un anno di rialzi aggressivi dei tassi di interesse volti a contenere l'inflazione. Sebbene per un certo tempo la recessione sia sembrata imminente, il quadro economico è diventato confuso, poiché i settori si sono indeboliti e ripresi in tempi diversi. Nel caso in cui dovessimo assistere a un'ampia contrazione, prevediamo che sarà meno grave della crisi finanziaria globale del 2008 e di altre recessioni più tipiche, seguite da una ripresa sostanziale.

Per aiutare gli investitori a prepararsi a questi tempi incerti, abbiamo analizzato oltre 70 anni di dati, comprese le ultime 11 recessioni economiche, per raccogliere i nostri insight principali e rispondere alle domande chiave sulle recessioni:

1. Cos'è una recessione?

Per recessione si intendono in genere almeno due trimestri consecutivi di calo del PIL (prodotto interno lordo) dopo un periodo di crescita, anche se di per sé questo dato non è sufficiente. Il National Bureau of Economic Research (NBER), responsabile della datazione del ciclo economico, dà la seguente definizione di recessione: "una flessione significativa e generalizzata dell'attività economica che dura per più di qualche mese e che di norma si riflette nel prodotto interno lordo (PIL) reale, nei redditi reali, nell'occupazione, nella produzione industriale e nelle vendite all'ingrosso e al dettaglio". In questa guida utilizzeremo le date ufficiali del NBER.

2. Cosa causa le recessioni?

In passato, le recessioni si sono verificate per una serie di motivi, ma tipicamente derivano dagli squilibri economici che in ultima istanza devono essere corretti. Ad esempio, la recessione del 2008 è stata causata dall'eccesso di debito nel mercato degli immobili residenziali, mentre la contrazione del 2001 è stata dovuta allo scoppio della bolla speculativa sui titoli tecnologici. Le recessioni possono essere causate anche da shock inattesi – come la pandemia di COVID-19 – che siano abbastanza diffusi da danneggiare gli utili societari e portare a licenziamenti.

Quando la disoccupazione aumenta, i consumatori tendono a ridurre la spesa e ciò esercita ulteriori pressioni sulla crescita economica, sugli utili societari e sui corsi azionari. Questi fattori possono mettere in moto un circolo vizioso che spinge un'economia ad entrare in recessione. Sebbene possano essere difficili da superare, le recessioni sono un mezzo naturale e necessario per eliminare gli eccessi prima della prossima espansione economica. Come ha osservato Rob Lovelace, gestore di portafoglio azionario di Capital Group: "Per ritrovare un certo equilibrio non è pensabile che un periodo di crescita così sostenuto non sia seguito da un'occasionale flessione. Sono fenomeni normali. Previsti. Sani."

3. Quanto dura una recessione?

La buona notizia è che generalmente le recessioni non sono durate molto. Dalla nostra analisi di 11 cicli a partire dal 1950 emerge che le recessioni sono durate da due a 18 mesi, con una durata media di circa 10 mesi. A chi viene colpito direttamente da licenziamenti o fallimenti d'impresa può sembrare un'eternità. Ma gli investitori con un orizzonte temporale di lungo termine devono concentrarsi sul quadro d'insieme.

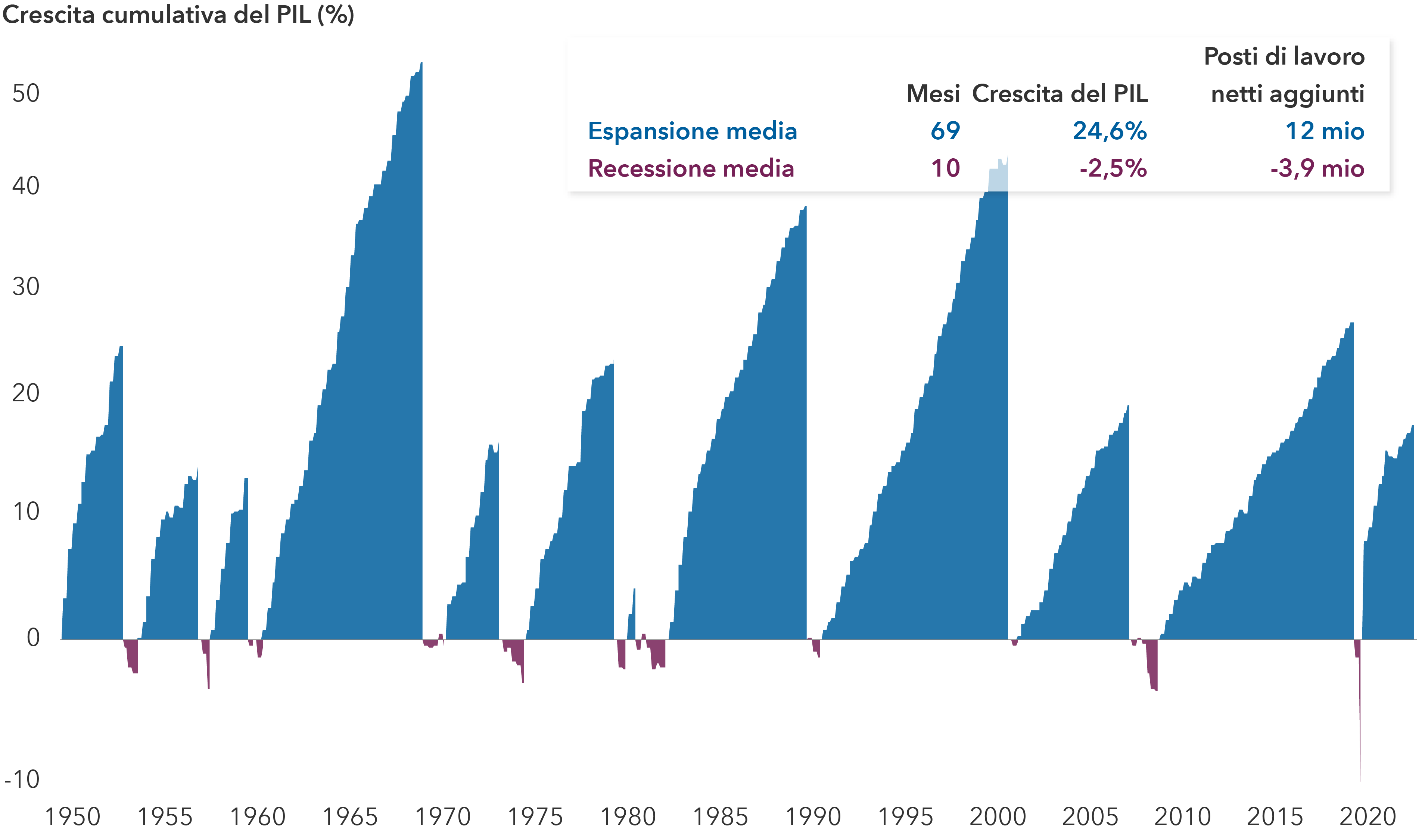

Le recessioni sono dolorose ma le espansioni sono state poderose

Fonti: Capital Group, National Bureau of Economic Research (NBER), Refinitiv Datastream. I dati riportati nel grafico sono gli ultimi disponibili al 31/08/2023 e sono rappresentati su scala logaritmica. L'espansione iniziata nel 2020 è ancora considerata attuale al 31/08/2023 e non è inclusa nelle statistiche di riepilogo dell'espansione media. Poiché il NBER annuncia il mese di inizio e di fine delle recessioni e non le date esatte, abbiamo usato le date di fine mese per il calcolo dei posti di lavoro creati. Per i tassi di crescita del PIL abbiamo utilizzato i valori di fine trimestre più prossimi. I risultati passati non sono una previsione dei risultati futuri.

In termini relativi, le recessioni sono state un battito di ciglia nella storia economica. Negli ultimi 70 anni, gli Stati Uniti sono stati ufficialmente in recessione per meno del 15% dei mesi. Inoltre, il loro impatto economico netto è stato relativamente modesto. L'espansione media ha determinato una crescita della produzione economica di quasi il 25%, mentre la recessione media ha ridotto il PIL del 2,5%. I rendimenti azionari possono persino essere positivi lungo l'intera durata della contrazione, poiché alcuni dei maggiori apprezzamenti di borsa si sono verificati proprio nelle ultime fasi di una recessione.

4. Cosa succede al mercato azionario durante una recessione?

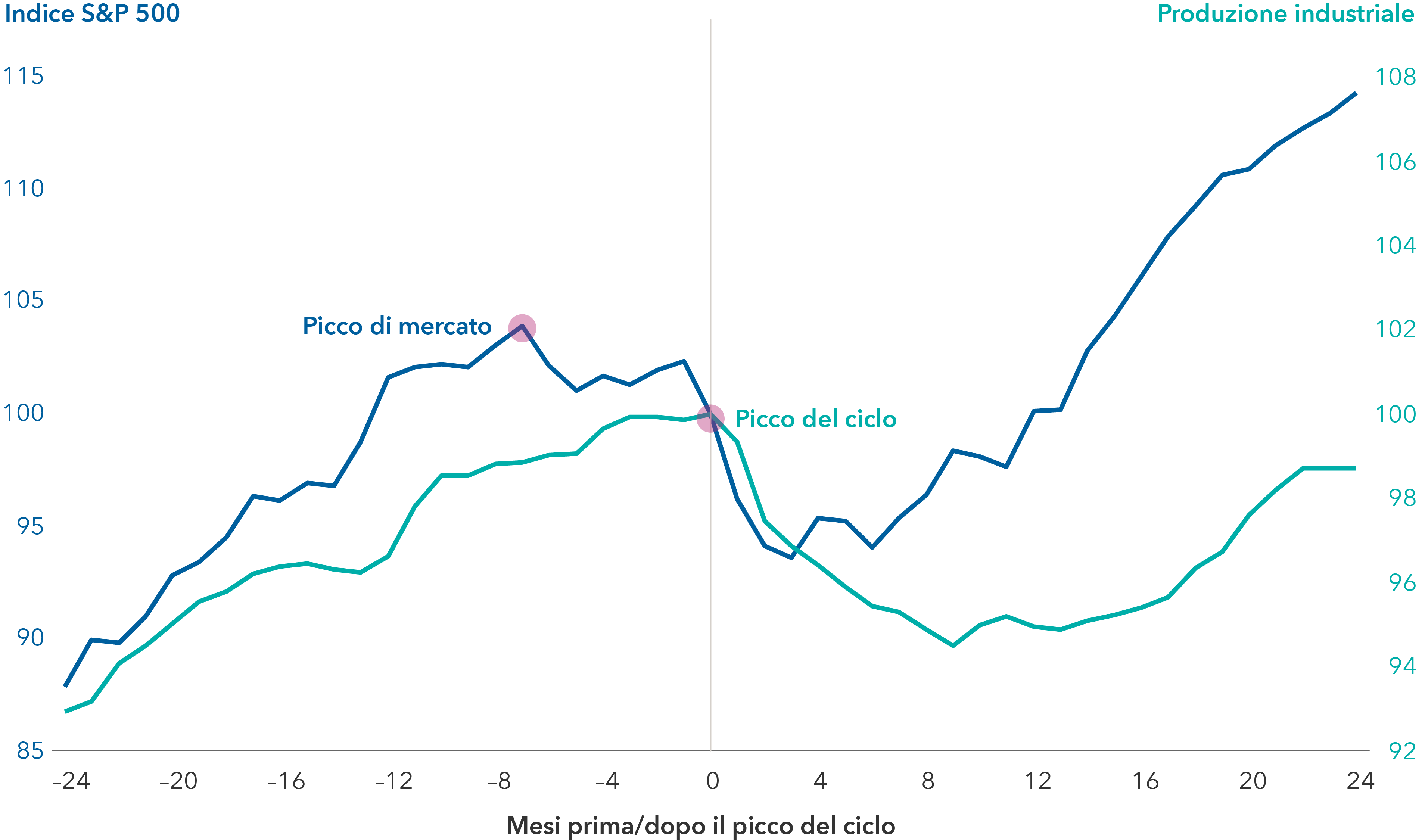

I tempi esatti di una recessione sono difficili da prevedere, tuttavia è comunque saggio pensare alle possibili implicazioni per i portafogli d'investimento. I mercati ribassisti (flessione del 20% o più del mercato) e le recessioni si sono spesso sovrapposti, con le azioni in anticipo sul ciclo economico di sei-sette mesi sia nella fase discendente che in quella ascendente.

Le azioni hanno in genere raggiunto il picco diversi mesi prima di una recessione ma possono riprendersi velocemente

Fonti: Capital Group, Federal Reserve Board, Haver Analytics, National Bureau of Economic Research, Standard & Poor's. I dati rispecchiano la variazione media dell'Indice S&P 500 e dell'attività economica (utilizzando la produzione industriale come proxy) di tutti i cicli economici completi dal 1950 al 2022. Per "picco del ciclo" si intende il livello più alto di attività economica in ciascun ciclo prima che l'economia abbia iniziato a contrarsi. Entrambe le linee sono indicizzate a 100 in corrispondenza di ciascun picco del ciclo economico e indicizzate a 0 "mesi prima/dopo il picco del ciclo" sull'asse x. Il numero negativo (a sinistra del picco del ciclo) indica la variazione media di ciascuna linea nei mesi precedenti il picco del ciclo. I numeri positivi (a destra del picco del ciclo) indicano le variazioni medie dopo il picco del ciclo. I risultati passati non sono una previsione dei risultati futuri.

Tuttavia, le mosse aggressive di market-timing, ad esempio spostare un intero portafoglio sulla liquidità, si rivelano spesso controproducenti. È possibile conseguire i maggiori rendimenti durante le fasi conclusive di un ciclo economico o subito dopo il raggiungimento del punto minimo d'inversione. Una strategia mediana, in cui gli investitori investono sistematicamente importi uguali a intervalli regolari, può essere vantaggiosa in caso di mercati ribassisti. Questo approccio consente agli investitori di acquistare un maggior numero di azioni a prezzi più bassi, rimanendo al contempo posizionati per il momento in cui il mercato si riprenderà.

5. Quali indicatori economici sono in grado di prevedere una recessione?

Non sarebbe fantastico sapere in anticipo quando arriverà una recessione? Sapere esattamente quando comincerà è impossibile, ma ci sono alcuni segnali solitamente attendibili che vale la pena monitorare nelle fasi finali del ciclo economico.

Fonti: Capital Group, Refinitiv Datastream. In base agli ultimi dati aggiornati al 31/08/2022.

Sono molti i fattori in grado di contribuire a una recessione e spesso le cause scatenanti cambiano da un ciclo all'altro. Pertanto occorre esaminare diversi aspetti dell'economia per individuare le aree in cui è possibile che si accumulino squilibri. Tuttavia, gli indicatori vanno sempre considerati alla stregua di pietre miliari e non di cartelli che segnalano la distanza esatta dalla meta.

La curva dei rendimenti, il tasso di disoccupazione, la fiducia dei consumatori e i nuovi cantieri edilizi sono quattro indicatori economici in grado di segnalare l'arrivo di una recessione. Anche le metriche aggregate, come il Conference Board Leading Economic Index® (LEI), che combina 10 diversi indicatori economici e finanziari in un unico sistema analitico per prevedere i picchi e le flessioni, si sono dimostrate sempre affidabili nel tempo.

Questi fattori dipingono un quadro contrastante. Mentre la curva dei rendimenti e il LEI indicano che potrebbe ancora profilarsi una recessione più marcata, la resilienza dei consumatori e la solidità del mercato del lavoro segnalano il contrario. Il settore dell'edilizia residenziale è in sostanza già entrato in recessione e potrebbe essere prossimo alla ripresa, il che potrebbe risollevare l'intera economia. Tuttavia, i nuovi dati economici possono cambiare rapidamente la narrazione.

6. Siamo in una recessione?

Anche se a volte è sembrato che fossimo già in una recessione, crediamo che la recessione effettiva debba ancora iniziare. La nostra ipotesi di base rimane quella di una recessione relativamente breve e lieve, ma sono aumentate le probabilità che non si verifichi affatto. Nonostante l'impatto che l'inflazione e i tassi elevati hanno avuto sul sentiment dei consumatori e sugli utili aziendali, il mercato del lavoro si è dimostrato sorprendentemente resiliente e continua a sostenere l'economia.

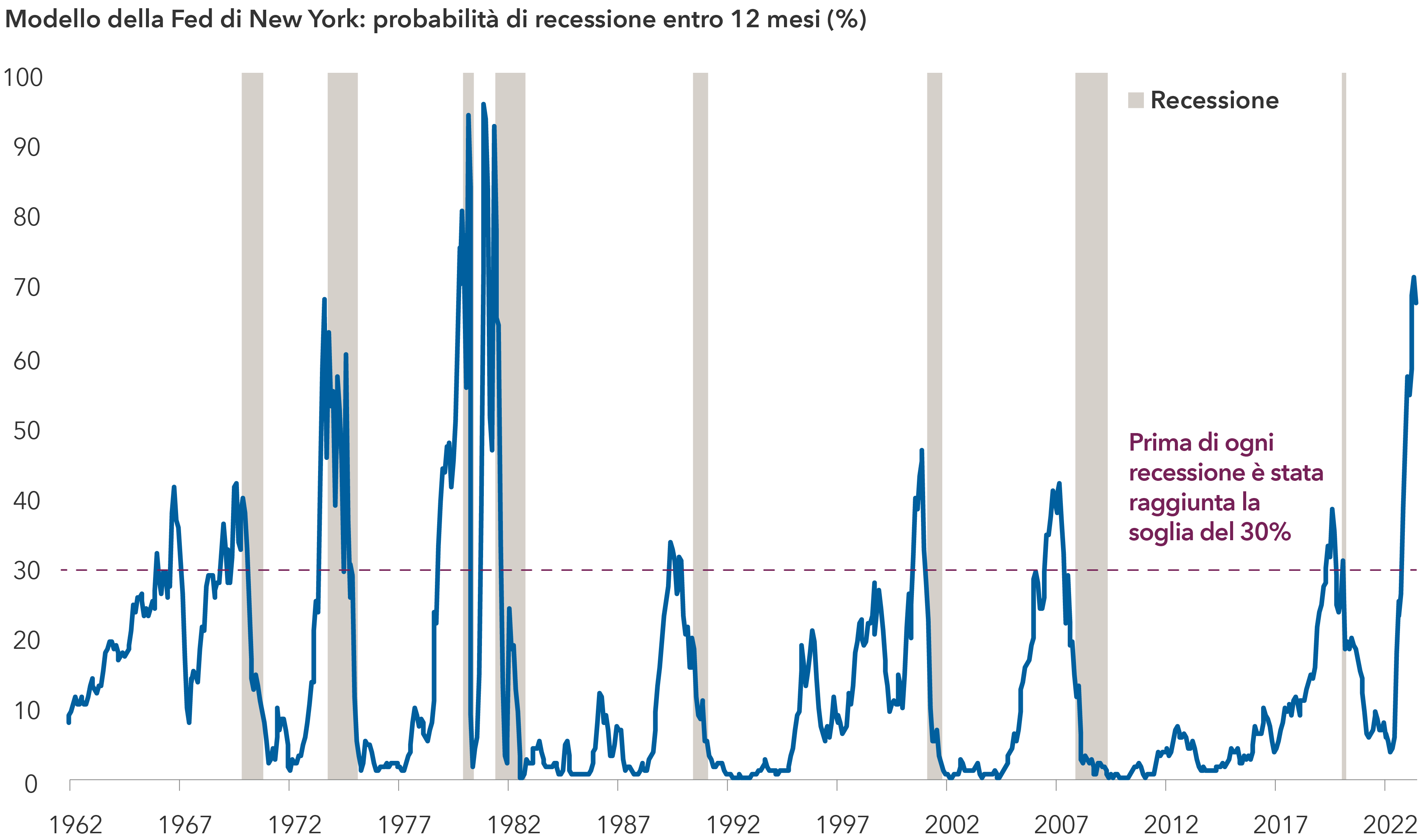

Le probabilità di una recessione sono fortemente aumentate negli ultimi mesi

Fonti: Federal Reserve Bank of New York, Refinitiv Datastream. Datti aggiornati al 31/07/2023. Le barre ombreggiate rappresentano le recessioni statunitensi secondo la definizione del National Bureau of Economic Research.

Anziché una recessione effettiva, potremmo assistere a una continuazione di una recessione progressiva (rolling recession), in cui parti dell'economia si contraggono e si riprendono in tempi diversi. L'edilizia residenziale ha subito un rallentamento più marcato rispetto a molte recessioni passate e ha iniziato la ripresa. Analogamente, il settore dei semiconduttori ha registrato una significativa ripresa dopo la forte contrazione del 2022. Nel caso in cui alcuni settori continuino a registrare una crescita mentre altri si contraggono, vi è una maggiore possibilità di evitare una recessione generale.

Naturalmente, altri fattori potrebbero rendere più cupe le prospettive a breve termine. Un indebolimento del mercato del lavoro o uno shock geopolitico, come un'escalation della guerra in Ucraina, potrebbero accelerare i tempi di una recessione statunitense.

7. Come possono gli investitori posizionare un portafoglio azionario in vista di una recessione?

Assodato che le azioni tendono a fare male durante le recessioni, non è consigliato cercare di prevedere l'andamento del mercato vendendo titoli. Quindi gli investitori non dovrebbero fare nulla? Certamente che no.

Per prepararsi, gli investitori devono cogliere l'opportunità di rivedere la loro asset allocation complessiva – che durante la fase rialzista potrebbe essere cambiata significativamente – per accertarsi che i portafogli siano bilanciati e diversificati.

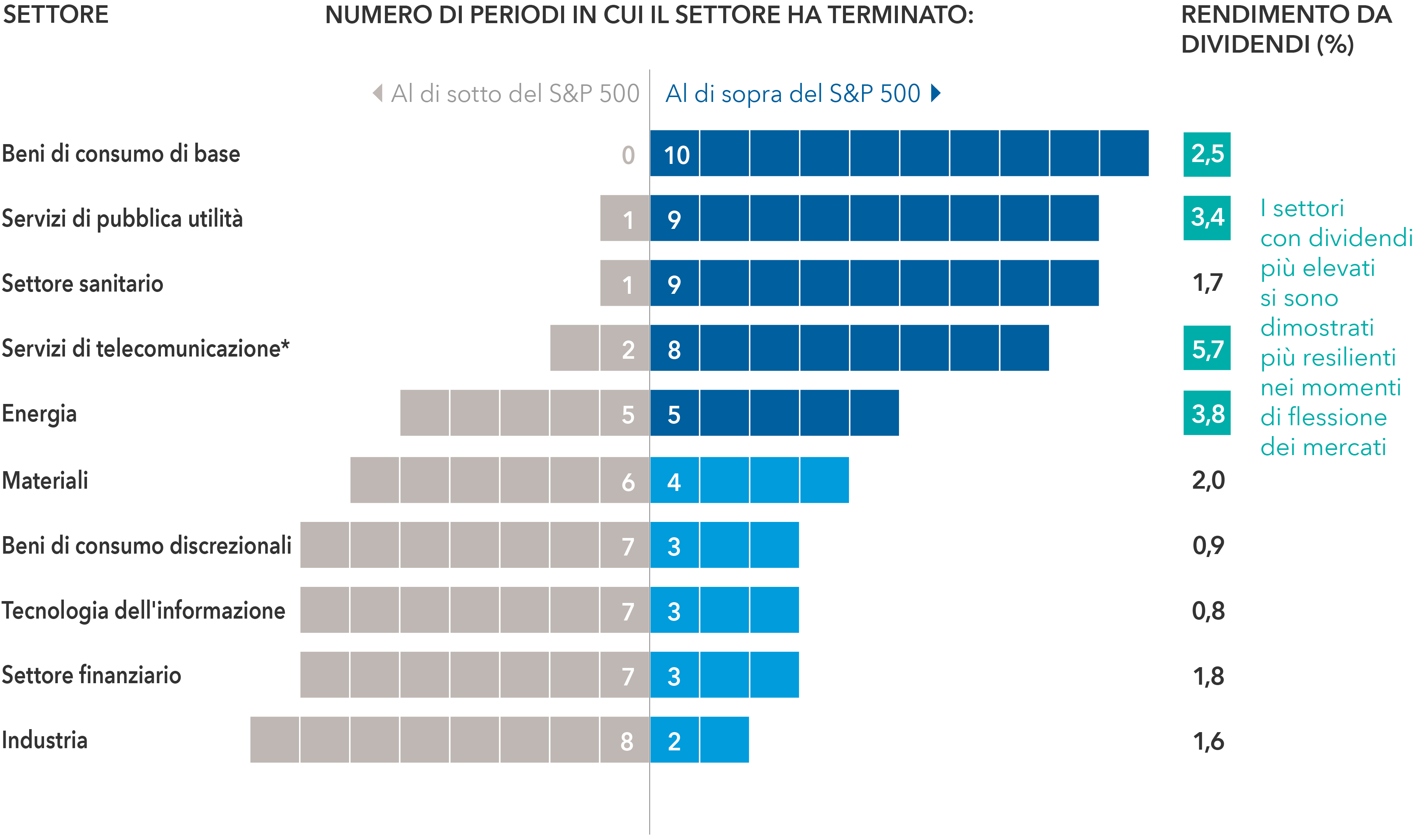

In tutte le 10 correzioni, alcuni settori hanno sovraperformato il mercato generale

*A settembre 2018, il settore dei servizi di telecomunicazione è stato ridenominato "servizi di comunicazione" e la sua composizione è notevolmente cambiata. Il rendimento da dividendi indicato si riferisce al gruppo industriale dei servizi di telecomunicazione, un sottoinsieme del nuovo settore dei servizi di comunicazione. *Il rendimento da dividendi del settore dei servizi di comunicazione è stato dello 0,8% al 31/08/2023.

Fonti: Capital Group, FactSet. Comprende gli ultimi 10 periodi in cui l'Indice S&P 500 ha perso più del 15% in termini di rendimento totale. I rendimenti settoriali per il 1987 sono equiponderati, utilizzando i costituenti dell'indice dal 1989 e i dati meno recenti disponibili. Il mercato ribassista del 2022 viene ancora considerato attuale al 31/08/2023 ed è incluso in questa analisi. I rendimenti da dividendi sono aggiornati al 31/08/2023.

Non tutte le azioni reagiscono alle fasi di tensione economica nella stessa maniera. Nelle otto maggiori contrazioni azionarie verificatesi tra il 1987 e il 2022, alcuni settori hanno mostrato una tenuta migliore di altri, e solitamente si è trattato di quelli con dividendi più elevati, come i beni di consumo primari e le utility. I dividendi possono offrire un potenziale di rendimento stabile durante le fasi di ribasso generalizzato delle azioni.

I titoli con orientamento "growth" possono continuare a essere una componente chiave dei portafogli, ma è importante prediligere aziende con bilanci solidi, flussi di cassa stabili e prospettive di crescita di lungo termine, in grado di resistere alle ondate di volatilità di breve periodo.

Molte imprese possono restare redditizie anche durante le recessioni. Bisogna concentrarsi sulle società con prodotti e servizi che le persone continueranno a usare quotidianamente, come i servizi di telecomunicazione e pubblica utilità nonché le industrie alimentari con potere di determinazione dei prezzi.

8. Come possono gli investitori posizionare un portafoglio obbligazionario in vista di una recessione?

Le obbligazioni sono spesso fondamentali per investire con successo durante una recessione o un mercato ribassista. Questo perché le obbligazioni possono fornire una certa stabilità e tutela del capitale, specie durante le fasi di volatilità dei mercati azionari.

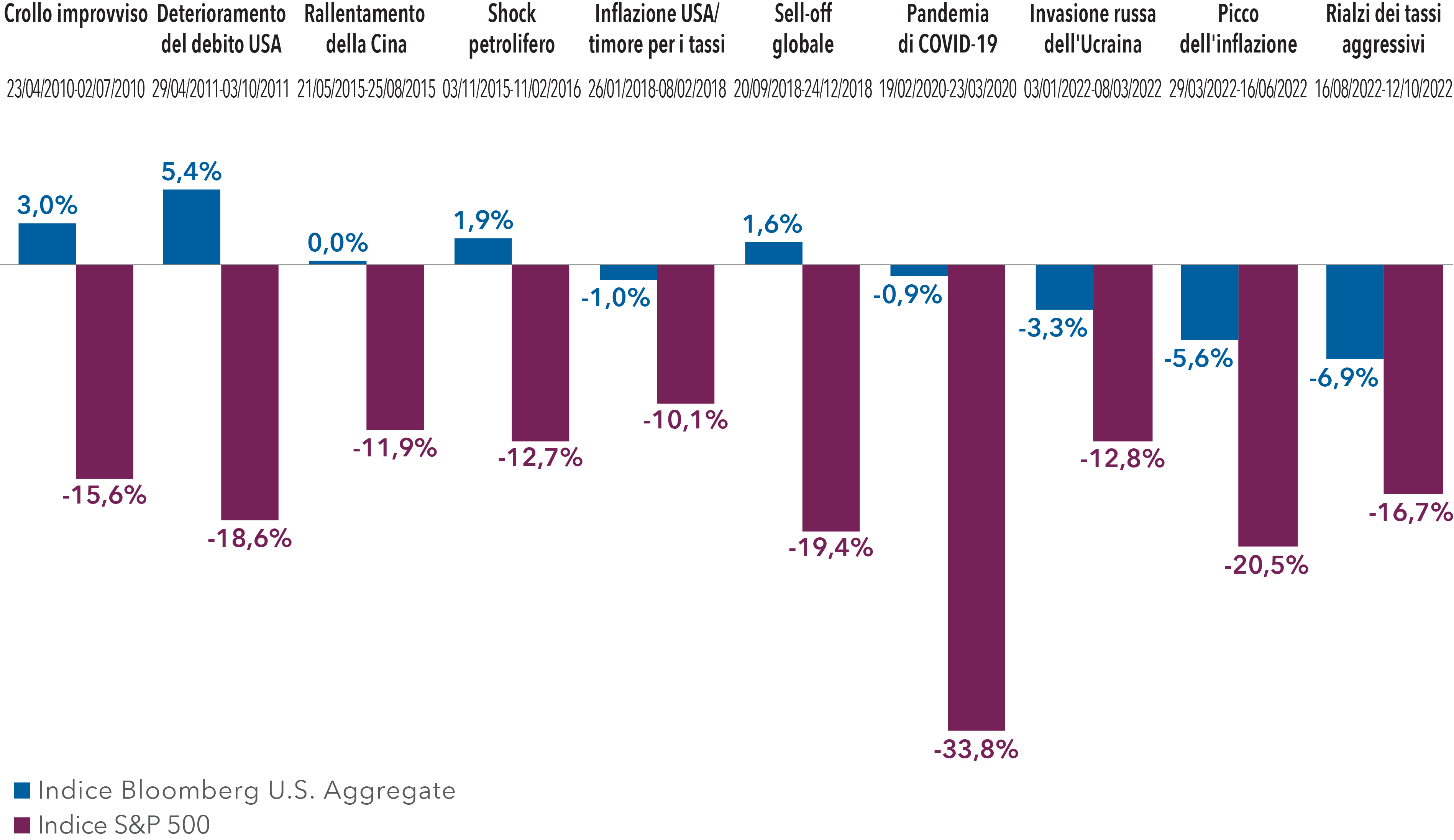

Il crollo del mercato verificatosi nel 2022 è stato singolare, in quanto molte obbligazioni non hanno svolto il loro tipico ruolo di bene rifugio. Tuttavia, nelle sette precedenti correzioni di mercato, le obbligazioni – misurate dall'Indice Bloomberg US Aggregate – sono salite quattro volte e non sono mai scese oltre l'1%.

Le obbligazioni di alta qualità hanno mostrato resilienza durante le fasi di instabilità dei mercati azionari

Fonti: Bloomberg Index Services Ltd., RIMES, Standard & Poor's. Le date delle correzioni sono quelle in cui si sono verificati ribassi pari o superiori al 10% (senza reinvestimento dei dividendi) nell'Indice S&P 500 con una ripresa di almeno il 50% nell'arco di più di un giorno lavorativo da una flessione all'altra. Include tutte le correzioni completate tra il 01/01/2010 e il 31/08/2023. I rendimenti si basano sui rendimenti totali in USD. I risultati passati non sono una previsione dei risultati futuri.

Conseguire la giusta allocazione obbligazionaria è sempre importante. Con l'economia che sta entrando in un periodo di incertezza, è particolarmente importante concentrarsi sulle partecipazioni obbligazionarie che possono contribuire a bilanciare i portafogli. Gli investitori non devono necessariamente aumentare la loro allocazione obbligazionaria in vista di una recessione, bensì possono rivedere la loro esposizione per assicurarsi che sia posizionata in modo da fornire diversificazione da azioni, reddito, conservazione del capitale e protezione dall'inflazione – quelli che noi riteniamo essere i quattro ruoli chiave che le obbligazioni possono svolgere in un portafoglio ben diversificato.

9. Quali sono i modi per prepararsi a una recessione?

Quando si investe prima e durante una recessione, bisogna innanzitutto restare calmi. L'emotività può essere l'ostacolo numero uno al conseguimento di rendimenti elevati, e ciò vale soprattutto durante le fasi di tensione dell'economia e dei mercati.

Questa breve guida vi avrà fatto capire che calcolare l'esatta data di inizio o di fine di una recessione non solo è difficile, ma non è poi così importante. Ciò che è più importante è mantenere una prospettiva di lungo termine e assicurarsi che i portafogli siano adeguatamente bilanciati per trarre vantaggio dai periodi di potenziale crescita, pur essendo sufficientemente resilienti da ridurre al minimo le perdite nei periodi di volatilità.

I nostri ultimi insight

-

-

-

-

Indicatori economici

-

INSIGHT CORRELATI

Ricevi aggiornamenti dal nostro team di investimento.

Iscriviti subito per ricevere ogni due settimane nella tua casella di posta in arrivo le informazioni più importanti del settore e gli articoli puntuali.

I risultati passati non sono indicativi di quelli futuri. Non è possibile investire direttamente in un indice, che non è gestito. Il valore degli investimenti e del relativo reddito può aumentare come diminuire e l'investitore potrebbe perdere in parte o per intero l'importo dell'investimento iniziale. Le presenti informazioni non intendono fornire consulenza fiscale, per gli investimenti o di altra natura, né essere una sollecitazione all'acquisto o alla vendita di titoli.

Le dichiarazioni espresse da un singolo individuo rappresentano l'opinione di tale persona alla data di pubblicazione e non coincidono necessariamente con le opinioni di Capital Group o delle sue affiliate. Salvo diversamente indicato, tutte le informazioni si intendono alla data riportata. Alcune informazioni potrebbero provenire da terze parti e, di conseguenza, l'affidabilità di tali informazioni non è garantita.

Capital Group gestisce le azioni mediante tre gruppi d'investimento. Questi gruppi effettuano investimenti e assumono decisioni di voto per delega in modo indipendente. I professionisti dell'investimento obbligazionario forniscono servizi di ricerca e gestione degli investimenti a reddito fisso a livello dell'intera organizzazione Capital; tuttavia, per i titoli con caratteristiche di tipo azionario, essi operano unicamente per conto di uno dei tre gruppi d'investimento azionario.

Jared Franz

Jared Franz

Darrell Spence

Darrell Spence