Allocation d’actifs

Dire que l’année a été intéressante pour les marchés financiers est un euphémisme. Les actions ont été plus performantes que prévu et le rendement du Trésor américain à 10 ans a augmenté de 37 points de base au 13 septembre. Où en sommes-nous à l’aube de 2023? Je pense que nous sommes à mi-chemin d’une transition majeure, où les investisseurs à long terme peuvent trouver des occasions de revenus attrayantes, car les banques centrales passent d’une politique monétaire restrictive à quelque chose qui semble beaucoup plus bénin.

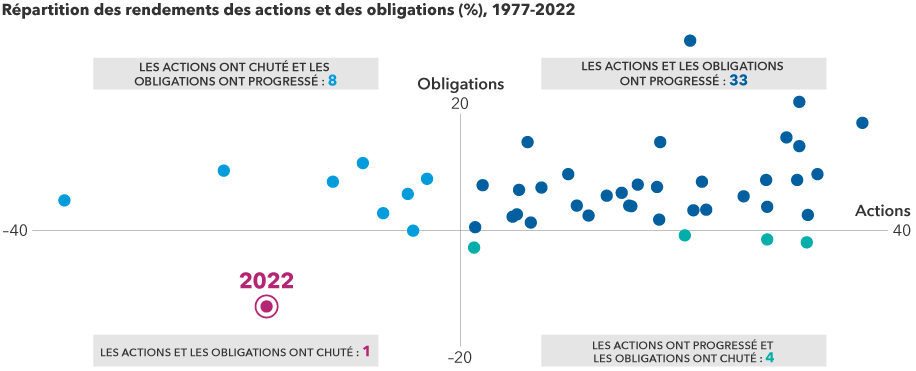

L’année dernière a été un choc pour de nombreux acteurs de la communauté financière : pour la première fois depuis au moins 45 ans, les actions et les obligations ont affiché des rendements négatifs au cours d’une année civile. Luttant contre une inflation élevée, la Réserve fédérale américaine (la Fed) a relevé les taux d’intérêt de manière agressive. Ces hausses ont nui aux résultats absolus dans tous les domaines. Le rôle habituel des obligations de qualité investissement en tant que source de diversification face à la volatilité des marchés boursiers, sur lequel les investisseurs comptent, s’est effondré.

La plupart des investisseurs n’ont jamais été confrontés à une année aussi difficile que 2022

Sources : Capital Group, Bloomberg Index Services Ltd, Standard & Poor’s. Chaque point représente un rendement annuel du marché des actions et des obligations de 1977 à 2022. Rendements des actions représentés par l’indice S&P 500. Rendements obligataires représentés par l’indice Bloomberg U.S. Aggregate. Les résultats passés ne sont pas garants des résultats futurs. Les rendements sont en USD.

Les turbulences des marchés en 2022, ainsi que la perspective de rendements relativement élevés sur les marchés monétaires, ont poussé les investisseurs à se tourner vers des alternatives de type liquidités. Selon l’Investment Company Institute, les fonds du marché monétaire ont atteint un niveau record de 5 600 G$ US au 6 septembre. Aujourd’hui, les placements en liquidités semblent encore intéressants pour de nombreux investisseurs, mais la Fed semble s’approcher d’un point d’inflexion. L’histoire nous enseigne que c’est peut-être l’occasion de revenir aux actions et aux obligations.

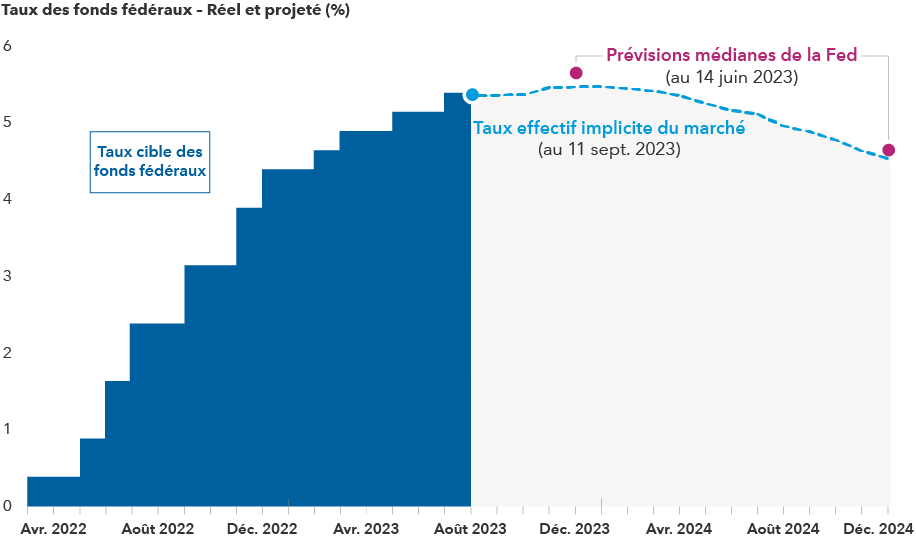

La Fed haussera-t-elle à nouveau les taux d’intérêt?

Personne ne sait exactement quand la Fed cessera de hausser ses taux. Toutefois, tant les marchés que la Fed elle-même prévoient que son taux directeur atteindra un sommet proche des niveaux actuels, puis diminuera d’environ 100 points de base d’ici à la fin de 2024.

Le marché et la Fed prévoient des taux plus bas en 2024

Sources : Bloomberg, Réserve fédérale américaine. Le taux cible des fonds fédéraux indiqué est le point médian de la fourchette de 50 points de base que la Réserve fédérale américaine vise pour fixer son taux directeur. Les taux effectifs implicites du marché sont une mesure de ce que le taux des fonds fédéraux pourrait être à l’avenir et sont calculés à l’aide des données du marché à terme des taux des fonds fédéraux.

Si vous pensez que la Fed a terminé ou qu’elle est sur le point de le faire, que nous indique le passé? Une analyse de la fin des quatre derniers cycles de hausse de la Fed indique que les investissements en liquidités ont diminué alors que les actions et les obligations ont prospéré.

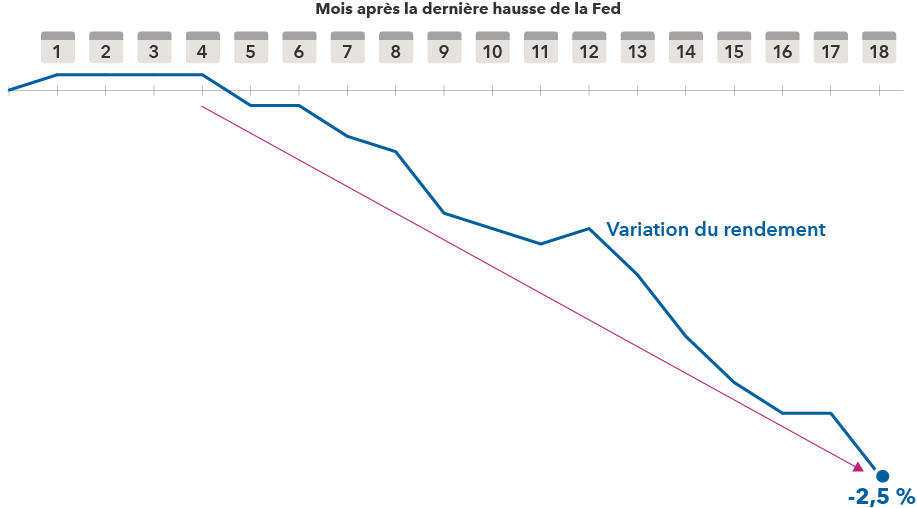

L’histoire démontre que les liquidités diminuent à la fin des cycles de hausse de la Fed

Les détenteurs de fonds du marché monétaire peuvent aujourd’hui se sentir à l’aise avec un rendement d’environ 5 %, basé sur le rendement de référence du Trésor américain à trois mois, surtout après une période prolongée de politique expérimentale de taux d’intérêt zéro après la crise financière mondiale. Cependant, l’avantage de rester en liquidités avec les rendements actuels est érodé par l’inflation modérée d’aujourd’hui. En outre, ces avoirs de type liquidités risquent d’être peu valorisés lorsque la Fed aura fini d’augmenter ses taux d’intérêt.

C’est là que les mathématiques entrent en jeu. Par le passé, au cours des 18 mois qui ont suivi la fin des hausses de taux de la Fed au cours des quatre derniers cycles, les rendements des investissements assimilables à des liquidités ont traditionnellement diminué rapidement. Le rendement du Trésor américain à trois mois, un titre de référence dont le rendement est similaire à celui des placements en espèces, a baissé en moyenne de 2,5 %. Si l’histoire devait se répéter, les rendements des fonds monétaires diminueraient et les investisseurs seraient mieux servis en investissant activement dans des actions et des obligations.

Les rendements des bons du Trésor à 3 mois ont fortement diminué après la dernière hausse de la Fed au cours des quatre derniers cycles

Sources : Bloomberg, Réserve fédérale américaine. Au 30 juin 2023. Le graphique représente la baisse moyenne des bons du Trésor à 3 mois à partir du mois de la dernière hausse de la Fed au cours des quatre derniers cycles de transition de 1995 à 2018. Les résultats passés ne sont pas garants des résultats futurs.

Où placer son argent aujourd’hui?

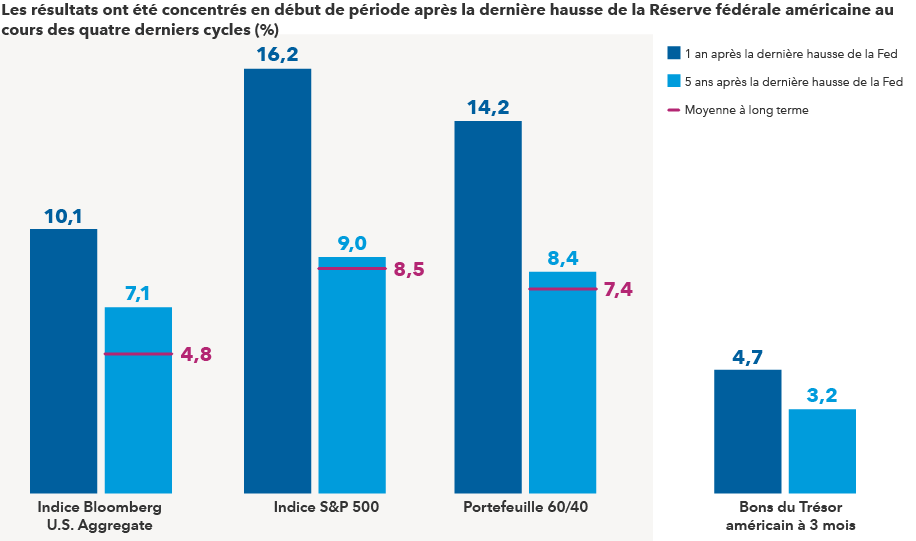

Si l’on admet que la Fed a presque terminé ses hausses et que les rendements des liquidités pourraient diminuer au fil du temps, la question est la suivante : où investir aujourd’hui? Après la dernière hausse de la Fed au cours des quatre derniers cycles, les rendements des actions et des titres à revenu fixe ont été solides au cours de l’année qui a suivi. Fait important pour les investisseurs à long terme : ces secteurs ont conservé leur force relative sur une période de cinq ans.

Après la fin des hausses de la Fed, les résultats à long terme ont été supérieurs à ceux des liquidités, la première année étant celle qui a le plus contribué

Sources : Capital Group, Morningstar. Le graphique représente les rendements moyens des indices sectoriels respectifs dans une fenêtre d’extension à terme commençant le mois de la dernière hausse de la Fed au cours des quatre derniers cycles de transition de 1995 à 2018, avec des données jusqu’au 30 juin 2023. Le portefeuille 60/40 représente 60 % de l’indice S&P 500 et 40 % de l’indice Bloomberg U.S. Aggregate Bond, rééquilibré mensuellement. Les moyennes à long terme sont représentées par la moyenne des rendements annualisés sur cinq ans à partir de 1995. Les résultats passés ne sont pas garants des résultats futurs. Les rendements sont en USD.

Aujourd’hui, les titres à revenu fixe font à nouveau honneur à leur nom en offrant aux investisseurs un solide potentiel de revenus. L’indice Bloomberg U.S. Aggregate Bond, une référence populaire pour les fonds d’obligations de base de qualité supérieure, avait un rendement au pire (le rendement le plus bas possible que l’on peut obtenir sur une obligation qui fonctionne entièrement selon les termes de son contrat sans faire défaut) de 5,0 % à la fin du mois d’août. C’est environ le double de sa moyenne sur 10 ans, car la politique très accommodante a pesé sur les rendements au cours de la dernière décennie. Ce potentiel de revenu constitue aujourd’hui un point de départ solide pour le rendement total.

L’exposition aux taux d’intérêt, qui a nui aux obligations en 2022, serait bénéfique aux obligations si les taux commençaient à baisser. Voici un exemple hypothétique de la manière dont cela pourrait fonctionner. La duration de l’indice, qui mesure la sensibilité aux taux d’intérêt, est de 6,25 ans. Cela signifie que si les rendements baissent de près de 100 points de base en 2024, les investisseurs pourraient bénéficier d’un rendement positif de 6,25 %, toutes choses égales par ailleurs. Ensemble, ces composantes de revenu et de rendement des prix équivaudraient à un rendement hypothétique sur un an qui pourrait être à deux chiffres, à condition que le crédit ne se détériore pas de manière significative. Dans ce même scénario, les rendements des fonds monétaires tomberaient en dessous de 5 %.

Pour les actions, lorsque la Fed cesse de resserrer sa politique, un risque pour le système financier se dissipe. Et comme les entreprises et les consommateurs voient leurs coûts d’emprunt se stabiliser et éventuellement commencer à diminuer, cela donne un coup de pouce à l’économie et aux bénéfices des entreprises. Historiquement, les investisseurs en actions en ont tiré profit.

À l’heure actuelle, une stratégie équilibrée pourrait également être attrayante pour les investisseurs plus prudents. Un portefeuille équilibré tend à détenir des positions plus défensives dans des actions à dividendes et des obligations de qualité supérieure. Et si l’économie ralentit ou entre en récession, elle pourrait apporter une certaine résilience.

Il faut du courage pour agir

L’inertie peut être une force très puissante, en particulier l’inertie induite par le rendement de 5 % des liquidités. Les émotions des investisseurs sont réelles. Les pertes passées restent longtemps douloureuses, et les taux apparemment attrayants des certificats de dépôt aux États-Unis et sur les marchés monétaires sont rassurants. Mais en tant qu’investisseurs, nous savons que les marchés ne restent pas longtemps inactifs. S’ils attendent trop longtemps pour revenir sur le marché, les investisseurs risquent de se retrouver coincés dans leurs liquidités, alors que de meilleures occasions potentielles se présentent.

Chez Capital Group, nous nous efforçons d’aider les investisseurs à atteindre le succès à long terme. Je suis fermement convaincu que le meilleur moyen d’atteindre cet objectif est de passer par les marchés boursiers et obligataires. Nos analystes et nos gestionnaires de portefeuille parcourent le monde pour trouver de nouvelles idées d’investissement, quels que soient les hauts et les bas des marchés. Nous sommes optimistes quant à ce que l’avenir nous réserve et nous sommes engagés à améliorer la vie des gens grâce à des investissements fructueux.

L’indice Bloomberg U.S. Aggregate Bond représente le marché américain des obligations à taux fixe de qualité investissement.

L’indice S&P 500 est un indice pondéré en fonction de la capitalisation boursière, fondé sur les résultats d’environ 500 actions ordinaires détenues par un grand nombre d’actionnaires.

L’indice 60 %/40 % S&P 500/Bloomberg U.S. Aggregate Bond combine le S&P 500 avec l’indice Bloomberg U.S. Aggregate en pondérant leurs rendements totaux cumulés à 60 % et 40 %, respectivement. Cela suppose que cette combinaison est rééquilibrée mensuellement.

© 2023 Morningstar, Inc. Tous droits réservés. Les renseignements contenus dans le présent document : 1) sont la propriété de Morningstar ou de ses fournisseurs de contenu; 2) ne peuvent être ni copiés ni distribués; et 3) sont donnés sans garantie quant à leur exactitude, leur exhaustivité ou leur actualité. Ni Morningstar ni ses fournisseurs de contenu ne peuvent être tenus responsables des dommages ou pertes découlant de l’utilisation des renseignements qu’il contient.

Nos points de vue récents

-

-

-

Indicateurs économiques

-

Actions mondiales

-

POINTS DE VUE CONNEXES

-

Investissement à long terme

-

Volatilité du marché

Les placements dans un fonds d’investissement peuvent donner lieu à des commissions de courtage, des commissions de suivi, des frais de gestion et d’autres charges. Veuillez lire le prospectus avant de faire un placement. Les fonds d’investissement ne sont ni garantis ni couverts par la Société d’assurance-dépôts du Canada ou par tout autre organisme public d’assurance-dépôts. La valeur des fonds d’investissement autres que les fonds du marché monétaire fluctue souvent. Rien ne garantit qu’un fonds du marché monétaire pourra maintenir sa valeur liquidative par titre à un niveau constant ou que le montant total de votre investissement dans le fonds vous sera remis. Les rendements passés peuvent ne pas se reproduire.

À moins d’indication contraire, les professionnels en placement mentionnés ne gèrent pas les fonds communs de placement canadiens de Capital Group.

Les mentions d’entreprises ou de titres en particulier, le cas échéant, sont indiquées à titre d’information ou d’exemple seulement et ne doivent pas être interprétées comme étant validées par Capital Group. Les points de vue exprimés sur une entreprise, un titre, une industrie ou un secteur du marché en particulier ne doivent pas être interprétés comme une indication d’intention d’achat ou de vente d’un fonds d’investissement ou de titres détenus par un fonds d’investissement. Ces points de vue ne doivent pas être considérés comme des conseils de placement ni des recommandations d’achat ou de vente.

Les déclarations attribuées à une personne représentent les opinions de cette personne à la date de publication et ne reflètent pas nécessairement les opinions de Capital Group ou de ses sociétés affiliées. Les présents renseignements visent à mettre en évidence certaines questions. Ils ne doivent pas être considérés comme exhaustifs ni comme constituant des conseils. Les renseignements fournis sont présentés à titre indicatif uniquement et ne visent pas à fournir des conseils sur le plan fiscal, juridique ou financier. Nous déclinons toute responsabilité à l’égard d’informations inexactes, tardives ou incomplètes, ainsi qu’à toute décision prise en fonction de ces informations. Les renseignements contenus dans les présentes ont été fournis sans vérification et peuvent faire l’objet de modifications. Les fonds Capital Group sont offerts au Canada par l’intermédiaire de courtiers inscrits. Pour de plus amples renseignements, veuillez consulter votre conseiller financier ou votre conseiller fiscal.

Les énoncés prospectifs ne garantissent aucunement les rendements futurs, et les événements et les résultats réels pourraient différer sensiblement de ceux qui sont exprimés ou sous-entendus dans les énoncés prospectifs des présentes. Les lecteurs sont encouragés à examiner attentivement ces facteurs et d’autres avant de prendre une quelconque décision de placement, et il leur est vivement conseillé de ne pas se fier indûment aux énoncés prospectifs.

L’indice composé S&P 500 (l’« indice ») est un produit de S&P Dow Jones Indices LLC ou de ses entreprises affiliées, dont l’utilisation a été concédée sous licence à Capital Group. © 2024 S&P Dow Jones Indices LLC, une division de S&P Global, ou de ses entreprises affiliées. Tous droits réservés. La redistribution ou la reproduction, en partie ou en totalité, sont interdites sans l’autorisation écrite de S&P Dow Jones Indices LLC.

Source FTSE : London Stock Exchange Group plc et les entreprises du groupe (collectivement, le « groupe LSE »). © Groupe LSE 2024. FTSE Russell est une appellation commerciale de certaines entreprises du groupe LSE. « FTSE® » est une marque de commerce des entreprises membres du groupe LSE concernées, utilisée sous licence par toute autre entreprise membre du groupe LSE. Tous les droits à l’égard des indices FTSE Russell ou de leurs données sont acquis auprès de l’entreprise membre du groupe LSE concernée à qui appartiennent les indices ou les données. Ni le groupe LSE ni ses concédants de licence n’acceptent de responsabilité pour les erreurs ou les omissions dans les indices ou les données, et aucune partie ne peut se fier aux indices ou aux données de la présente communication. Aucune autre publication des données du groupe LSE n’est permise sans le consentement écrit de l’entreprise membre du groupe LSE concernée. Le contenu de la présente communication n’est pas promu, parrainé ou endossé par le groupe LSE. L’indice n’est pas géré et il est impossible d’y investir directement.

BLOOMBERG® est une marque de commerce et une marque de service de Bloomberg Finance L.P. (collectivement dénommée « Bloomberg » avec ses entreprises affiliées). Bloomberg ou ses concédants de licence détiennent tous les droits patrimoniaux sur les indices Bloomberg. Ni Bloomberg ni ses concédants de licence n’approuvent le présent document ni ne garantissent l’exactitude ou l’exhaustivité des renseignements qu’il contient et, dans toute la mesure où cela est permis par la loi, aucune de ces parties ne saurait être tenue responsable des préjudices ou dommages pouvant en découler. Les investisseurs ne peuvent pas investir directement dans un indice.

MSCI n’approuve, ne revoit ou ne produit pas les rapports publiés sur ce site, ne donne aucune garantie explicite ou implicite, ne fait aucune déclaration ni ne peut être tenue responsable quant aux données présentées. Vous ne pouvez ni redistribuer les données de MSCI ni les utiliser comme base pour d’autres indices ou produits de placement.

Capital Group estime que les logiciels et l’information de FactSet sont fiables. Toutefois, Capital Group ne sera pas tenue responsable des inexactitudes, des renseignements incomplets ou de la mise à jour de l’information par FactSet. Les renseignements fournis dans ce rapport ont pour but de vous fournir un compte rendu approximatif des caractéristiques du fonds et du gestionnaire à la date indiquée. Cette information n’est pas indicative des décisions d’investissement futures et n’est pas utilisée dans le cadre de notre processus de décision d’investissement.

Les indices ne sont pas gérés et il est impossible d’y investir directement. Les rendements représentent la performance passée et ne garantissent aucunement les rendements futurs; ils ne représentent pas un placement précis.

Toutes les marques de commerce de Capital Group appartiennent à The Capital Group Companies, Inc., ou à une société affiliée située au Canada, aux États-Unis ou dans d’autres pays. Tous les autres noms de sociétés mentionnés sont la propriété de leurs sociétés respectives.

Les fonds Capital Group et Gestion d'actifs Capital International (Canada), Inc. font partie de Capital Group, un gestionnaire de placements d’envergure mondiale qui a été créé en 1931 à Los Angeles, en Californie. Capital Group gère des actions par l’intermédiaire de trois groupes de placement. Ces groupes prennent des décisions relatives aux placements et aux votes par procuration de façon indépendante. Des professionnels en placements à revenu fixe fournissent à l’ensemble de Capital Group des services de recherche et de gestion des placements en titres à revenu fixe; par contre, dans le cas des titres présentant les caractéristiques des actions, ils agissent uniquement pour le compte de l’un des trois groupes de placement en actions.

Les fonds Capital Group sur ce site Web sont offerts uniquement aux résidents canadiens.

Mike Gitlin

Mike Gitlin