Investissement à long terme

Volatilité du marché

PRINCIPAUX POINTS À RETENIR

Les nouvelles sur la propagation du coronavirus — et la récente chute des prix du pétrole — ont fait plonger les actions vers un marché baissier, et les taux obligataires ont atteint des creux sans précédent.

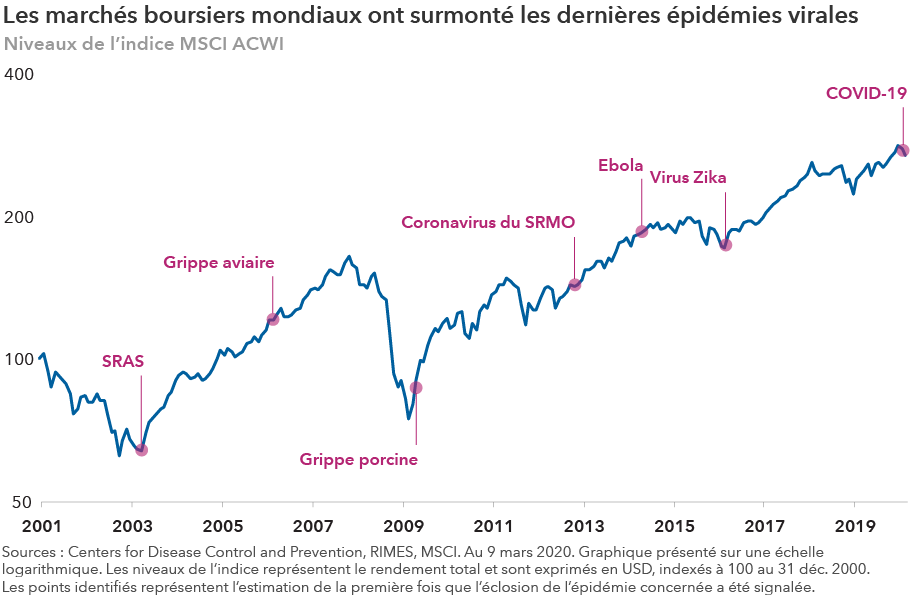

Bien que le virus représente un nouveau défi, la volatilité des marchés n’a rien de nouveau. Les marchés ont réussi à survivre à des épidémies virales dans le passé.

Les investisseurs qui peuvent regarder au-delà de la conjoncture actuelle et maintenir le cap peuvent en bénéficier sur le long terme.

L’augmentation des craintes liées à la propagation du coronavirus ont donné lieu à une forte baisse des marchés boursiers, alors que les investisseurs tentent de comprendre l’incidence de la pandémie sur l’économie mondiale. Le lundi 9 mars, en réaction à l’annonce de la propagation du virus et du récent choc pétrolier, l’indice Standard & Poor’s 500 Composite Index a chuté de 7,6 %, déclenchant un arrêt de 15 minutes des opérations boursières. Dans cette entrevue, Tim Armour, président-directeur général de Capital Group, présente son point de vue sur les événements récents et fait le point sur les mesures prises par Capital Group à l’égard des portefeuilles pour les aider à se prémunir contre la volatilité des marchés.

1) Que pensez-vous de l’éclosion du coronavirus (la COVID-19) et de la réaction du marché?

Jusqu’en janvier 2020, la plupart d’entre nous n’avaient jamais entendu parler de ce virus. En très peu de temps, nous sommes devenus de plus en plus préoccupés par la perspective d’une pandémie mondiale et ses répercussions sur l’économie mondiale. On comprend aisément que les gens ont peur; il s’agit d’une nouvelle maladie et on ne sait toujours pas à quoi ressemblera son évolution. D’abord et avant tout, le virus a un coût humain réel. On ignore combien de personnes tomberont malades ou, pire encore, mourront. Bien entendu, nos pensées vont en premier lieu aux personnes qui ont contracté la maladie et à leurs familles.

Oui, il s’agit d’une nouvelle maladie, mais de nombreuses pandémies et d’autres sortes de crises sont survenues dans le passé, et les marchés y ont toujours survécu. Aujourd’hui, une certaine panique s’est installée un peu partout sur la planète, et je m’attends à ce qu’au cours des prochaines semaines, l’augmentation du nombre de cas inquiète beaucoup de gens. Notre équipe a étudié l’histoire des pandémies et les tendances de leur évolution. Généralement, elles ont connu des pics et des flambées, et elles ont duré un certain temps, mais elles ont fini par disparaître. Tôt ou tard, la propagation du virus sera endiguée et la vie reprendra son cours normal, tout comme les marchés.

2) Quelles sont les implications pour l’économie américaine?

Nous observons déjà des signes de ralentissement aux États-Unis, non seulement du côté de l’offre, alors que les entreprises se préparent pour la suite des choses, mais aussi du côté de la demande. Nous savons tous que des conférences et des spectacles d’envergure ont été annulés, que des entreprises ont reporté leurs grandes assemblées et que les consommateurs remettent leurs voyages à plus tard et cherchent à diminuer le contact social.

Les entreprises des domaines du voyage, du loisir et du divertissement seront probablement les plus touchées, sans oublier le secteur pétrolier et les autres produits de base, où la demande mondiale est déjà en forte contraction. Une récession aux États-Unis est de plus en plus probable. Les bénéfices des entreprises pourraient devenir négatifs au premier trimestre, ce qui continuerait de miner la confiance des investisseurs.

En revanche, l’économie américaine demeure l’une des plus résilientes au monde. Elle a toujours su se sortir des marasmes économiques. Les taux d’intérêt sont faibles, et la baisse des prix du pétrole devrait soutenir davantage les consommateurs. De plus, en Chine, la propagation du virus semble avoir atteint son pic. Par conséquent, je crois que le pic de la propagation mondiale sera atteint plus tôt que prévu.

3) Quelles sont les implications pour les marchés?

Nous observons une chute des marchés telle que nous n’avons pas vécue depuis la crise financière mondiale. Le 9 mars marque le 11e anniversaire du creux atteint par les marchés lors de la crise financière mondiale, et ceux-ci ont souligné cet anniversaire en enregistrant le plus important repli quotidien jamais observé.

À la clôture des marchés lundi (le 2 mars), le marché des actions dans son ensemble, mesuré par l’indice S&P 500, avait reculé de près de 19 % par rapport à son sommet atteint plus tôt cette année, et bientôt nous pourrions nous retrouver en territoire baissier, qui se caractérise par un recul de plus de 20 %. Ce serait le premier marché baissier en plus d’une décennie de rendements généralement solides. Dans l’ensemble, et selon la plupart des indicateurs, les actions semblaient avoir atteint leur pleine valeur au début de la présente période, et les marchés pourraient demeurer volatils pendant un certain temps. En plus de l’incertitude que suscite la propagation du virus, les États-Unis sont en pleine année électorale.

Du côté du marché obligataire, nous assistons à une ruée vers les valeurs refuges, ce qui a poussé les taux obligataires à des creux sans précédent. Le taux des obligations du Trésor américain à 10 ans a chuté à 0,5 %. Les taux d’intérêt pourraient encore baisser, alors que la Réserve fédérale américaine cherche à injecter des liquidités sur les marchés au moyen de réductions des taux d’intérêt et en adoptant des mesures d’assouplissement quantitatif. À la longue, les faibles taux d’intérêt finissent par soutenir les actions.

Bien que le rythme et l’ampleur de la récente volatilité puissent être déconcertants, ils ne sont pas tout à fait surprenants. La confiance des investisseurs est fragile et le restera probablement jusqu’à ce que la propagation du virus ralentisse. Dans un tel contexte, les investisseurs résilients qui réussiront à faire preuve de patience seront récompensés à long terme.

Je suis plutôt rassuré de voir que la Réserve fédérale souhaite prendre des mesures vigoureuses; elle a réduit les taux d’intérêt de 50 points de base lors d’une séance d’urgence le 3 mars, ce qui a abaissé sa fourchette cible entre 1,00 % et 1,25 %. La Fed a déclaré qu’elle suit de près l’évolution de la situation et les répercussions sur les perspectives économiques, qu’elle utilisera ses outils et qu’elle agira comme il se doit pour soutenir l’économie. Dans l’ensemble, les marchés s’attendent à ce que la Fed procède à une nouvelle réduction de taux à sa prochaine réunion, prévue pour les 17 et 18 mars.

4) Comment la présente situation se compare-t-elle aux crises passées?

Au cours de mes 37 années en tant qu’investisseur professionnel chez Capital Group, j’ai vécu de nombreux épisodes d’instabilité des marchés, y compris la crise des caisses d’épargne américaines à la fin des années 1980, la bulle technologique et des télécommunications qui a connu sa fin en mars 2000, et la crise financière mondiale de 2008 et de 2009. Chacune de ces crises a été unique, et leurs conditions sous-jacentes étaient très différentes. Mais chaque fois, les marchés ont rebondi. Je suis d’avis que les marchés et les entreprises de grande qualité survivront au repli des marchés actuel et rebondiront.

Permettez-moi de vous faire part des propos de deux de mes prédécesseurs qui m’ont encadré pendant des périodes comme celle-ci. Au cœur de l’un des pires marchés baissiers de l’histoire, Jim Fullerton, président du conseil de Capital Group en 1974, a écrit ces mots qui sont éloquents encore aujourd’hui :

« Une des principales raisons qui explique une telle faiblesse des marchés, l’extrême pessimisme, la confusion déconcertante et la terreur qui règnent dans l’esprit des courtiers et des investisseurs à l’heure actuelle, c’est que la plupart des gens aujourd’hui n’ont jamais vécu une pareille situation de leur vivant, rien qui ne ressemble à la présente chute des marchés. Mon message est donc : courage! Nous avons déjà traversé de telles situations. Les marchés baissiers ont déjà duré aussi longtemps. Les fonds communs de placement bien gérés ont déjà connu une telle baisse. Et les porteurs de titres de ces fonds, de même que notre secteur, ont survécu et prospéré. »

Jim Rothenberg, ancien président du conseil de Capital Group, a déclaré ce qui suit en pleine crise financière mondiale en 2008 :

« J’ai été témoin de nombreuses turbulences sur les marchés et je sais à quel point il est difficile de ne pas se laisser emporter par l’instant présent. C’est particulièrement vrai lorsque les médias nous inondent chaque heure de nouvelles, de spéculations et de rumeurs. Cependant, je sais aussi qu’en tant qu’investisseurs à long terme, nous devons nous concentrer sur la réalité qui est ensevelie sous le bruit et le flux étourdissant de données. »

5) Les investisseurs devraient-ils s’attendre à une reprise rapide?

Pour l’instant, je ne crois pas qu’il soit réaliste de s’attendre à une reprise rapide. La situation pourrait très bien s’aggraver avant de s’améliorer. Mais je crois que les marchés finiront par rebondir. La présente crise passera, elle aussi. À ce moment-là, les investisseurs à long terme qui auront réussi à ignorer le bruit de fond quotidien — et les chiffres rouges qui clignotent sur leurs écrans — et à se concentrer sur le long terme devraient ultimement être récompensés.

Je suis d’avis que nous devrons faire face à d’autres flambées comme celle liée à la COVID-19 et que nous finirons par nous y ajuster. À Capital, nous prenons toutes les précautions nécessaires pour nous y préparer. Nous nous attendons à ce que la COVID-19 nous occupe pendant un certain temps encore, peut-être un an ou deux.

Un autre point : Nous avons des bureaux à Singapour, à Beijing, à Hong Kong et à Tokyo où travaillent un grand nombre d’employés. Ils ont traversé quatre semaines de COVID-19 déjà. En Chine, les gens commencent déjà à retourner au travail. Nos associés à ces bureaux ont dû faire face à une situation d’urgence il y a un mois et aujourd’hui, ils retournent à une vie et à un environnement d’affaires plus normaux. Ils estiment que la situation est bien mieux maîtrisée maintenant. À mon avis, la situation finira probablement par évoluer de la même manière aux États-Unis et en Europe.

6) Quelles mesures prenez-vous en ce moment pour protéger vos portefeuilles contre la volatilité des marchés?

Notre entreprise a été fondée en 1931, en pleine dépression, dans le but de gérer des mandats de placement conçus pour obtenir de bons résultats en période de volatilité des marchés. Notre but est de protéger le capital de nos investisseurs pendant les baisses et d’investir à long terme. Cela est vrai pour Capital Group à l’échelle mondiale, mais aussi pour nos investisseurs au Canada, où nous offrons des portefeuilles depuis 2002. J’ai récemment examiné les résultats que nos fonds ont dégagés au cours de cette brève période de turbulences. En ce qui concerne nos fonds canadiens, vous constaterez que bon nombre d’entre eux se sont comportés comme prévu : ils ont relativement mieux fait que leurs principaux indices de référence (au 9 mars 2020).

7) Que fait Capital Group pour assurer une continuité dans la gestion des actifs de ses clients?

Évidemment, notre première préoccupation est d’assurer la santé et la sécurité de nos employés. Nous souhaitons de même pour les investisseurs et les conseillers. Soyez assurés que, à mesure que la situation évoluera, nos quelque 350 professionnels en placement dans nos bureaux partout dans le monde continueront de faire ce qu’ils ont toujours fait : analyser les entreprises et poser des jugements en temps réel sur leur valeur potentielle à long terme. La recherche fondamentale approfondie et une vision à long terme des marchés sont au centre de notre mission. Nous nous efforcerons d’offrir aux investisseurs une expérience plus fluide et moins volatile que l’ensemble des marchés.

8) Comment les investisseurs devraient-ils procéder?

En période de repli des marchés, les émotions se bousculent, c’est tout à fait naturel et compréhensible. Mais c’est exactement dans des périodes comme celle que nous vivons en ce moment qu’une vision à long terme est importante. Selon l’histoire ainsi que ma propre expérience, je suis convaincu que les marchés rebondiront et que la vie reviendra à la normale. Maintenant plus que jamais, les investisseurs devraient être en communication étroite avec leurs conseillers, afin de réaffirmer leurs objectifs à long terme.

Nos dernières perspectives

-

-

Volatilité du marché

-

-

-

Gestion obligataire

POINTS DE VUE CONNEXES

-

Volatilité du marché

-

-

Intelligence artificielle

Les placements dans un fonds d’investissement peuvent donner lieu à des commissions de courtage, des commissions de suivi, des frais de gestion et d’autres charges. Veuillez lire le prospectus avant de faire un placement. Les fonds d’investissement ne sont ni garantis ni couverts par la Société d’assurance-dépôts du Canada ou par tout autre organisme public d’assurance-dépôts. La valeur des fonds d’investissement autres que les fonds du marché monétaire fluctue souvent. Rien ne garantit qu’un fonds du marché monétaire pourra maintenir sa valeur liquidative par titre à un niveau constant ou que le montant total de votre investissement dans le fonds vous sera remis. Les rendements passés peuvent ne pas se reproduire.

À moins d’indication contraire, les professionnels en placement mentionnés ne gèrent pas les fonds d’investissement canadiens de Capital Group.

Les mentions d’entreprises ou de titres en particulier, le cas échéant, sont indiquées à titre d’information ou d’exemple seulement et ne doivent pas être interprétées comme étant validées par Capital Group. Les points de vue exprimés sur une entreprise, un titre, une industrie ou un secteur du marché en particulier ne doivent pas être interprétés comme une indication d’intention d’achat ou de vente d’un fonds d’investissement ou de titres détenus par un fonds d’investissement. Ces points de vue ne doivent pas être considérés comme des conseils de placement ni des recommandations d’achat ou de vente.

Les déclarations attribuées à une personne représentent les opinions de cette personne à la date de publication et ne reflètent pas nécessairement les opinions de Capital Group ou de ses sociétés affiliées. Les présents renseignements visent à mettre en évidence certaines questions. Ils ne doivent pas être considérés comme exhaustifs ni comme constituant des conseils. Les renseignements fournis sont présentés à titre indicatif uniquement et ne visent pas à fournir des conseils sur le plan fiscal, juridique ou financier. Nous déclinons toute responsabilité à l’égard d’informations inexactes, tardives ou incomplètes, ainsi qu’à toute décision prise en fonction de ces informations. Les renseignements contenus dans les présentes ont été fournis sans vérification et peuvent faire l’objet de modifications. Les fonds Capital Group sont offerts au Canada par l’intermédiaire de courtiers inscrits. Pour de plus amples renseignements, veuillez consulter votre conseiller financier ou votre conseiller fiscal.

Les énoncés prospectifs ne garantissent aucunement les rendements futurs, et les événements et les résultats réels pourraient différer sensiblement de ceux qui sont exprimés ou sous-entendus dans les énoncés prospectifs des présentes. Les lecteurs sont encouragés à examiner attentivement ces facteurs et d’autres avant de prendre une quelconque décision de placement, et il leur est vivement conseillé de ne pas se fier indûment aux énoncés prospectifs.

L’indice composé S&P 500 (l’« indice ») est un produit de S&P Dow Jones Indices LLC ou de ses entreprises affiliées, dont l’utilisation a été concédée sous licence à Capital Group. © 2024 S&P Dow Jones Indices LLC, une division de S&P Global, ou de ses entreprises affiliées. Tous droits réservés. La redistribution ou la reproduction, en partie ou en totalité, sont interdites sans l’autorisation écrite de S&P Dow Jones Indices LLC.

Source FTSE : London Stock Exchange Group plc et les entreprises du groupe (collectivement, le « groupe LSE »). © Groupe LSE 2024. FTSE Russell est une appellation commerciale de certaines entreprises du groupe LSE. « FTSE® » est une marque de commerce des entreprises membres du groupe LSE concernées, utilisée sous licence par toute autre entreprise membre du groupe LSE. Tous les droits à l’égard des indices FTSE Russell ou de leurs données sont acquis auprès de l’entreprise membre du groupe LSE concernée à qui appartiennent les indices ou les données. Ni le groupe LSE ni ses concédants de licence n’acceptent de responsabilité pour les erreurs ou les omissions dans les indices ou les données, et aucune partie ne peut se fier aux indices ou aux données de la présente communication. Aucune autre publication des données du groupe LSE n’est permise sans le consentement écrit de l’entreprise membre du groupe LSE concernée. Le contenu de la présente communication n’est pas promu, parrainé ou endossé par le groupe LSE. L’indice n’est pas géré et il est impossible d’y investir directement.

BLOOMBERG® est une marque de commerce et une marque de service de Bloomberg Finance L.P. (collectivement dénommée « Bloomberg » avec ses entreprises affiliées). Bloomberg ou ses concédants de licence détiennent tous les droits patrimoniaux sur les indices Bloomberg. Ni Bloomberg ni ses concédants de licence n’approuvent le présent document ni ne garantissent l’exactitude ou l’exhaustivité des renseignements qu’il contient et, dans toute la mesure où cela est permis par la loi, aucune de ces parties ne saurait être tenue responsable des préjudices ou dommages pouvant en découler. Les investisseurs ne peuvent pas investir directement dans un indice.

MSCI n’approuve, ne revoit ou ne produit pas les rapports publiés sur ce site, ne donne aucune garantie explicite ou implicite, ne fait aucune déclaration ni ne peut être tenue responsable quant aux données présentées. Vous ne pouvez ni redistribuer les données de MSCI ni les utiliser comme base pour d’autres indices ou produits de placement.

Capital Group estime que les logiciels et l’information de FactSet sont fiables. Toutefois, Capital Group ne sera pas tenue responsable des inexactitudes, des renseignements incomplets ou de la mise à jour de l’information par FactSet. Les renseignements fournis dans ce rapport ont pour but de vous fournir un compte rendu approximatif des caractéristiques du fonds et du gestionnaire à la date indiquée. Cette information n’est pas indicative des décisions d’investissement futures et n’est pas utilisée dans le cadre de notre processus de décision d’investissement.

Les indices ne sont pas gérés et il est impossible d’y investir directement. Les rendements représentent la performance passée et ne garantissent aucunement les rendements futurs; ils ne représentent pas un placement précis.

Toutes les marques de commerce de Capital Group appartiennent à The Capital Group Companies, Inc., ou à une société affiliée située au Canada, aux États-Unis ou dans d’autres pays. Tous les autres noms de sociétés mentionnés sont la propriété de leurs sociétés respectives.

Les fonds Capital Group et Gestion d'actifs Capital International (Canada), Inc. font partie de Capital Group, un gestionnaire de placements d’envergure mondiale qui a été créé en 1931 à Los Angeles, en Californie. Capital Group gère des actions par l’intermédiaire de trois groupes de placement. Ces groupes prennent des décisions relatives aux placements et aux votes par procuration de façon indépendante. Des professionnels en placements à revenu fixe fournissent à l’ensemble de Capital Group des services de recherche et de gestion des placements en titres à revenu fixe; par contre, dans le cas des titres présentant les caractéristiques des actions, ils agissent uniquement pour le compte de l’un des trois groupes de placement en actions.

Les fonds Capital Group sur ce site Web sont offerts uniquement aux résidents canadiens.

Tim Armour

Tim Armour