Investissement à long terme

Volatilité du marché

À première vue, il semble peu probable qu’un tableau néerlandais du 17e siècle ait une grande pertinence dans le contexte actuel d’instabilité des investissements. Mais si vous prenez un moment pour regarder le chef-d’œuvre de Rembrandt, « La Ronde de nuit », vous remarquerez peut-être que chaque personne représentée dans le tableau regarde dans une direction différente, chacune apportant une vue unique au rassemblement.

Près de 400 ans plus tard, « La Ronde de nuit » est l’inspiration d’une équipe de recherche multidisciplinaire chez Capital Group qui cherche à mieux comprendre les perturbations des marchés, à évaluer les risques et à apprécier les opportunités qui se présentent en période de crise extrême. Il n’est pas surprenant que le groupe se concentre actuellement sur la COVID-19.

« Le but de l’equipe Night Watch est d’examiner des événements très incertains, dont les résultats sont essentiellement inconnaissables, et de les étudier sous tous les angles », explique Jared Franz, économiste de Capital Group, qui couvre les États-Unis et l’Amérique latine. « Comme les individus dans le tableau, nous regardons dans toutes les directions, évaluant les scénarios possibles et considérant les résultats potentiels. »

La Ronde de nuit de Rembrandt

Source : Le Rijksmuseum, Amsterdam

Planification des scénarios, et non des prédictions

« La règle n° 1 de l’équipe Night Watch est : Laissez vos idées préconçues à la porte. Ne commencez pas par ce que vous pensez qu’il va arriver, regardez ce qui pourrait arriver », ajoute Julian Abdey, gestionnaire de portefeuille d’actions et participant actif dans le groupe. « Il s’agit d’évaluer les scénarios possibles - de très négatif à très positif - et de comprendre ce que chacun d’eux signifierait pour divers prix d’actifs. Au final, c’est aux différentes unités d’investissement et aux gestionnaires et analystes de portefeuille individuels de déterminer la probabilité de chacun. »

Ce concept est au cœur du système CapitalMC, qui repose sur les perspectives multiples et diverses des professionnels de l’investissement de Capital Group, combinées à un processus décisionnel indépendant et à forte conviction. L’equipe Night Watch ne prend pas de décisions d’investissement seules, mais elle contribue à informer l’organisation dans son ensemble.

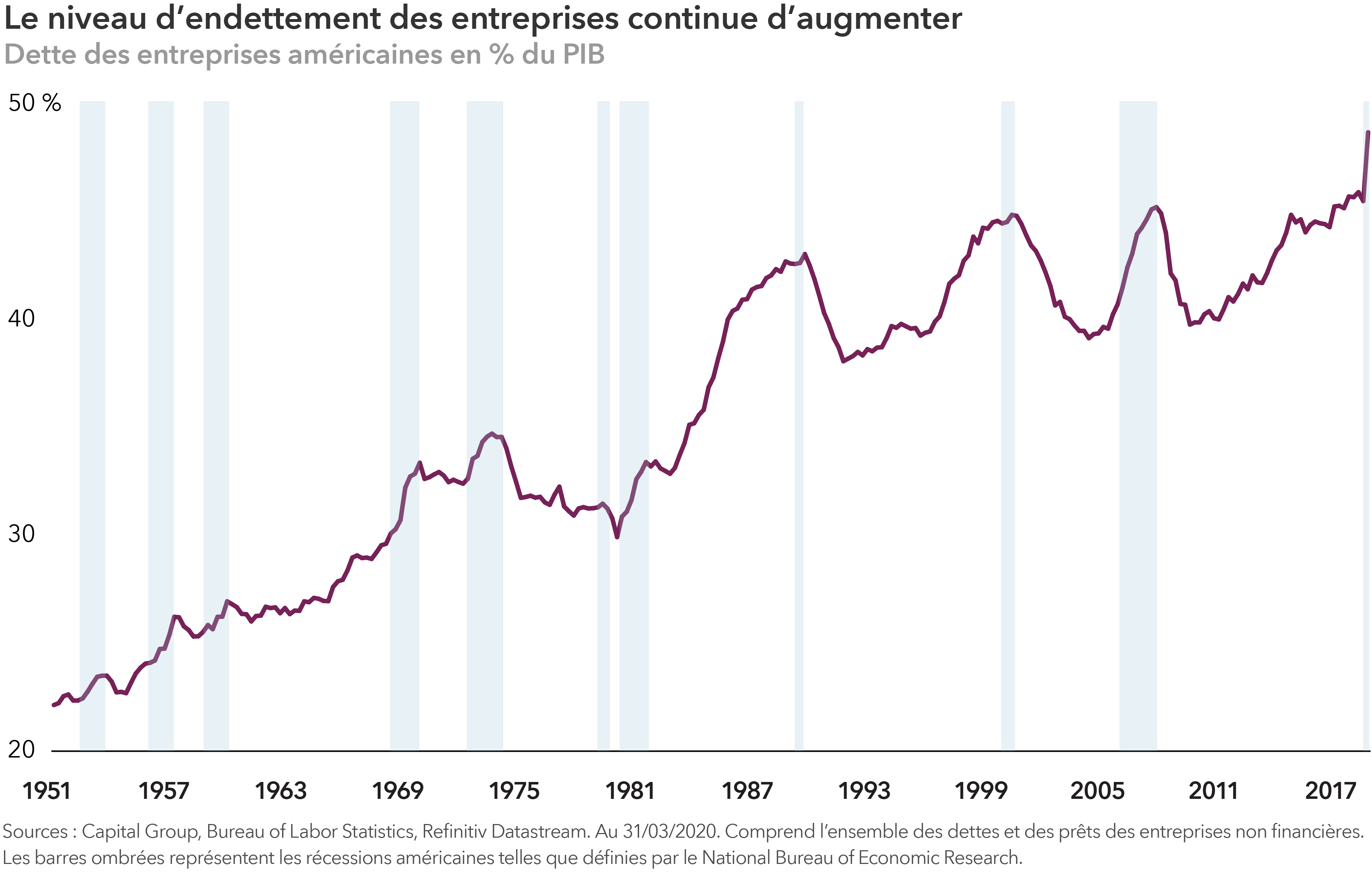

L’équipe Night Watch de Capital a été formée au lendemain de la crise financière mondiale de 2008-09 pour s’engager dans la planification de scénarios en fonction d’événements négatifs graves. Ces dernières années, l’équipe a étudié le risque d’une augmentation des niveaux d’endettement des entreprises. Cette année, le groupe s’est attaqué à sa crise peut-être la plus redoutable : l’épidémie de coronavirus et le blocage des gouvernements qui en a découlé ont déclenché le pire ralentissement économique depuis la Grande Dépression.

Dilemme de la dette des entreprises

Dans l’analyse de la dette des entreprises, l’équipe Night Watch a tiré la sonnette d’alarme sur la hausse des niveaux d’endettement et la détérioration des conditions de crédit sur le marché américain des obligations d’entreprises.

À la suite de la crise financière, les taux d’intérêt très bas et les activités d’achat d’obligations des banques centrales ont créé un environnement dans lequel de nombreuses entreprises pouvaient emprunter de vastes sommes d’argent à des coûts de financement historiquement bas. La « chasse au rendement » de certains investisseurs a accéléré le processus, encourageant les entreprises à poursuivre leur frénésie d’emprunts malgré un environnement économique de fin de cycle. Encore plus inquiétant : Les entreprises dont la cote de crédit est relativement faible représentaient plus de 50 % du marché l’année dernière.

« Nous avons pu constater que la montée en flèche de l’endettement des entreprises produisait un déséquilibre dans l’économie », explique M. Franz, dont la formule pour anticiper une récession est la suivante : économie de fin de cycle à parts égales, déséquilibres croissants et un certain catalyseur pour déclencher le tout. « Nous avons travaillé en étroite collaboration avec notre équipe chargée des titres à revenu fixe pour quantifier le risque de baisse de certaines obligations d’entreprises afin qu’ils puissent prendre ces décisions d’investissement titre par titre. »

Cette approche de l’investissement en obligations est une partie importante du maintien d’un portefeuille équilibré et activement géré, explique John Queen, gestionnaire de portefeuille à revenu fixe.

« L’une des véritables forces de la Ronde de nuit et d’autres groupes de recherche multidisciplinaires est le fait que nous avons des points de vue multiples - ou des yeux multiples, pour ainsi dire - sur chaque problème », déclare Mme Queen. « Nous avons aussi des analystes qui sont des investisseurs, donc quand une crise survient, nous connaissons déjà bien les industries et les entreprises, et nous pouvons agir rapidement si nécessaire pour faire face aux événements qui se déroulent. »

Faire face au virus

Dans son analyse des coronavirus en cours, le groupe Night Watch a, une fois de plus, étudié la crise sous tous les angles, y compris les implications économiques, commerciales et sanitaires. L’équipe a examiné de près de nombreux scénarios de récession et de reprise : En V, en U, en W, en L et même un « swoosh » de style Nike. Ce faisant, ils ont mis au point un tableau de bord hebdomadaire qui permet de suivre en temps réel les scénarios les plus probables.

En ce qui concerne l’économie américaine, les preuves se multiplient en faveur d’une reprise en forme de U, dit M. Franz. Les mesures de relance massives du gouvernement contribuent à atténuer l’impact économique, mais l’augmentation des taux d’infection dans de nombreux États américains complique l’effort de reprise.

« Il y a encore beaucoup de choses que nous ne savons pas sur le virus, et je pense que les prochains mois vont être difficiles », dit Franz. « Mais à plus long terme, dans un an environ, je pense que les chances de développer un vaccin sont bonnes, et cela augure bien d’une reprise plus forte à la fin de 2021 ou au début de 2022. »

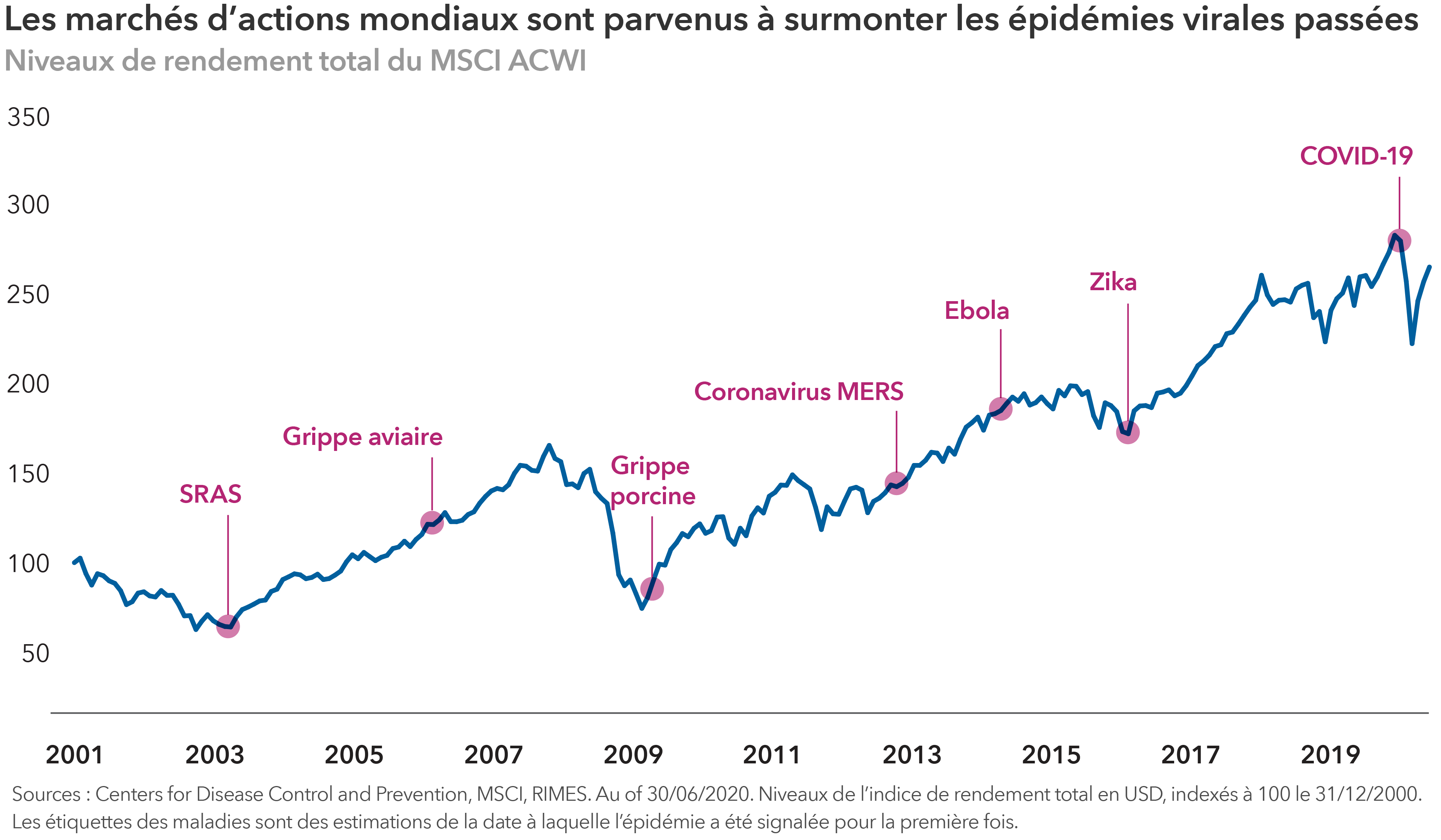

En effet, les marchés boursiers mondiaux sont en train de télégraphier une telle reprise, étant donné le rallye extraordinaire depuis la fin mars. D’une perspective historique, cette tendance s’est déjà manifestée à de nombreuses reprises lorsque les marchés ont résisté à des épidémies précédentes, notamment la grippe porcine, le syndrome respiratoire du Moyen-Orient (SRMO), le virus Ébola et le virus Zika.

Implications en matière d’investissement

Les investissements réalisés pendant l’épidémie de la COVID-19 ont, d’une certaine manière, accéléré des tendances qui étaient déjà en place avant la pandémie, comme la croissance du commerce électronique et infonuagique. Le virus a accéléré le déclin de certaines entreprises, comme les détaillants traditionnels, qui luttaient déjà pour survivre. Mais il a également dévasté certaines industries qui se portaient bien auparavant, en particulier le voyage et le tourisme - ce qui signifie que les perspectives sont très largement sectorielles et d’entreprise à entreprise.

Des entreprises telles qu’Amazon, Netflix et Shopify ont grandement bénéficié de l’ère du « retour à la maison », tandis que des sociétés comme Airbus, Boeing et Royal Caribbean ont souffert. Cependant, les deux scénarios peuvent présenter des opportunités d’investissement intéressantes, note Anne-Marie Peterson, gestionnaire de portefeuilles d’actions.

« Mon approche est plus micro que macro, mais il ne fait aucun doute que l’environnement macro crée en ce moment une période de changement extraordinaire », déclare Mme Peterson. « Certaines entreprises deviennent plus fortes, d’autres s’affaiblissent et d’autres encore disparaissent. Je pense que ce que l’équipe de la Ronde de nuit souligne, c’est que nous avons un groupe incroyable de chercheurs qui évalue ces macro-événements à un niveau très profond, nous aidant à comprendre les risques, et finalement à agir sur les opportunités d’investissement à long terme qui émergent souvent en temps de crise. »

Nos dernières perspectives

-

-

Volatilité du marché

-

-

-

Gestion obligataire

POINTS DE VUE CONNEXES

-

Volatilité du marché

-

-

Gestion obligataire

L’indice MSCI ACWI est un indice pondéré en fonction de la capitalisation boursière flottante qui vise à mesurer les résultats des marchés boursiers des économies développées et émergentes partout dans le monde. Il regroupe les indices de plus de 40 pays industrialisés et émergents. L’indice n’est pas géré et ne comporte donc pas de charges; on ne peut investir directement dans un indice.

Les placements dans un fonds d’investissement peuvent donner lieu à des commissions de courtage, des commissions de suivi, des frais de gestion et d’autres charges. Veuillez lire le prospectus avant de faire un placement. Les fonds d’investissement ne sont ni garantis ni couverts par la Société d’assurance-dépôts du Canada ou par tout autre organisme public d’assurance-dépôts. La valeur des fonds d’investissement autres que les fonds du marché monétaire fluctue souvent. Rien ne garantit qu’un fonds du marché monétaire pourra maintenir sa valeur liquidative par titre à un niveau constant ou que le montant total de votre investissement dans le fonds vous sera remis. Les rendements passés peuvent ne pas se reproduire.

À moins d’indication contraire, les professionnels en placement mentionnés ne gèrent pas les fonds d’investissement canadiens de Capital Group.

Les mentions d’entreprises ou de titres en particulier, le cas échéant, sont indiquées à titre d’information ou d’exemple seulement et ne doivent pas être interprétées comme étant validées par Capital Group. Les points de vue exprimés sur une entreprise, un titre, une industrie ou un secteur du marché en particulier ne doivent pas être interprétés comme une indication d’intention d’achat ou de vente d’un fonds d’investissement ou de titres détenus par un fonds d’investissement. Ces points de vue ne doivent pas être considérés comme des conseils de placement ni des recommandations d’achat ou de vente.

Les déclarations attribuées à une personne représentent les opinions de cette personne à la date de publication et ne reflètent pas nécessairement les opinions de Capital Group ou de ses sociétés affiliées. Les présents renseignements visent à mettre en évidence certaines questions. Ils ne doivent pas être considérés comme exhaustifs ni comme constituant des conseils. Les renseignements fournis sont présentés à titre indicatif uniquement et ne visent pas à fournir des conseils sur le plan fiscal, juridique ou financier. Nous déclinons toute responsabilité à l’égard d’informations inexactes, tardives ou incomplètes, ainsi qu’à toute décision prise en fonction de ces informations. Les renseignements contenus dans les présentes ont été fournis sans vérification et peuvent faire l’objet de modifications. Les fonds Capital Group sont offerts au Canada par l’intermédiaire de courtiers inscrits. Pour de plus amples renseignements, veuillez consulter votre conseiller financier ou votre conseiller fiscal.

Les énoncés prospectifs ne garantissent aucunement les rendements futurs, et les événements et les résultats réels pourraient différer sensiblement de ceux qui sont exprimés ou sous-entendus dans les énoncés prospectifs des présentes. Les lecteurs sont encouragés à examiner attentivement ces facteurs et d’autres avant de prendre une quelconque décision de placement, et il leur est vivement conseillé de ne pas se fier indûment aux énoncés prospectifs.

L’indice composé S&P 500 (l’« indice ») est un produit de S&P Dow Jones Indices LLC ou de ses entreprises affiliées, dont l’utilisation a été concédée sous licence à Capital Group. © 2024 S&P Dow Jones Indices LLC, une division de S&P Global, ou de ses entreprises affiliées. Tous droits réservés. La redistribution ou la reproduction, en partie ou en totalité, sont interdites sans l’autorisation écrite de S&P Dow Jones Indices LLC.

Source FTSE : London Stock Exchange Group plc et les entreprises du groupe (collectivement, le « groupe LSE »). © Groupe LSE 2024. FTSE Russell est une appellation commerciale de certaines entreprises du groupe LSE. « FTSE® » est une marque de commerce des entreprises membres du groupe LSE concernées, utilisée sous licence par toute autre entreprise membre du groupe LSE. Tous les droits à l’égard des indices FTSE Russell ou de leurs données sont acquis auprès de l’entreprise membre du groupe LSE concernée à qui appartiennent les indices ou les données. Ni le groupe LSE ni ses concédants de licence n’acceptent de responsabilité pour les erreurs ou les omissions dans les indices ou les données, et aucune partie ne peut se fier aux indices ou aux données de la présente communication. Aucune autre publication des données du groupe LSE n’est permise sans le consentement écrit de l’entreprise membre du groupe LSE concernée. Le contenu de la présente communication n’est pas promu, parrainé ou endossé par le groupe LSE. L’indice n’est pas géré et il est impossible d’y investir directement.

BLOOMBERG® est une marque de commerce et une marque de service de Bloomberg Finance L.P. (collectivement dénommée « Bloomberg » avec ses entreprises affiliées). Bloomberg ou ses concédants de licence détiennent tous les droits patrimoniaux sur les indices Bloomberg. Ni Bloomberg ni ses concédants de licence n’approuvent le présent document ni ne garantissent l’exactitude ou l’exhaustivité des renseignements qu’il contient et, dans toute la mesure où cela est permis par la loi, aucune de ces parties ne saurait être tenue responsable des préjudices ou dommages pouvant en découler. Les investisseurs ne peuvent pas investir directement dans un indice.

MSCI n’approuve, ne revoit ou ne produit pas les rapports publiés sur ce site, ne donne aucune garantie explicite ou implicite, ne fait aucune déclaration ni ne peut être tenue responsable quant aux données présentées. Vous ne pouvez ni redistribuer les données de MSCI ni les utiliser comme base pour d’autres indices ou produits de placement.

Capital Group estime que les logiciels et l’information de FactSet sont fiables. Toutefois, Capital Group ne sera pas tenue responsable des inexactitudes, des renseignements incomplets ou de la mise à jour de l’information par FactSet. Les renseignements fournis dans ce rapport ont pour but de vous fournir un compte rendu approximatif des caractéristiques du fonds et du gestionnaire à la date indiquée. Cette information n’est pas indicative des décisions d’investissement futures et n’est pas utilisée dans le cadre de notre processus de décision d’investissement.

Les indices ne sont pas gérés et il est impossible d’y investir directement. Les rendements représentent la performance passée et ne garantissent aucunement les rendements futurs; ils ne représentent pas un placement précis.

Toutes les marques de commerce de Capital Group appartiennent à The Capital Group Companies, Inc., ou à une société affiliée située au Canada, aux États-Unis ou dans d’autres pays. Tous les autres noms de sociétés mentionnés sont la propriété de leurs sociétés respectives.

Les fonds Capital Group et Gestion d'actifs Capital International (Canada), Inc. font partie de Capital Group, un gestionnaire de placements d’envergure mondiale qui a été créé en 1931 à Los Angeles, en Californie. Capital Group gère des actions par l’intermédiaire de trois groupes de placement. Ces groupes prennent des décisions relatives aux placements et aux votes par procuration de façon indépendante. Des professionnels en placements à revenu fixe fournissent à l’ensemble de Capital Group des services de recherche et de gestion des placements en titres à revenu fixe; par contre, dans le cas des titres présentant les caractéristiques des actions, ils agissent uniquement pour le compte de l’un des trois groupes de placement en actions.

Les fonds Capital Group sur ce site Web sont offerts uniquement aux résidents canadiens.

Julian Abdey

Julian Abdey

Jared Franz

Jared Franz

Anne-Marie Peterson

Anne-Marie Peterson